ランサーズ(Lancers)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。上場のうわさはここ数年ありましたが完全に赤字上場となるようです。

主幹事は大和証券となり公開株数7,337,400株、オーバーアロットメント1,100,600株です。想定発行価格が900円と単価が低く手掛けやすいようです。上場規模は約75.9億円と大きめです。

業界では大手に位置づけされ、類似企業では先に上場しているクラウドワークス(3900)などがあります。クラウドソーシングは仕事の在り方の見直しにもなっているようですが、仕事単価が下がっているとも言われているようです。

また色々とトラブルも起こっているようです。企業信用やサービスの在り方を改善すればトラブルは減るはずです。クラウドソーシング自体は広がっているため期待感はあるように思います。

将来的には、直接雇用も含めた雇用や人材活用及び人材管理領域におけるサービスの提供、スコアリングを活用した周辺事業への進出等を検討しているそうです。

ランサーズ(4484)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | フリーランスと企業を仕事領域でマッチングさせるプラットフォーム事業の運営 |

| 公開予定 | 12月16日 |

| ブックビルディング期間 | 11月29日~12月05日 |

| 想定価格 | 900円 |

| 仮条件 | 660円~730円 |

| 公開価格 | 12月06日 |

| 企業情報 | https://www.lancers.co.jp/ |

| 監査人 | 有限責任監査法人トーマツ |

【手取金の使途】

手取概算額2,010百万円及び「1 新規発行株式」の(注)3に記載の第三者割当増資の手取概算額上限495百万円については、①広告宣伝費、②人件費及び外注費、③オフィス移転費用、④借入金の返済に充当する予定であります。具体的には以下を予定しております。

①当社グループのサービスの認知度向上及び顧客基盤の拡大のための広告宣伝費の一部として704百万円を充当する予定であります。

②人材基盤を拡張するための人件費の一部として396百万円、システムの性能を高めサービスを拡充するためのエンジニアに係る外注費の一部として17百万円を充当する予定であります。

③事業及び人員数の拡大に伴い、グループ企業のオフィスを1か所に集約するための移転費用として320百万円を充当する予定であります。

④金融機関に対する借入金の返済資金として1,060百万円を充当する予定であります。

※なお、上記使途以外の残額は、主にLancers Agent、Lancers Outsourcing、及びプラットフォームである「Lancers」の事業規模の拡大に伴う運転資金の一部として2022年3月期までに充当する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 2,270,000株 ※1,600,000株に変更 |

| 売出株数 | 5,067,400株 ※1,008,700株に変更 |

| 公開株数(合計) | 7,337,400株 ※2,608,700株に変更 |

| オーバーアロットメント | 1,100,600株 ※391,300株に変更 |

| 上場時発行済み株数 | 16,175,100株(公募分を含む) ※15,505,100株に変更 |

| 想定ベースの時価総額 | 約145.6億円 |

| 幹事団 | 大和証券(主幹事) 三菱UFJモルガン・スタンレー証券 楽天証券 SMBC日興証券 SBI証券 マネックス証券 ←完全平等抽選 松井証券 ←前受け金不要 岩井コスモ証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 DMM.com証券 ←前受け金不要 |

ランサーズ(4484)上場評判とIPO分析

想定発行価格900円を基に吸収金額を算出すると約66億円となり、オーバーアロットメントを含めると約75.9億円規模の上場となります。上場ラッシュとなっているためかなり荷もたれ感があります。ただし単価が低いため上昇見込みもあるように思います。同社グループは仕事を依頼したいユーザー(クライアント)と仕事を受けたいユーザー(ランサー)をオンライン上でマッチングさせるフリーランスプラットフォーム「Lancers」を運営しています。ランサーズを利用している方を複数人知っていますが良かったり悪かったりのようです。

連結子会社が2社あり東京とフィリピンにあります。同社の主たる事業はプラットフォーム事業になり、クライアントが依頼しランサーが受注できる仕事は270種類以上になるそうです。その主要な仕事内容として、システム開発・運用、デザイン・クリエイティブ制作及び記事作成等が挙げられます。

クライアントに対してはオンライン上で必要な時に必要な分だけ、他の手法と比較して短期間で様々な業務の依頼ができるという価値を提供しています。

一方でランサーに対してはオンライン上で働けることから、自分の能力を活かした仕事が選べたり、好きな時間や場所で働けるという価値を提供しています。

クライアントは大企業からベンチャー企業まで幅広く、累計登録クライアント社数は2019年10月時点で35万社を超えています。累計登録ランサー数は2019年10月時点では100万人を上回り、その内2019年3月期に報酬を得たランサー数は約8万人に達しています。

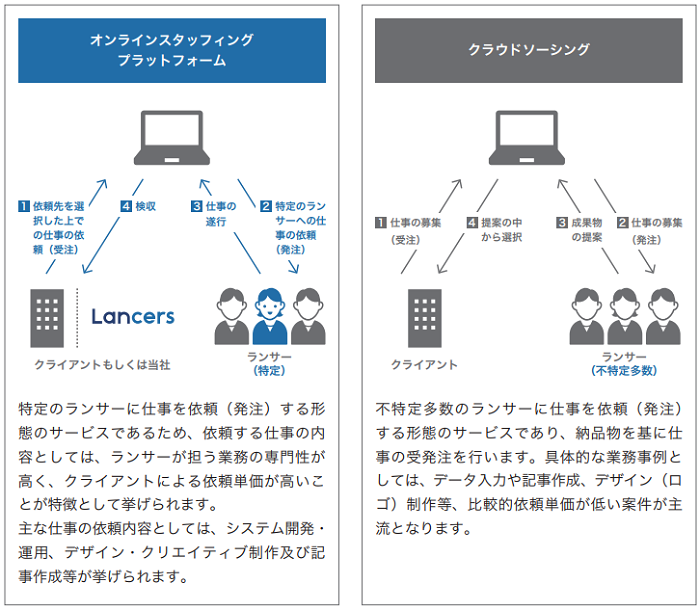

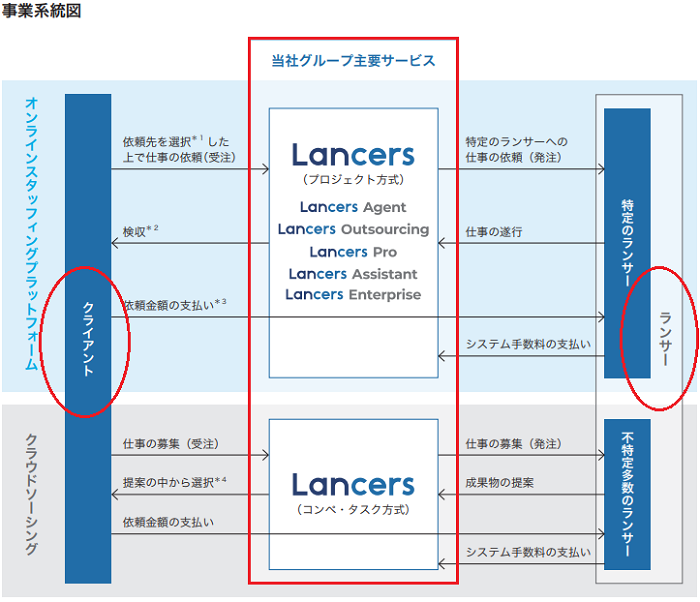

同社グループはクライアントによる仕事の依頼フローの違いに基づき、オンラインスタッフィングプラットフォーム領域とクラウドソーシング領域の2つの領域においてサービスを提供しています。

「オンラインスタッフィングプラットフォーム領域」では、クライアントがフリーランスの持つスキルや実績、評価等を基に特定のフリーランスを選択して依頼を行うことでマッチングが成立します。

「クラウドソーシング領域」においてはクライアントが不特定多数のフリーランスに対して仕事の募集を行います。その募集に対してフリーランスが提案を行い、クライアントは提案の中から成果物を採用することでマッチングが成立します。

同じプラットフォーム事業においても特定のフリーランスに依頼(発注)するのか、不特定のフリーランスに依頼するのかで仕事の依頼フローが異なる特徴があります。

オンラインスタッフィングプラットフォーム領域はクライアントが直接、または同社エージェントやディレクターを経由して、特定のランサーに仕事を依頼する形態のサービスです。依頼する仕事の内容としては、ランサーが担う業務の専門性が高くクライアントによる依頼単価が高いことが特徴として挙げられます。

フリーランスに直接発注がなされるサービスであるLancers(プロジェクト方式)、人が介在し厳選フリーランスを紹介するサービスであるLancers Agent(Lancers Agent・PROsheet)があります。

この他、依頼内容の要件定義ができない、適切なランサーの見つけ方が分からない等といった理由で「Lancers」での直接依頼が困難なクライアントや大量・複雑な案件を一括で依頼したいクライアントに対して、同社が直接依頼を引き受ける法人向けのサービス「Lancers Outsourcing」があるそうです。

さらに、Lancersでの直接依頼が困難な場合に、外注体制構築のアドバイスやプロフェッショナル人材の紹介を専属アドバイザーが行うサービス「Lancers Pro」

クライアントによるBPOニーズもしくは定額での業務委託ニーズに対応して、秘書、営業支援、Web制作、広報といった様々な業務を同社が厳選したフリーランスチームに一括で依頼できる「Lancers Assistant」などもあるそうです。

クラウドソーシングは、不特定多数のランサーに仕事を依頼(発注)する形態のサービスになり、納品物を基に仕事の受発注を行います。

具体的な業務事例としては、データ入力や記事作成、デザイン(ロゴ)制作等、比較的依頼単価が低い案件が主流となります。

クラウドソーシング領域に含まれるのは「Lancers」コンペ方式とタスク方式です。コンペ方式は、クライアントが複数の提案の中から意向に沿ったものを選ぶ方式になります。

タスク方式は多数のランサーが同時に1つの依頼作業を行う仕事方式です。簡単なテキスト作成やデータ入力、アンケートへの回答等、1人当たりが行うべき仕事量は少なく、専門性も高くない仕事に向いているそうです。

ランサーズ(4484)の企業財務情報と配当性向

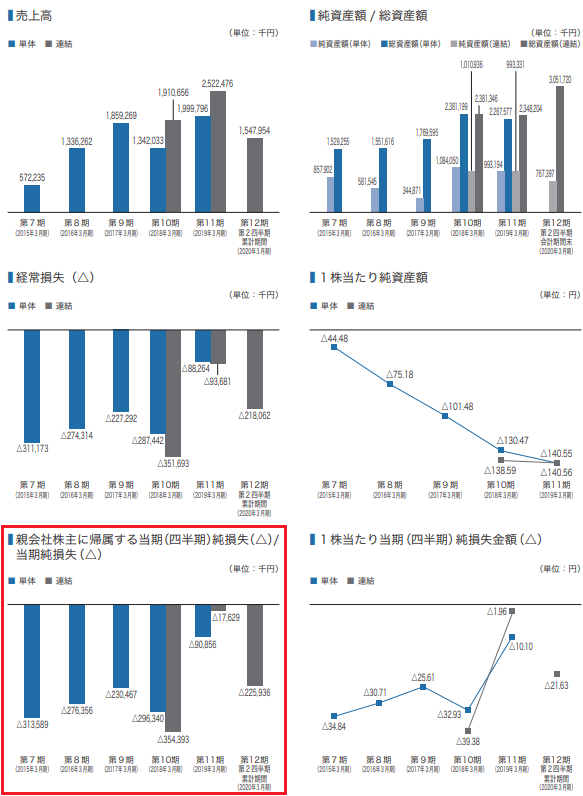

| 回次 | 第10期 | 第11期 |

| 決算年月 | 2018年3月 | 2019年3月 |

| 売上高 | 1,910,656 | 2,522,476 |

| 経常損失 | △351,693 | △93,681 |

| 親会社株主に帰属する当期純損失 | △354,393 | △17,629 |

| 包括利益 | △354,314 | △17,605 |

| 純資産額 | 1,010,936 | 993,331 |

| 総資産額 | 2,381,346 | 2,348,204 |

| 1株当たり純資産額 | △138.59 | △140.55 |

| 1株当たり当期純損失額 | △39.38 | △1.96 |

| 自己資本比率(%) | 42.5 | 42.3 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △100,344 | △156,147 |

| 投資活動によるキャッシュ・フロー | △112,815 | 96,310 |

| 財務活動によるキャッシュ・フロー | 709,962 | 150,000 |

| 現金及び現金同等物の期末残高 | 1,638,492 | 1,728,774 |

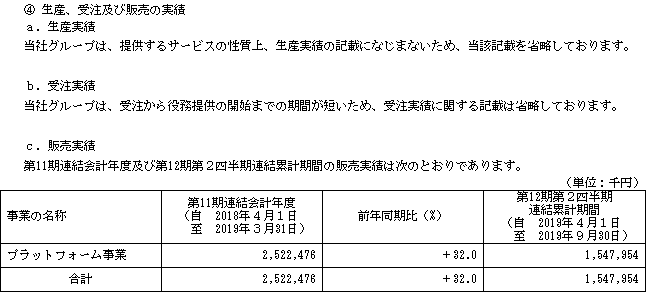

第12期第2四半期連結累計期間(2019年4月01日~2019年9月30日)

- 売上高1,547,954千円

- 営業損失214,849千円

- 経常損失218,062千円

- 親会社株主に帰属する四半期純損失225,936千円

Lancersをはじめ既存事業の継続的な取扱高増加に伴い売上拡大となり、多くのフリーランスを自社独自の要件に併せて発注管理したいという大企業のニーズに応えた「Lancers Enterprise」をリリースし、大企業に対する営業活動を積極的に実施し、サービスの機能改善に努めてきたそうです。

また成長を加速するべく「シクロマーケティング株式会社」を買収し事業規模拡大を行っている最中だそうです。結局赤字なんですけどね。

ランサーズ(4484)従業員と株主の状況

会社設立は2008年4月01日、東京都渋谷区渋谷三丁目10番13号に本社を構えます。社長(CEO)は秋好陽介氏(1981年1月22日生まれ)、株式保有率は56.79%(8,686,900株)です。従業員数は106人で臨時雇用は16人、平均年齢31歳、平均勤続年数2年、平均年間給与5,018,000円です。連結従業員数は144人で臨時雇用者49人になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 秋好 陽介 | 8,686,900株 | 56.79% | 〇 |

| グロービス4号ファンド投資事業有限責任組合 | 1,371,300株 | 8.97% | × |

| KDDI株式会社 | 827,500株 | 5.41% | × |

| Globis Fund Ⅳ, L.P. | 801,400株 | 5.24% | × |

| パーソルホールディングス株式会社 | 748,800株 | 4.90% | 〇 |

| GMO VenturePartners3 投資事業有限責任組合 | 424,800株 | 2.78% | × |

| 株式会社新生銀行 | 320,900株 | 2.10% | 〇 |

| AT-I投資事業有限責任組合 | 165,400株 | 1.08% | × |

| 山田 勝 | 135,000株 | 0.88% | 〇 |

| パーソルキャリア株式会社 | 132,300株 | 0.86% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ当社株主の秋好陽介、並びに当社の株主であるパーソルホールディングス株式会社、株式会社新生銀行、ランサーズ従業員持株会、村田恭介、後藤信彦、石山正之、小沼志緒、小谷克秀、平井聡、曽根秀晶、根岸泰之、倉林昭和及び宮沢美絵は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2020年6月12日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

さらに、当社の新株予約権を保有する後藤信彦、根岸泰之、曽根秀晶、石山正之、秋好聡、小沼志緒、平井聡、宮沢美絵、横井聡、山田勝及びその他40名は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2020年6月12日)までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2020年6月12日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。また新株予約権保有者に対しても180日間のロックアップが付与されています。

上記の株主所有割合の表にあるベンチャーキャピタルやKDDI株式会社でロックアップが掛かっていない理由は全ての株式を売出しに回しているからです。このまま変更がなければEXITで利益が出る構造です。

親引けは従業員の福利厚生のため、公募による募集株式及び売出株式のうち20,000株を上限として取得するそうです。上場規模からしてあり得ないほど少ない印象を受けます。まさに上場ゴール感満載です。

ランサーズ(4484)IPOの初値予想と幹事引受け株数

想定発行価格900円に対して仮条件が660円~730円に決定しました。大きく引き下げられ人気がないと感じます。ただバリュー感が出るのかも微妙なところです。仮条件上限の730円から上場規模を算出し直すと約21.9億円になります。※仮条件発表と同時に株数が変更になっていますベンチャーキャピタルや法人株主が売出株として全ての株を売却するそうなのでイメージは悪いです。売上は伸びている状況ですが本業があまり上手くいっているようには思えない業績です。

2020年3月期の連結業績予想は売上34.4億円で前期から36.4%増加する見込みです。経常利益は-5.5億円となり前期の0.9億円から5.9倍も赤字方向に拡大します。これは一大事ですね。EPSは-44.05なのでPER算出不可、BPS150.74からPBRを計算すると約4.84倍になります。

初値予想671円~730円(修正値)

kimu

kimu 上場後も株価が上向くには厳しいような感じですね。仮条件引下げでどうなるかな?

株単価が低く気になるIPOですが、やはり同日上場が3社あり一番選ばれない銘柄かも?という環境が良くないです。知名度は高いけれど業績が評価されなさそうです。

賢い投資家はIPOの抽選に参加しない方が良いのかもしれません。大幅ディスカウントの割安が受け入れられれば公開価格前後の発進か?

※2019年12月01日追記

上場規模がコンパクト化され需給懸念はなくなりつつあるようです。しかしそれでも割高となるそうなので初値利益を狙えるようなIPOではないようです。将来性が描きにくい事業のため長期保有前提であればどこかで売却できる可能性はあるでしょう。適正価格が400円~450円らしいので仮条件でも割高なのかもしれません。

| 幹事名 | 配分単位 | 引受割合 |

| 大和証券(主幹事) | 2,191,300株 | 84.00% |

| 三菱UFJ・モルガンスタンレー証券 | 91,300株 | 3.50% |

| 楽天証券 | 91,300株 | 3.50% |

| SMBC日興証券 | 52,200株 | 2.00% |

| SBI証券 | 52,200株 | 2.00% |

| マネックス証券 | 52,200株 | 2.00% |

| 松井証券 | 39,100株 | 1.50% |

| 岩井コスモ証券 | 39,100株 | 1.50% |

| auカブコム証券 | 委託決定 | -% |

正直なところ赤字企業で上場規模が大きいIPOが続き2019年12月上場ラッシュは面白みがありません。上場ゴールだろ?と思えうような企業もあります。同社の場合はどうでしょうか。しかし大和証券主幹事案件が多く大丈夫なの?と思うところがあります。

大きな公募割れもなければ逆に大和証券凄いよね!となりますが、Chatwork(4448)はいまだに株価が戻っていません。BASE(4477)は何とか公開価格に戻りました。ツクルバ(2978)も元気がありません。SMBC日興証券が初めて?バイオ株を引受けたとされるステムリム(4599)も軟調です。

公開価格前後の初値となる可能性が高いと思われるためネット証券を中心にBBを行おうと考えています。申し込みスタンスは仮条件が発表される11月27日以降で構わないでしょう。SBI証券からIPOチャレンジポイント狙いで申し込みを行い、マネックス証券や松井証券からの配分狙いでしょうか。それと大手予想を確認してからBBスタンスを決めてもよいでしょう。

同じお金を出すならソーシャルレンディングへの投資もよいと思います。Funds(ファンズ)への投資だとかなりリスクが軽減されると個人的に考えています。その分利回りも他社比較で低いくなっていますがローリスクに投資ができリターンを得ることが出来ます。詳細は下記にまとめました。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

ちょっとお金が余っている方はFUNDINNO(ファンディーノ)への投資も面白いと思います。将来IPOを行いたいと願うベンチャー企業に直接投資ができます。業界最大手企業になるため取扱い企業の幅も広いです!こちらも詳細を記事にまとめました。

エンジェル投資家にデビューすれば社会貢献にもつながります。そんな考えの投資家が多いようです。シリコンバレーのように日本ベンチャー企業にチャンスを与えるのは貴方の資金かもしれません。投資をしなくても詳細情報を確認するだけで結構面白いです。

ファンディーノの詳細情報を知りたい方は下記記事にまとめているので参考にしてください。実際にM&Aで儲かった事例も出てきています!

FUNDINNO(ファンディーノ)の評判がいいのに審査が厳しい?上場で儲かる可能性類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| パソナグループ(2168) | PER28.76倍 | PBR2.33倍 |

| リアルワールド(3691) | PER-倍 | PBR1.68倍 |

| クラウドワークス(3900) | PER-倍 | PBR4.88倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2015年6月28日~2023年6月27日 | 109,000株 | 134円 |

| 2016年5月30日~2023年6月27日 | 86,000株 | 134円 |

| 2017年5月15日~2025年5月14日 | 115,000株 | 605円 |

| 2018年6月29日~2026年6月28日 | 201,500株 | 605円 |

| 2019年6月30日~2027年6月28日 | 123,000株 | 605円 |

| 2020年4月14日~2028年4月13日 | 361,500株 | 605円 |

| 2020年6月26日~2028年6月25日 | 131,000株 | 605円 |

| 2021年2月15日~2029年2月13日 | 104,000株 | 605円 |

| 2021年6月28日~2029年6月27日 | 160,000株 | 605円 |

ストックオプション(新株予約権)で関係があるのは634,500株になります。新株予約権を保有する株主はロックアップの対象となっています。

もっと発行株数が多いと思いましたが思ったほどない印象を受けます。

kimu

kimu ただし上場済み発行株数の約52%以上をIPOで売るって印象が悪いです。

ツイッターでもIPO記事のチェックができます!

IPOの最新情報やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入しています。ランサーズ(4484)IPOの評価と申し込みスタンス

ランサーズ(Lancers)IPOへの投資は難しいですね。同日上場となっている銘柄もあるため基本的にスルーでも良さそうです。今期の業績予想を確認しながら仮条件移行にBBスタンスを決める方が多いでしょう。この記事でも今期業績予想を追記していきたいと思います。今後同社が成長するには既存サービスでクライアント数を増やしていく事、単価拡大を行う事、新規事業や新市場の開拓にも取り組んでいく必要があります。

優秀な人材を他社にとられない努力も必要だと感じます。また、発注側の企業(クライアント)と受注側の個人(ランサー)の間で直接コミュニケーションが発生するためこの辺りでトラブルが起きやすくなっています。

国内の労働人口は2030年には現在の6,600万人から5,900万人と約10%の減少が見込まれる中、広義のフリーランス人口は2015年の913万人から2019年には1,087万人へと増加するという調査結果が出ており、更には、国策として推進されている「働き方改革」の外部環境変化を受けて、会社員の約4割以上が副業に意欲的であるという結果が出ております。※フリーランス白書2018から一部抜粋

フリーランスが増えることが良いことなのかはわかりませんが市場拡大となるデータがあるようです。日本では年収300万円未満の層が増加しているため問題視されています。日本がこれからどうなるのか非常に心配です。

同社の考えではインターネット関連市場では、技術革新や顧客ニーズの変化のスピードが非常に早く、インターネット関連事業の運営者はその変化に柔軟に対応する必要だと考えています。そして事業規模の拡大と高収益化を目指し既存事業に留まらず新規事業開発に積極的に取り組んでいくそうです。

まずは赤字を黒字にしないといけないと普通に思えますがどうでしょうか。前期にだいぶ赤字が縮小し今期また拡大していることが懸念されます。

ロボットアドバイザーに10万円から投資ができます! 【期間限定で特典が付きました】

⇒ Wealthnavi(ウェルスナビ)公式へ

※ウェルスナビに1年7ヶ月投資をした実績を完全公開【タイアップ特典あり】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。