伊藤忠アドバンス・ロジスティクス投資法人(3493)IPOが新規上場承認されました。2018年4本目のリートになりますが、今回は知名度が高いため人気になる可能性があります。14年に及ぶ物流不動産開発の経験とテナントニーズの高い立地を厳選して投資を行っています。伊藤忠グループ会社は300社にもなり10万社に及ぶ取引顧客網があります。

日本を代表する商社大手のリートになりますが、先にアドバンス・レジデンス投資法人(3269)という同系列のリートがすでに存在します。格付けはR&Iで「A+」JCRで「AA」となっており長期チャートで確認すると株価は2倍以上になっているようです。住居特化型J-REITになります。今回上場する伊藤忠アドバンス・ロジスティクス投資法人は物流施設主体型のリートになると思います。

伊藤忠アドバンス・ロジスティクス投資法人(3493)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | 東証 |

| 決算期 | 1月末、7月末 |

| 資産運用会社 | 伊藤忠リート・マネジメント株式会社 |

| 会計監査人 | PWCあらた有限責任監査法人 |

| 公開予定 | 9月07日 |

| ブックビルディング期間 | 8月23日~8月29日 |

| 想定価格 | 100,000円 |

| 仮条件 | 100,000円~103,000円 |

| 公開価格 | 8月30日 |

| 企業情報 | https://www.itochu.co.jp/ja/ (伊藤忠商事) |

【手取金の使途】

一般募集における手取金(35,614,300,000円)については、後記「第二部 ファンド情報 第1 ファンドの状況 2 投資方針 (2) 投資対象」に記載の本投資法人による新たな特定資産(投信法第2条第1項における意味を有します。以下同じです。なお、当該特定資産を本書において総称して「取得予定資産」といいます。)の取得資金の一部に充当します。なお、一般募集と同日付をもって決議された第三者割当(詳細については、後記「第5 募集又は売出しに関する特別記載事項 1 オーバーアロットメントによる売出し等について」をご参照ください。)による新投資口発行の手取金上限(1,585,700,000円)については、本投資法人が取得予定資産の取得資金として借り入れた借入金の返済又は将来の新たな特定資産の取得資金の一部に充当します。

※調達する資金については、支出するまでの間、金融機関に預け入れる予定です。また上記の各手取金は、本書の提出日現在における見込額です。

| 項目 | 株数データ |

| 公募株数 | 356,143口 |

| 売出株数 | 0口 |

| 公開株数(合計) | 356,143口 |

| オーバーアロットメント | 15,857口 |

| 上場時発行済み株数 | 357,143口(公募分を含む) |

| 想定ベースの時価総額 | 約357.1億円 |

| 幹事団 | SMBC日興証券(共同主幹事会社) 三菱UFJモルガン・スタンレー証券(共同主幹事会社) auカブコム証券 大和証券(共同主幹事会社) みずほ証券 野村證券 |

伊藤忠アドバンス・ロジスティクス投資法人(3493)上場評判とIPO分析

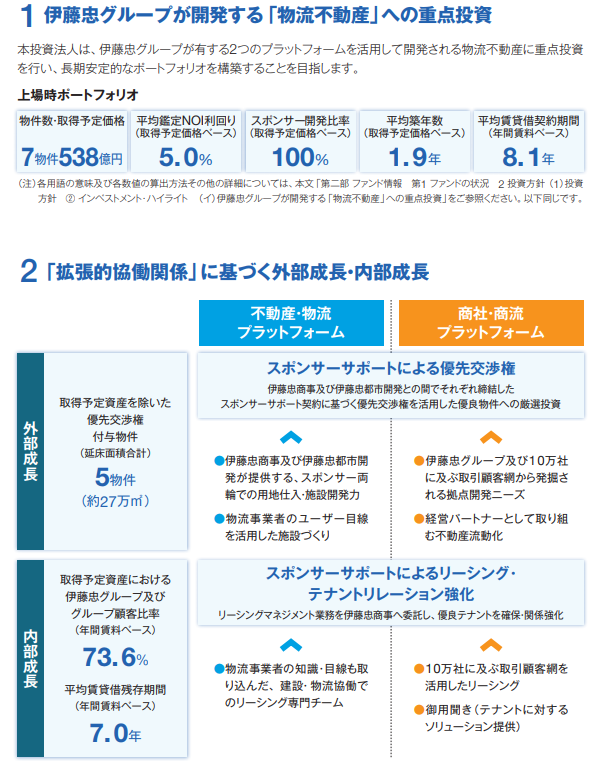

想定発行価格100,000円を基に吸収金額を算出すると約356.1億円となり、オーバーアロットメントを含めると約372億円規模の上場となります。7月27日に上場をしたタカラレーベン不動産投資法人(3492)よりも上場規模がやや大きくなります。ネームバリューが違うため今回は公開価格を割れない可能性が高いと思います。ひょっとすると5%程度の初値利益が狙える可能性もあり得ます。不動産・物流プラットフォームと商社・商流プラットフォームの掛け合わせによる「拡張的協働関係」を同社は強調しています。伊藤忠グループによる新たな物流不動産の開発・リーシングが、さらなる成長につながる好循環を生み出すことで、物流インフラの発展及び投資主価値の最大化を目指すようです。

伊藤忠商事グループは知らないだけで世の中に多くあります。例えばエドウインやヤナセなどもそうです。ベルシステム24ホールディングス(6183)やユニー・ファミリーマートホールディングス(8028)、東京センチュリー(8439)なども有名でしょうか。エキサイト(3754)なども傘下となっています。

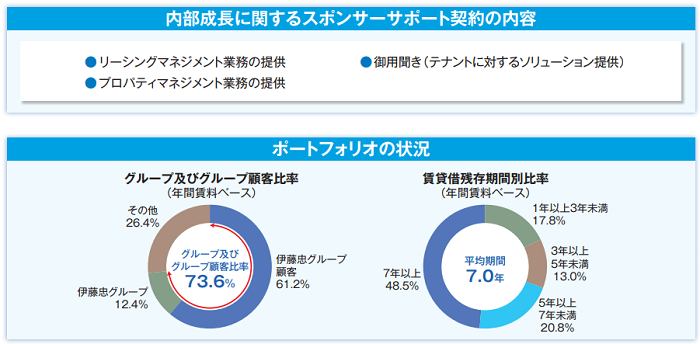

今回のスポンサーは伊藤忠商事と伊藤忠都市開発の2社となります。両社で役割を分担し、締結したスポンサーサポート契約に基づく優先交渉権を活用し、伊藤忠グループの有する物流不動産の用地仕入・開発・リーシングのノウハウ及び取引顧客網を活用するそうです。

何やら、伊藤忠商事は新日鉄住金エンジニアリングと物流施設の建築工事発注を基に良好な関係を築くことができ、新日鉄住金エンジニアリングの親会社である新日鐵住金の保有遊休地を物流施設開発用地として取得することもできたそうです。

その他にもグループ会社開発ニーズの具現化として、日本アクセス向けの専用センター開発の実績(2物件)に続き、テナントとなる日本アクセス及び設計施工者(共同開発事業者)でもあるフジタとともに物流総合効率化法に基づく認定取得手続等を協働で企画立案し進めたそうです。

ポーロフォリオは上記のようになっていいます。個別にNOI鑑定利回りも出ていて参考になるかと思います。アイミッションズパーク三郷に関しては目論見書提出時には100%になっているそうです。理由は、2018年7月01日から賃貸を開始したからだそうです。

2018年は東証REIT指数が微妙?

東証REIT指数がここ数日微妙な動きをしています。4ヵ月ほど上昇していましたが、また下げに転じるのか?それとも横ばいなのか?日経平均も難しい動きをしています。

東証REIT指数6ヵ月チャートですが、元気がないように思います。個別リートを見てみると分配金が3.2%程度まで買われている銘柄はありますが、いちごホテルリート投資法人が7.73%、インヴィンシブル投資法人が6.85%など高利回り(不人気)も目立ちます。

伊藤忠アドバンス・ロジスティクス投資法人(3493)のNOI鑑定利回りは?

伊藤忠アドバンス・ロジスティクス投資法人の平均鑑定NOI利回りは5%となっています。上場時点では悪くない数値となっています。物件は7物件で538億円となり、スポンサー開発比率は100%、平均築年数も新しく1.9年、平均賃貸借契約期間8.1年となっています。【上場時NOI利回り参考】

三井不動産ロジスティクスパーク投資法人(3471)NOI利回り5%

森トラスト・ホテルリート投資法人(3478)NOI利回り4.3%

三菱地所物流リート投資法人(3481)NOI利回り4.9%

CREロジスティクスファンド投資法人(3487)NOI利回り5%

ザイマックス・リート投資法人(3488)NOI利回り6%

タカラレーベン不動産投資法人(3492)NOI利回り5.2%

伊藤忠アドバンス・ロジスティクス投資法人(3493)NOI利回り5%

※直近の上場時データ

【野村證券用語集】

年換算のNOIを所有不動産の簿価(取得原価)で割った率のこと。不動産賃貸事業の運用利回りの基準となる指標。REIT(不動産投資信託)の投資尺度の一つでもあり、NOI利回りが高いほど収益力が高く、投資家への高分配につながる。

また2018年の上場リートの初値結果は以下のようになっています。全て公開価格を割っていますが、一番今回のリートに近いのはCREロジスティクスファンドになります。基本的に物流系のリートは人気ですが、CREロジは割れてしまいました。

CREロジスティクスファンド投資法人(3487)公開価格105,000円⇒ 初値104,000円(-0.95%)

ザイマックス・リート投資法人(3488)公開価格110,000円⇒ 初値104,500円(-5%)

タカラレーベン不動産投資法人(3492)公開価格96,000円⇒ 初値92,000円(-4.17%)

伊藤忠アドバンス・ロジスティクス投資法人(3493)の分配金を調べました

伊藤忠アドバンス・ロジスティクス投資法人の分配金は2019年1月末で1,322円、2019年7月末で1,801円となるそうです。予想分配金になるため数値にはずれがあると思いますが、支店経由の電話確認でわかりました。年間3,123円と考えると想定発行価格100,000円に対しての利回りは約3.12%になります。かなり利回りが低いため公開価格が100,000円で決定すれば利回り的な魅力はあまりありません。下記にすでに上場している銘柄の分配利回りを調べてみました(直近の物流施設主体型のリート4銘柄)

| 銘柄名 | 分配利回り |

| CREロジスティクスファンド投資法人 | 5.64% |

| 三菱地所物流リート投資法人 | 3.91% |

| 三井不動産ロジスティクスパーク投資法人 | 3.55% |

| ラサールロジポート投資法人 | 4.70% |

仮条件発表後に申込スタンスを考える方向でよいと思います。分配金だけを考えると他のリートがよいと思いますが、どうなるでしょうね。また、分配金の記事は8月8日に追記しています。数値は間違っていないと思いますが参考程度にお考え下さい。

伊藤忠アドバンス・ロジスティクス投資法人(3493)上場時ポートフォリオの分散状況

ポートフォリオは物流不動産80%以上、その他不動産20%以下となっています。エリア別の投資比率では関東エリア・関西エリアが70%以上、その他エリア30%以下となります。物流施設が多いため「始点としての生産地」や「着地点としての大消費地」に近く、物流機能が求められる立地や広域配送に適した主要幹線道路や高速道路等を利用しやすい交通アクセスを考慮した立地へ重点投資しているようです。

アイミッションズパーク(取得物件)は、多様なテナントのオペレーションに対応可能な汎用性を確保した基本仕様を原則として有しているそうです。さらに、開発者として適切と判断する場合にはコストを考慮の上、物流事業者である伊藤忠商事物流ビジネス部が有する施設ユーザーとしての知見を活かして使いやすい施設づくりの追求をするそうです。

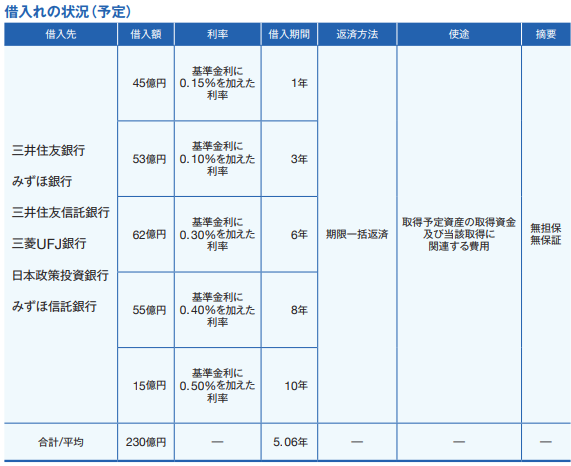

LTVに関しては37.6%を見込んでいるようですが、将来の資産規模成長に配慮してコントロールしつつ、原則として平常時の運用において40%~50%のLTVで運用するそうです。借入金のことですが一般的な数値だと思います。LTVが高くなり70%などもあるためやや賢明でしょうか。

【LTVとは】

J-REITは、一般企業と同様に資本効率を高めるため借入金(負債)によるレバレッジ効果を利用しています。一般企業の場合は、D/Eレシオで負債比率を判断することが多くなっていますが、J-REITの場合は借入金比率(LTV=Loan To Value、以下LTV)を投資指標として使う場合が大半です。

J-REITのLTVは「総資産LTV=借入金÷総資産」で算出する場合が多くなっています。また総資産LTVと併せて「鑑定額LTV=借入金÷(総資産±保有不動産の含み損益)」を開示している銘柄もあります。総資産LTVも鑑定額LTVも決算期の数値を利用するものですが、J-REITは銘柄によって決算期が異なるため銘柄間の比較をする場合には、「取得額LTV=借入金÷保有不動産取得額」を利用する場合もあります。

※SBI証券抜粋

伊藤忠アドバンス・ロジスティクス投資法人(3493)IPO私見と申し込みスタンス

伊藤忠アドバンス・ロジスティクス投資法人は悪くないと思います。知名度からもう少し規模が大きくても良さそうな気がしますが、そのうち公募増資で物件を購入して規模拡大を狙う方向でしょう。そのためには株価がある程度上昇しておかなければいけないため長期的には上向くと思います。資産分散のために保有する方も出てきそうです。リート指数は微妙な位置にありますが、伊藤忠の看板があるので公開価格は割らないと思います。ただ全力申し込みは個人的に心配なので2口~5口狙いとなりそうです。悪くないと思いますが、3銘柄が公開価格割れとなっているのでそこが心配ですね。

過去の日銀リート買い入れでイケイケだったころが懐かしいですね。ただ公募増資も多く負の遺産的な物も残してくれたように思います。リートは年間で見ると公募増資がかなり行われているので株高になると増資は行うでしょう。最近は公募増資で下げることもあるので嫌な感じです。

ブランド的に悪くないのでとりあえず当選狙いで行こうと思います!

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。