エージェント・インシュアランス・グループ(5836)のIPOが名古屋証券取引所メイン市場に新規上場承認されたのでご紹介したいと思います。小型上場で利益が見込めると思います。

主幹事はSBI証券が務め公開株数350,000株、オーバーアロットメント52,500株です。上場規模は想定発行価格640円から計算すると約2.6億円になります。

※エージェント・インシュアランス・グループ公式サイト引用

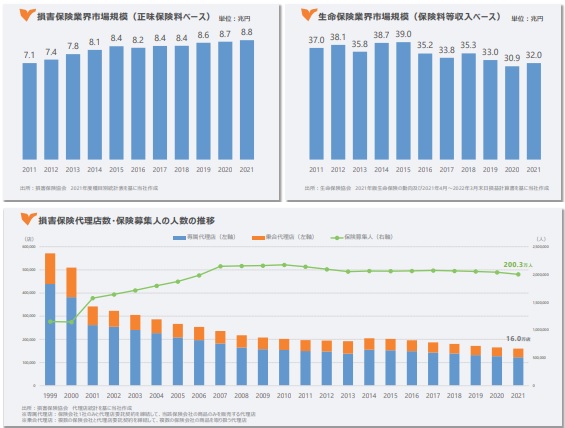

保険業界は少子高齢化や人口減少等を背景に「生命保険市場」と「損害保険市場」ともに長期スパンでは縮小すると考えられています。

同社の場合は環境変化に対応できず存続が困難な保険代理店などを事業承継ビジネスとして受け入れ、保有契約を一括して引き継ぐ方法などで企業規模を拡大させています。

また、同社は海外展開も行い日本同様に事業承継ビジネスを行っているそうです。子会社がある米国でもブローカーの高齢化が課題となっているそうです。

IPO的には直近上場のFPパートナー(7388)の株価が好調なので同社株も期待先行となる可能性がありそうです。

エージェント・インシュアランス・グループ(5836)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月22日 |

| 市場 | 名古屋証券取引所メイン市場 |

| 業種 | 保険業 |

| 事業内容 | 個人及び法人向けの保険代理業 |

| ブックビルディング | 12月07日~12月13日 |

| 想定価格 | 640円 |

| 仮条件 | 600円~640円 |

| 公開価格 | 640円 |

| 初値結果 | 600円(騰落率-6.25%) |

| 企業情報 | https://a-gent.co.jp/ |

| 監査人 | 有限責任あずさ監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 350,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 350,000株 |

| オーバーアロットメント | 52,500株 |

| 上場時発行済み株数 | 2,316,000株(公募分を含む) |

| 想定ベースの時価総額 | 約14.8億円 |

| 幹事団 | SBI証券(主幹事) 東海東京証券 岡三証券 極東証券 松井証券 アイザワ証券 岩井コスモ証券 |

| 委託見込 | SBIネオトレード証券 |

エージェント・インシュアランス・グループ(5836)の事業内容と上場に伴う評判を考察してみました

想定発行価格640円を基に吸収金額を算出すると約2.2億円となり、オーバーアロットメントを含めると約2.6億円規模の上場となります。同社グループは、エージェント・インシュアランス・グループと連結子会社2社の合計3社で構成されています。

個人と法人の顧客に対し「損害保険」「生命保険」の販売を行う保険代理店事業を展開し、保険契約の取次からアフターフォローにいたるまで一貫したサービスを提供しています。

2022年10月31日現在で損害保険会社10社と生命保険会社27社の合計37社、国内子会社である株式会社保険ショップエージェントは合計13社の保険会社と保険代理店契約を締結しています。

個人顧客に対しては、ライフスタイルやライフプランに応じた保険コンサルティングサービスを行います。法人の顧客に対しては、財務状況や法人リスクに応じた保険コンサルティングサービスを提供しています。

※有価証券届出書引用

事業環境は、縮小傾向にある生命保険市場規模に対し損害保険市場規模は毎年拡大しているそうです。

全国の保険募集従事者数は200万人台で一定数を保っている一方、損害保険代理店数は1996年以降大幅に減少し2022年3月末時点で160,463店であり、今後も減少し続ける傾向にあるそうです。

この背景には保険代理店に求められる募集品質、管理体制等の高度化が影響していると考えてられるそうです。

保険業界における自由競争、契約違反や不払い問題など色々と起こり、2016年には改正保険業法が施行されより厳しいルールなどが導入されています。

※有価証券届出書引用

大手だけが生き残る仕組みになり、件数が取れない店舗などは閉鎖に追い込まれていたりしますからね。合併や吸収が多いようです。

業界にメスが入ったことで、保険募集人には厳格なルールに則った適切な募集行為が求められ、保険代理店は所属する保険募集人に対する管理、指導、教育を徹底することができる企業体制の整備が義務付けられました。

同社では「事業承継ビジネス」を方針とし、存続が困難である保険代理店及び保険募集人を「パートナー社員」もしくは「勤務型代理店」として受け入れ、支援体制を整えているそうです。

国内子会社は損害保険中心のストック型ビジネスを基盤に、生命保険のクロスセルを行うことで事業規模を拡大しています。

損害保険の多くは年間契約の1年更新型になり、契約更新を維持することで安定した保険料収入が見込めるストック型ビジネスになります。

※有価証券届出書引用

海外事業では、連結子会社の「Agent America, Inc.」が米国に3つの拠点を構え、日系企業、米国駐在員の顧客を中心に保険代理店及び保険ブローカー事業を行っいます。

米国では各州で固有の法律がありライセンス取得を行わなければなりません、「Agent America, Inc.」は50州中35州で保険商品を取り扱える強みがあるそうです。

また、損害保険による手数料収入が海外事業全体の収入のうち86.6%を占め国内同様にストック型ビジネスとなっています。

エージェント・インシュアランス・グループ(5836)の株主状況とロックアップについて調べました

会社設立は2001年6月01日、東京都新宿区市谷本村町3番29号に本社を構えます。社長は一戸敏氏(1968年2月10日まれ)、株式保有率は2.26%(44,400株)です。従業員数137人で臨時雇用者272人、平均年齢37.8歳、平均勤続年数4.8年、平均年間給与4,570,365円です。連結従業員数は146人で臨時雇用者は276人です。

連結のセグメント別従業員数は国内事業141人(臨時275人)、海外事業5人(臨時1人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 住友生命保険相互会社 | 881,500株 | 44.84% | ○ |

| 株式会社ザ・ファーストドア | 415,600株 | 21.14% | ○ |

| 東京海上日動火災保険株式会社 | 196,000株 | 9.97% | ○ |

| 川野 潤子 | 66,650株 | 3.39% | ○ |

| 一戸 敏 | 44,400株 | 2.26% | ○ |

| 髙橋 真喜子 | 35,500株 | 1.81% | ○ |

| 富野 喜幸 | 35,400株 | 1.80% | ○ |

住友生命保険相互会社には180日間(2023年6月19日まで)のロックアップが付与されています。ロックアップ解除倍率は発行価格1.5倍以上になり、731,500株を下回らない範囲で実施可能となっています。

その他の株主はロックアップ期間中の売却が基本的にできないことになっています。

親引けはありません。

エージェント・インシュアランス・グループ(5836)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が上振れする中で600円~640円と上限が想定発行価格に決定しています。吸収金額は変わらず最大で約2.6億円、時価総額約14.8億円になります。

SBI証券が主幹事のため早売り観測も出ていますが、株単価が低いため急ぐ必要もないと考えています。流動性が上場後数日もすれば細るため警戒は必要だと思いますが、楽観視している投資家も多いと思います。

また、類似企業のFPパートナーが特別であり同社が評価されるのかは微妙です。生保よりも損保の販売割合が多いとされているため評価は限定的のようです。

しかし、当選するにもかなりの運が必要だと思うため、公開価格割れしないのであれば適当に申込んでおくことをお勧めします。どうせ当選しませんから!!

IPOチャレンジポイントは使用しないほうがよいと思います。

直前予想750円

※注目度C

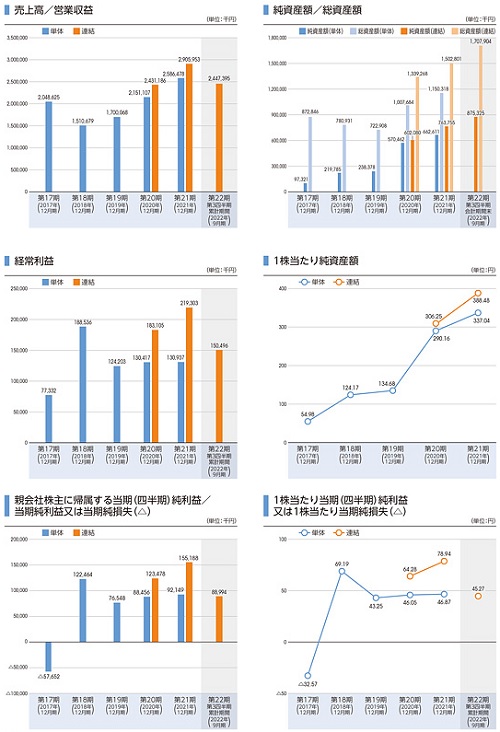

業績を確認すると2022年12月期の連結予想を確認することができました。売上33.05億円となり前期比13.77%増、経常利益2.13億円となり前期比2.74%減となります。

四半期利益は1.35億円となり前期比12.90%減となる予想が出ています。

公開価格が640円決定の場合の指標はEPS68.77からPER9.31倍、BPS484.66からPBR1.32倍になります。配当や株主優待の設定は現時点でありません。

大手によれば十分評価された価格のようです。そのため公募組は無理して申込むことはなさそうです。

BBが面倒であれば主幹事のSBI証券から申込むだけでいいと思います。私も多分そうすると思います!

IPOチャレンジポイントは使いません。落選してポイントを貰う方向で考えています。業績はしっかりイメージですが上場市場が良くありません。

東証グロースを選択しなかった意味がわからないところです。何かあるのか?と心配します。

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 297,600株 | 85.0% |

| 東海東京証券 | 17,500株 | 5.0% |

| 岡三証券 | 10,500株 | 3.0% |

| 極東証券 | 7,000株 | 2.0% |

| 松井証券 | 7,000株 | 2.0% |

| アイザワ証券 | 5,200株 | 1.5% |

| 岩井コスモ証券 | 5,200株 | 1.5% |

名古屋証券取引所への上場となりますが需給不安はないと思います。

業績もそれなりなので資金流入が見込まれます。上場ラッシュで地方市場まで確認する投資家が少ないことは確かだと思います。

IPOに当選しても利益がそれほど見込めるとは思いませんが、公開価格割れもないと考えています。

IPO当選後の売却手数料を考えると東海東京証券が穴場かもしれません。欲しいと思う方は限定されそうですけどね。また、岡三オンラインでも募集が行われると思います。資金不要でIPO抽選に参加できます。

1回取引することが条件となりますが3,500円をプレゼントしています。売買手数料を一定金額まで無料にできるため、よかったらタイアップ特典をご利用していただければと思います。分売にも参加できます!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

エージェント・インシュアランス・グループのIPOチャレンジポイントのボーダーライン予想!!

エージェント・インシュアランス・グループのIPOチャレンジポイントのボーダーラインを予想してみました。株単価が低いため利用する方は殆どいないと思います。利益が出ても3万円程度でしょうか。

公開株数が想定ベースで約2.6億円となっていることで極小のIPOになります。

地方上場だとたまにこのようなケースがあります。時価総額も約14.8億円のため機関投資家は買わないと思います。

個人投資家は上場時の需給に魅力があるだけですよね。初値だけは高いパターンが十分考えられます。抽選に参加される方は地方上場に資金が入りにくいことを理解しておきましょう。

事業に新奇性は全くありません。IPOチャレンジポイントのボーダーラインは200P以下だと考えています!

と言うことで、ミドルリスクミドルリターンと言われるクラウドファンディングのご紹介です。主に上場企業が貸付先となっているFunds(ファンズ)への投資は如何でしょうか。

優待付きファンドも度々登場します。期間限定となりますが累計30万円投資を行うとAmazonギフト券が3,000円分貰えます。詳しい内容は下記記事で説明しています。

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アイリックコーポレーション(7325) | PER34.64倍 | PBR1.62倍 |

| FPパートナー(7388) | PER20.67倍 | PBR10.44倍 |

| アドバンスクリエイト(8798) | PER11.62倍 | PBR3.20倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は該当事項なしとなっています。

ベンチャーキャピタルによる出資は確認できません。提携先企業が出資しているようです。

エージェント・インシュアランス・グループ(5836)IPOの評価と申し込みスタンス!まとめ

エージェント・インシュアランス・グループのIPOは地方上場のデメリットを除けばある程度評価されると思います。しばらく前に上場したFPパートナー(7388)の株価を参考に投資する方がいそうです。

※エージェント・インシュアランス・グループ公式サイト引用

少子高齢化などの問題は長期的に関係があると思いますが直近の同社業績は伸びています。

上場を意識してのことかもしれませんが結果は出ているようです。また今期で第22期のため信用や信頼などの面も評価されそうです。コロナ禍でも業績が伸びていますからね。

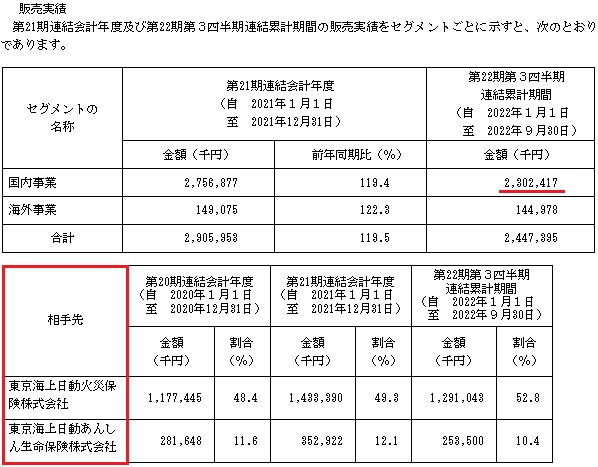

東京海上日動火災保険と東京海上日動あんしん生命保険の代理店としてスタートししているため、東京海上日動火災保険から収受する代理店手数料が営業収益の52.8%、東京海上日動あんしん生命保険が10.4%を占めているそうです。

この辺りは仕方がないのかもしれません。

ただ同社の大株主は住友生命保険相互会社となっています。2018年1月に持分法適用関連会社になっていました。

地方上場になりますが、IPO的にはFPパートナーの前例があるため利益が狙えると考えています。ほぼ全力参加で公募組は良いのでは?と考えています。利益は少ないと思いますけどね。

大和証券グループが出資しているFunvestでもキャンペーンが行われています。口座開設でAmazonギフト券1,000円分、初めての投資で1,500円分の上乗せになり合計2,500円分のアマギフが貰えます。

ファンド毎にキャンペーンが行われているためさらに特典を頂くことができます。実際に利用してみたので下記記事にまとめてみました。よかったら参考にしてください。

Funvest(ファンベスト)でAmazonギフトカード(アマギフ)が貰えるキャンペーンが行われています。会員登録(口座開設)で1,000円分のアマギフが貰える他、投資を行うことでさらに1,500円分が追加で貰えます。ファンド …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。