三井不動産ロジスティクスパーク投資法人(3471)IPOが新規上場承認されました。主幹事は大和証券になり、想定発行価格は25万円です。三井不動産の冠があるため人気になると思います。物流リートは人気なので特に不安はないでしょう。できる限り配分を狙ってもいいかもしれません。

市場:東証REIT(リート)

公開予定:08/02

BB期間:07/19~07/22

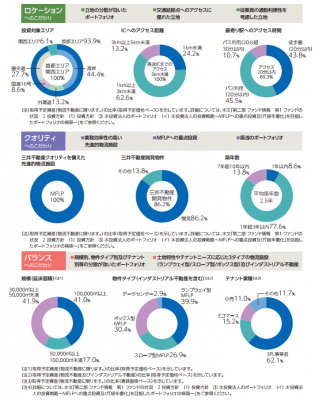

【投資方針】

本投資法人は、日本有数の総合デベロッパーである三井不動産と物流施設事業における戦略的な協働関係を構築し、物流不動産を主な投資対象として投資主価値の最大化を目指します。

【手取金の使途】

一般募集における手取金53,200,000,000円及び本件第三者割当による新投資口発行の手取金上限2,500,000,000円については、後記「第二部 ファンド情報/第1 ファンドの状況/2 投資方針/(2)投資対象/③ 取得予定資産の概要」に記載の本投資法人が取得を予定している不動産信託受益権(以下「取得予定資産」といいます。)の取得資金の一部に充当する予定です。

100株単位

公募株数 212,800口

売出株数 0口

合計株数 212,800口 ←結構多いので当選可能ですね

想定価格 250,000円

仮条件 250,000円~270,000円に決定!

【幹事団】

大和証券

野村證券

SMBC日興証券

みずほ証券

三菱UFJモルガン・スタンレー証券 auカブコム証券

メリルリンチ日本証券

UBS証券

岡三証券

■ 三井不動産ロジスティクスパーク投資法人IPOの評判と分析

オーバーアロットメントによる売出10,000口

想定発行価格25万円を基に吸収金額を算出すると約532億円となり、オーバーアロット

メントを含めて算出すると約557億円となります!

そこそこの規模ですが超大型という訳ではありません、東証リートとしては中規模に位置します。

↑クリックで拡大します マネックス証券IPOが完全平等抽選なのか調べてみた

↑クリックで拡大します IPO口座開設で貰えます【岡三オンライン証券】

スポンサーは三井不動産になり、物流施設主体型のリートになります。

三井系の案件で信用は高いリートなのでそこそこ人気だとは思いますが、規模が

大きいため地合いに左右されるでしょう。

東証REIT指数を参考にすると解りやすいと思います。

NOI利回りが低い分を知名度で補うパターンでしょうか。

幹事団もネット証券が含まれておらず、公募取得者も初値売りは限定的でしょう。

三井不動産ロジスティクスパーク投資法人分配金は7月末と1月末になります。

上場時発行口数は公募分を含めて214,00口となり、その殆どはIPO株になります。

時価総額は535億円(OA別)

【上場時NOI利回り参考】

ジャパン・シニアリビング投資法人(3460)NOI利回り6%

いちごホテルリート投資法人(3463)NOI利回り5.9%

ラサールロジポート投資法人(3466)NOI利回り4.9%

スターアジア不動産投資法人(3468)NOI利回り5.2%

マリモ地方創生リート投資法人(3470)NOI利回り6.93%

【野村證券用語集】

年換算のNOIを所有不動産の簿価(取得原価)で割った率のこと。不動産賃貸事業の運用利回りの基準となる指標。REIT(不動産投資信託)の投資尺度の一つでもあり、NOI利回りが高いほど収益力が高く、投資家への高分配につながる。

三井不動産ロジスティクスパーク投資法人は、三井不動産と物流施設事業における戦略的

パートナーシップを組み、「開発(物流施設の開発)」、「マネジメント(物流施設の運営・管理)」

及び「保有(物流施設の保有)」という三井不動産の物流施設事業におけるバリューチェーン

の中で、「開発」機能については三井不動産が役割を担い、

マネジメント機能については本資産運用会社又は三井不動産がそれぞれ役割を担い、

また保有機能については本投資法人が役割を担うことによって、高い成長力を有する三井

不動産の物流施設事業とともに、本投資法人が持続的な成長を果たすことで投資主価値の

最大化を目指すことを基本方針とします。

平均稼働率は100%で、その内部は物流不動産80%以上、インダストリアル不動産20%

以下となります(国内85%以上、海外15%以下)

国内では首都圏エリアと関西エリアに70%以上となり都市ウェイトが高めです。

また、現段階のLTVは33%になる見込みです(かなり低く安心できます)

【LTVとは】

J-REITは、一般企業と同様に資本効率を高めるため借入金(負債)によるレバレッジ効果を利用しています。一般企業の場合は、D/Eレシオで負債比率を判断することが多くなっていますが、J-REITの場合は借入金比率(LTV=Loan To Value、以下LTV)を投資指標として使う場合が大半です。

J-REITのLTVは「総資産LTV=借入金(※2)÷総資産」で算出する場合が多くなっています。また総資産LTVと併せて「鑑定額LTV=借入金÷(総資産±保有不動産の含み損益)」を開示している銘柄もあります。総資産LTVも鑑定額LTVも決算期の数値を利用するものですが、J-REITは銘柄によって決算期が異なるため銘柄間の比較をする場合には、「取得額LTV=借入金÷保有不動産取得額」を利用する場合もあります。

※ SBI証券抜粋

三井不動産ロジスティクスパーク投資法人は、三井不動産グループが長年培ってきた

総合不動産会社としてのプラットフォーム及び顧客ネットワーク(オフィスビル事業約3,000社

及び商業施設事業約2,300社(平成28年3月時点))を有効活用することにより、安定的な

運用を目指しています。

皆さんご存知の三井不動産がバックボーンになり、借入金も低いです。

これで分配金がある程度高ければ人気になると思います。

想定価格が250,000円とそこそこ高いので私みたいなチキン投資家が沢山参加するような

事もないでしょう。

三井不動産ロジスティクスパーク投資法人初値予想プラス5%程度を目指すのでしょうか。

マリモ地方創生リート投資法人(3470)IPOよりも個人的には安心できると思います。

SMBC日興証券が幹事に入っているので当選しやすいと思います。

リート株の場合にダイレクト口座で機械的な抽選が行われ、完全抽選に回る株も

多いのでチャンスです。

実質キャンセル不可なので、当選した場合に購入しなければならず、この辺りに

当選確率が高め根拠があると思います。

auカブコム証券にも三菱UFJモルガン・スタンレー証券からの委託販売が行われると思います。

IPOに申込む方はいますが、リートIPOに申込む方は少ないので穴場化するでしょう。

積極的参加の方にはチャンスかもしれません。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。