テモナ(3985)IPOが新規上場承認されました。上場規模的に魅力なIPOだと思います。業績も悪くはありませんし、ECサイトを支援しているあたりが特に魅力です。株数も少なく人気化するでしょう。公開株数も30万株弱となり吸収額も約8億円と軽量級のIPOとなっています。

業種:情報・通信業

市場:東証マザーズ

公開予定:04/06

BB期間:03/22~03/28

【事業内容】

当社は、平成20年10月の設立後、受託開発事業を開始し、主にECサイトを制作してまいりました。その過程で多くのEC事業者と接触し、定期通販というビジネスモデルの魅力と、定期通販のためのシステムの高い需要に気づき、「たまごカート(現たまごリピート)」の開発を開始いたしました。そして、平成21年9月にインターネット通販の定期購入・頒布会に特化したショッピングカート付リピート通販専用WEBサービスとなる「たまごカート(現たまごリピート)」のサービスを開始し、以降、現在に至るまで、リピートを当社の強みとして、消費者向け電子商取引(BtoC-EC)市場においてEC事業者支援サービスを提供してまいりました。

まとめると⇒ リピートに特化したEC事業者支援サービス、web集客システムの提供

【資金使途】

手取概算額522,920千円及び「1 新規発行株式」の(注)3に記載の第三者割当増資の手取概算額上限95,271千円については、以下の使途に充当する予定であります。

① 業務の効率化を目的としたシステムへの設備投資として44,000千円

② 人員増加に伴うオフィススペース拡張のための本社移転の設備投資として敷金及び保証金72,000千円、新本社の建物付属設備等に係る設備投資として25,000千円、新本社に係る家賃増加分78,600千円及び人員増加に伴う備品等の購入として8,400千円、合計184,000千円

③ 財務体質及び経営基盤安定化のため金融機関からの借入金の返済として208,320千円

④ サービスラインの拡充を目的とした新規サービスの開発費として9,300千円

⑤ 当社の今後の成長に必要な優秀な人材の確保を目的とした採用活動費及び当該人材の人件費増加分として115,047千円。

なお、残額については、当社の今後の成長に必要な人員の採用活動費及び人件費の増加分として、平成31年9月期の採用活動費及び人件費の一部として充当する方針であります。

100株単位

公募株数 240,000株

売出株数 48,800株

合計株数 288,800株(2,888枚) ←株数が少なく当選したら爆益か?

想定価格 2,400円 ⇒ 24万円必要

仮条件 2,400円~2,550円に上振れ決定しました!

公開価格 03/29日に決定予定です

【幹事団】

SMBC日興証券(主幹事) ←今年もIPO当選を複数狙う!

極東証券

エース証券

岩井コスモ証券

SBI証券 ←ピーパンドットコム当選しました

みずほ証券

マネックス証券 ←完全平等抽選です

■ テモナIPOの評判と分析

オーバーアロットメントによる売出し43.300株

想定発行価格2,400円に基づく吸収金額は約6.9億円となり、オーバーア

ロットメントを含めると約8億円となります。

小粒上場になりいい感じのIPOなので人気が出そうですね

テモナHP⇒ てもなくを、あなたに。

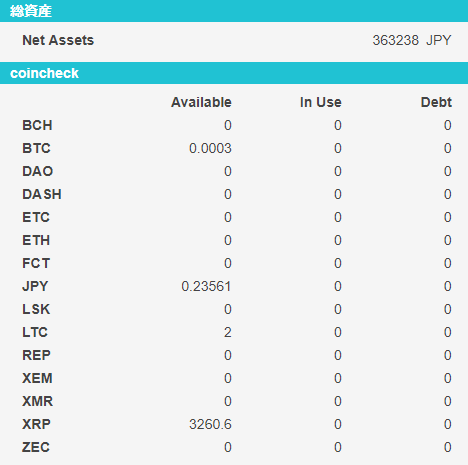

↑クリックで拡大します ⇒ SBIネオトレード証券がIPO取扱い開始

同社は、リピートを強みとして消費者向け電子商取引(BtoC-EC)市場において

EC事業者支援サービスを提供している企業になります。

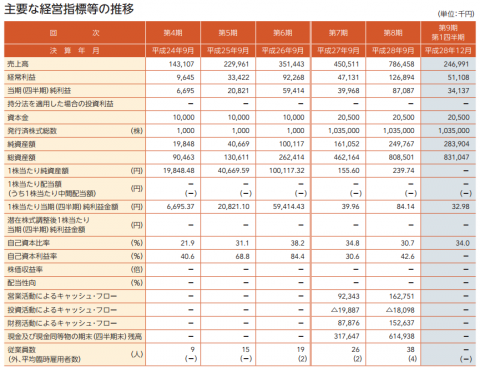

業績は好調に推移しており、特別問題があるようには思いません!

会社設立は2008年10月、東京都渋谷区渋谷に本社を構えます。

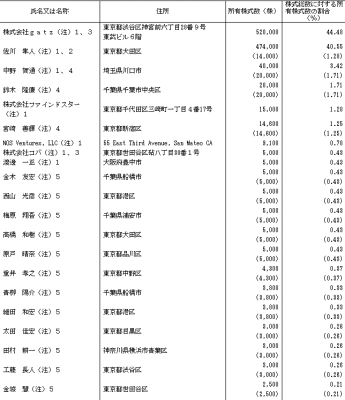

社長は佐川隼人氏、株式保有率は40.55%になります。

従業員数は41人で平均年齢28.3歳、平均勤続年数2年、平均年間給与

約457万円となります(臨時雇用は年4人)

↑クリックで拡大します ⇒ マネックス証券の抽選は本当に完全抽選か?

【ロックアップの状況】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である佐川隼人、売出人である株式会社コバ、当社株主かつ当社役員である中野賀通、当社株主である株式会社gatz、株式会社ファインドスター及び渡邊一正、当社役員かつ当社新株予約権者である鈴木隆廉及び宮崎善輝並びに当社新株予約権者である金木友宏、西山光彦、梅原翔吾、高橋和樹及び原戸晴奈は、SMBC日興証券株式会社(主幹事会社)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成29年10月2日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社株主であるNOS Ventures, LLC及び株式会社MSERRTは、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の平成29年7月4日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

ロックアップ期間は90日間(平成29年7月4日)と180日間(平成29年10月02日)

の設定があり、90日間には1.5倍のロックアップ解除倍率が適用されます。

ベンチャーキャピタル出資も少ない案件となり、人気になると思われます。

3月IPOも落ち着き日程にも妙味ありですね~

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。