力の源ホールディングス(3561)IPOが新規上場承認されました。一風堂ラーメンと言えば解りやすいと思います。海外進出も既に行っており今後も期待できそうです。想定発行価格が540円と低いためこの手のIPOはまとめて買う方が多いため初値が意外に伸びる傾向にあります。

業種:小売業

市場:東証マザーズ

公開予定:03/21

BB期間:03/02~03/08

【事業内容】

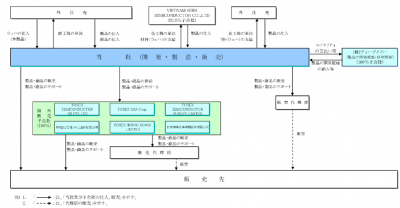

当社グループは、当社を持株会社とする持株会社制を導入しており、当社、連結子会社16社及び持分法適用関連会社9社で構成されております。また、国内外において、食材の生産、教育、商品開発、製造、流通、販売までを一貫して手がける事業モデルを志向し、報告セグメントは事業種類別に、博多ラーメン専門店「一風堂」、「RAMEN EXPRESS」、「SHIROMARU-BASE」、「五行」、「名島亭」などの複数ブランドを展開する国内店舗運営事業、海外にて「IPPUDO」ブランドを中心に展開する海外店舗運営事業、そば・ラーメンの製麺及び卸販売を中心とする国内商品販売事業を、主な事業として展開しております。経営理念である「変わらないために変わり続ける」のもと、ラーメンをはじめとする「日本食」の普及と、企業ミッションである“Japanese Wonder to the World「世界中に“笑顔”と“ありがとう”を」”をグローバルに実現することを目指すとともに、より高いレベルでの顧客満足の獲得と更なる企業価値の向上にむけて尽力しております。

まとめると⇒ ラーメン専門店「一風堂」を中心に複数ブランドの飲食店を展開する国内外の子会社の経営管理及びそれに付帯又は関連する業務等

【資金使途】

手取概算額389,740千円については、「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限74,520千円と合わせた、手取概算額合計上限464,260千円については、平成30年3月期までに当社連結子会社で海外店舗運営事業を展開するCHIKARANOMOTO GLOBAL HOLDINGS PTE. LTD.への投融資(下記①②)に350,000千円、平成31年3月期までに当社の基幹システム再整備(下記③)のための設備投資資金に114,260千円を充当する予定であります。具体的な内訳は以下のとおりであります。

① CHIKARANOMOTO GLOBAL HOLDINGS PTE. LTD.の連結子会社であるIPPUDO LONDON CO. LIMITED における、イギリス・ロンドンでの「IPPUDO」3号店(直営店)の新規出店のための差入保証金及び固定資産等の設備投資等として平成30年3月期に200,000千円

② CHIKARANOMOTO GLOBAL HOLDINGS PTE. LTD.の連結子会社であるIPPUDO PARISにおける、フランス・パリでの「IPPUDO」3号店(直営店)の新規出店のための差入保証金及び固定資産等の設備投資等として平成30年3月期に150,000千円

③ 当社の今後の事業拡大や店舗数の増加に対応するため、効率的な受発注システムや販売管理システムなどの基幹システムの再整備にむけた費用として平成30年3月期から平成31年3月期の期間に114,260千円

100株単位

公募株数 800,000株

売出株数 200,000株

合計株数 1,000,000株(10,000株) ←IPO当選できそう?

想定価格 540円 ⇒ 5.4万円必要

仮条件 540円~600円に決定しました!

公開価格 03/09に決定予定です

【幹事団】

野村證券

三菱UFJモルガン・スタンレー証券 auカブコム証券

SMBC日興証券

マネックス証券 ←IPO配分が完全平等抽選なのか調べてみた

岡三証券

いちよし証券

丸三証券 ←最近幹事によく入ります

西日本シティTT証券

■ 力の源ホールディングスの評判と分析

オーバーアロットメントによる売出し150,000株

想定発行価格540円を基に吸収金額を算出すると約5.4億円、オーバーアロット

メントを含めると約6.2億円となります。

意外に吸収金額が少ないので人気が出るかもしれません!!

力の源ホールディングスHP⇒ すする喜び 日本の食文化を世界へ

↑クリックで拡大します ⇒ マネックス証券のIPO当選履歴

博多ラーメン一風堂を中核に複数のブランドを国内外に展開している企業です。

国内に133店舗、海外に63店舗を展開中です。

売上げは拡大傾向にあり、利益も基本的に確保できているようです。

会社設立は1986年10月、福岡県福岡市中央区薬院に本社を構えます。

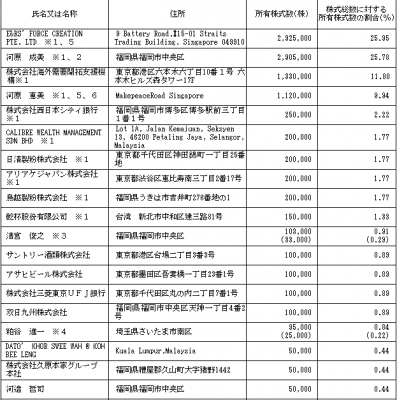

社長は清宮俊之氏(42歳)、株式保有率はわずか0.91%です。

IPO記事をいままで書き続けていますが、こんなに少ない保有率ははじめてかも?

従業員数は71人で平均年齢38.76歳、平均勤続年数4.52歳、平均年間給与約534万円

となります(連結従業員数586人、臨時雇用者数は1,566人)

↑クリックで拡大します ⇒ 東海東京証券のIPO抽選ルール詳細

【ロックアップの状況】

本募集及び引受人の買取引受による売出しに関連して、売出人である河原成美及び貸株人である株式会社海外需要開拓支援機構並びに当社株主であるE&RS’FORCE CREATION PTE. LTD、河原恵美、株式会社西日本シティ銀行、CALIBRE WEALTH MANAGEMENT SDN BHD、日清製粉株式会社、アリアケジャパン株式会社、鳥越製粉株式会社、乾杯股份有限公司、清宮俊之、サントリー酒類株式会社、アサヒビール株式会社、株式会社三菱東京UFJ銀行、双日九州株式会社、粕谷進一、DATO’ KHOR SWEE WAH @ KOH BEE LENG、株式会社久原本家グループ本社、河邉哲司、山根智之、鈴木康義、星﨑剛士及び加島輝光並びに新株予約権者である原田善治及び神保信吾は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年6月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨合意しております。

さらに、当社株主である力の源グループ従業員持株会は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成29年9月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

ロックアップは90日間、従業員持株会は180日間です。

ロックアップ解除倍率の記載はありません。

九州人には馴染みが深い一風堂なので、IPOに当選したいです!

優待などがあると更に株主になりたい銘柄です(現在は株主優待設定無し)

海外では新ブランドの立ち上げもあるようですが、基本的にアジア圏への出展が多いようです。

近所のセブンイレブンでもカップ麺が売ってあるのでたまに私は買いますね(笑)

また、auカブコム証券では今回も委託経由のIPO申込があるでしょう~

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。