ジャパニアス(9558)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。IPO的には人気が見込めそうです。

主幹事はSMBC日興証券が務め公開株数1,142,000株、オーバーアロットメント171,300株です。上場規模は想定発行価格960円から計算すると約12.6億円になります。

※ジャパニアス公式サイト引用

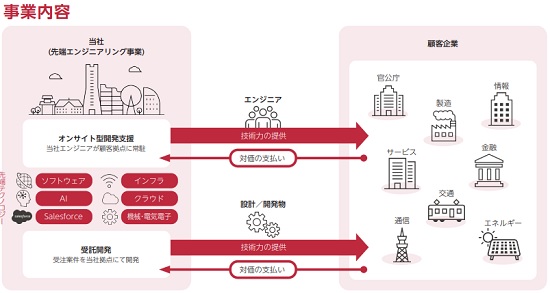

事業内容を詳しく確認すると「オンサイト型開発支援」や「受託開発」となっています。

エンジニアを多く抱え派遣契約や請負契約などを行っている企業です。AI・IoT・クラウドをはじめとした先端テクノロジーにも取り組み事業領域の拡大を急ピッチで行っているようです。

同社のエンジニアが顧客企業先へ常駐し業務に携わることで収益を上げています。ただの労働派遣ではなくエンジニアというところがIPO的に人気が見込めそうです。

コロナ禍によりエンジニアの数が足りていないと言われているため需要が見込めそうです。同社登録のエンジニア数も新型コロナウイルス感染症と同時期に急激に伸びています。

ジャパニアスはIPO空白期間が1ヶ月以上あるため人気化しそうです!!

ジャパニアス(9558)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 9月13日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | 先端エンジニアリング事業 |

| ブックビルディング | 8月29日~9月02日 |

| 想定価格 | 960円 |

| 仮条件 | 960円~1,020円 |

| 公開価格 | 1,020円 |

| 初値結果 | 2,010円(公開価格1.97倍) |

| 企業情報 | https://jna.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 200,000株 |

| 売出株数 | 942,000株 |

| 公開株数(合計) | 1,142,000株 |

| オーバーアロットメント | 171,300株 |

| 上場時発行済み株数 | 4,000,000株(公募分を含む) |

| 想定ベースの時価総額 | 約38.4億円 |

| 幹事団 | SMBC日興証券(主幹事) 野村證券 岩井コスモ証券 SBI証券 岡三証券 東海東京証券 マネックス証券 楽天証券 東洋証券 松井証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

ジャパニアス(9558)の事業内容と上場に伴う評判を考察してみました

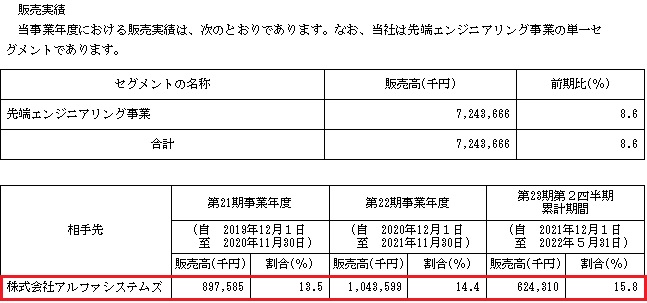

想定発行価格960円を基に吸収金額を算出すると約11.0億円となり、オーバーアロットメントを含めると約12.6億円規模の上場となります。ジャパニアスは、IT・通信業界及びものづくり業界を中心とした顧客に対して、オンサイト型開発支援及び受託開発を行う先端エンジニアリング事業を展開しています。

ソフトウエア、インフラ、メカトロニクス、エレクトロニクスの4分野を事業の軸にし、大手メーカーを中心とした数多くのプロジェクトに参画しています。

2020年から「AI」「IoT」「クラウド」をはじめとした先端テクノロジー領域にも参入し、さらなる市場の開拓・拡大に取り組んでいます。

※有価証券届出書引用

同社の先端エンジニアリング事業とは、先端テクノロジーが必要とされる市場に対して「オンサイト型開発支援」や「受託開発」という形態で専門的な技術を提供する事業を行うことです。

次世代を見据えた戦略的な市場開拓や拡大を行うことで、特定企業に依存せず多くの顧客から受注を獲得する狙いがあります。

そのため安定した売上基盤を築くことができるとされています。

また、全国主要都市を中心に9拠点を構え、地域ごとに注力分野を明確化し生産性向上につなげています。

※有価証券届出書引用

2020年に一般社団法人「日本ディープラーニング協会」に加盟し、AIを今後の企業成長における重要分野として位置付けています。

現在は、AI・クラウド・次世代通信など新規領域のプロジェクトに対して東京支社を中心として全拠点で技術の提供が可能となっているそうです。

事業領域の広さにも驚きましたが、従業員数が臨時雇用者を合わせ1,400人となっていることにも驚きです。

社長の年齢は御年74歳になられるそうです。親族保有の株式が多いのは仕方がないとはいえデメリットでしょう。

※有価証券届出書引用

オンサイト型開発支援では、エンジニアの約9割が顧客企業先へ常駐して設計・開発プロジェクトに参画しています。

顧客企業との契約は派遣契約を主として事業を展開しています。さらに、一部請負契約や準委任契約も行うため要望に合わせ、どちらの形態でも対応できる体制を整えています。

受託開発では、受託開発拠点として横浜開発センターを構えています。

ソフトウエアからハードウエアまでをワンストップで提供できる体制を整え、スピード感ある開発が可能だそうです。

ジャパニアス(9558)の株主状況とロックアップについて調べました

会社設立は1999年12月22日、神奈川県横浜市西区みなとみらい二丁目2番1号横浜ランドマークタワー18Fに本社を構えます。社長は西川三郎氏(1948年4月08日生まれ)、株式保有率は38.68%(1,492,000株)です。

従業員数1,259人で臨時雇用者141人、平均年齢32.6歳、平均勤続年数3.4年、平均年間給与4,249,000円です。

セグメントは先端エンジニアリング事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社ウェストリバー | 1,600,000株 | 41.48% | ○ |

| 西川 三郎 | 1,492,000株 | 38.68% | ○ |

| 西川 香代子 | 300,000株 | 7.78% | ○ |

| 松島 亮太 | 161,500株 | 4.19% | ○ |

| 西川 明宏 | 105,500株 | 2.73% | ○ |

| 西川 優 | 104,000株 | 2.70% | ○ |

| 照屋 喜克 | 2,300株 | 0.06% | △ |

上位株主には180日間(2023年3月11日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。よって180日間は基本的に売却ができません。

先日もロックアップ解除前に売却されたIPOがあるため徹底してくると考えられます。

また、上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

ジャパニアス(9558)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。同社の上場はIPO空白期間が1ヶ月以上あったため公開価格割れの心配は皆無と思われます。NY市場の暴落もそれほど影響はなさそうです。

それよりもセカンダリーで利益を上げようと考えている投資家が多く投資妙味がありそうです。大手初値予想を見る限り、初値高騰といった感じではないためセカンダリーのほうが面白いかもしれません。

ただしエンジニア派遣業は参入障壁が低く、競合では苦戦を強いられている企業が出始めているそうです。同社の場合は概ね好調の業績になり従業員を増やすことで業績拡大に結び付いています。

IT分野に強いエンジニア派遣ということでIPOでは初値利益が出ると考えられています。個人的には続くIPOがあるため短期で利ザヤを狙う投資家が多いと考えています。

修正値1,500円~1,700円

※注目度B

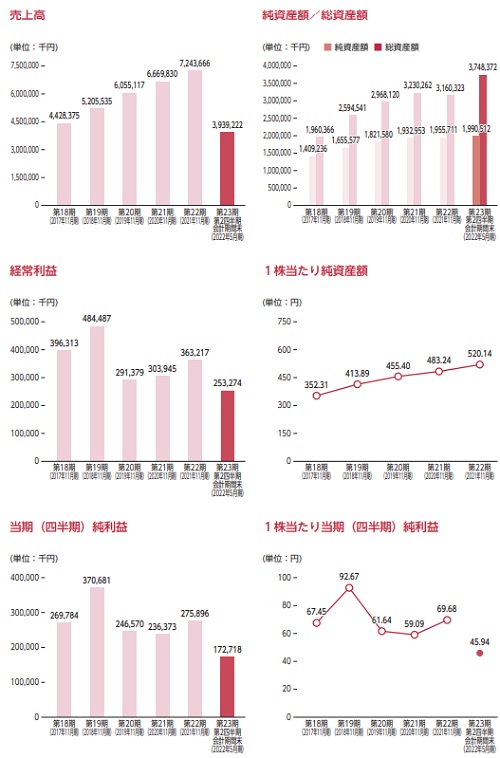

業績を確認すると2022年11月期の単独予想が出ていました。売上81.53億円になり前期比12.56%増、経常利益5.54億円となり前期比52.62%増となります。

四半期利益は3.70億円となり前期比34.55%増を予想しています。上場時の業績が絶好調となっています!

公開価格が1,020円決定の場合の指標はEPS97.31からPER10.48倍、BPS596.71からPBR1.71倍になります。配当金は46.73円出ることになっており配当利回りは4.58%になります。配当狙いで保有していても良さそうです。

コロナ禍による追風とベンチャーキャピタル出資がないことで上場時に資金が入りやすいと考えています。

配当利回りも高いことで公開価格割れはないでしょう。逆に上値が気になります。

オーバーシュートも考えられますがPER20倍あたりの初値2,000円は十分考えられると思います。公開株数も多いため積極的にIPO抽選に参加する方が多いと考えています。

IPOに当選すれば1単元5万円~10万円の利益が得られると仮条件発表後に考えています。あとは上場前後の地合い次第でしょう!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 1,028,000株 | 90.02% |

| 野村證券 | 34,200株 | 2.99% |

| 岩井コスモ証券 | 11,400株 | 1.00% |

| SBI証券 | 11,400株 | 1.00% |

| 岡三証券 | 11,400株 | 1.00% |

| 東海東京証券 | 11,400株 | 1.00% |

| マネックス証券 | 11,400株 | 1.00% |

| 楽天証券 | 11,400株 | 1.00% |

| 東洋証券 | 5,700株 | 0.50% |

| 松井証券 | 5,700株 | 0.50% |

公開株数が多いため主幹事のSMBC日興証券からの申込みを徹底しておきましょう。今年はSMBC日興証券から当選を複数頂いています。2022年はIPOの参加者が減っているのか?と思うところもあります。

これからIPOをはじめられる方は下記記事にSMBC日興証券のIPOルールをまとめています。よかったら参考にしてください。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

また、8月以降もクラウドファンディング系のタイアップが継続して行われています。

東証プライム上場のアイフルグループのAGクラウドファンディングに口座開設を行うとAmazonギフト券1,000円分とVプリカ1,000円分をプレゼントしています。口座開設ベースで2,000円分の特典です!

アイフルファンドはローリスク投資ができるため、初めてクラウドファンディングに投資するのであればお勧めできます。詳しくは下記記事にまとめています。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アルトナー(2163) | PER12.43倍 | PBR2.78倍 |

| ソーバル(2186) | PER14.61倍 | PBR2.57倍 |

| エスユーエス(6554) | PER17.33倍 | PBR2.58倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2023年10月19日~2031年10月18日 | 97,600株 | 512円 |

ストックオプション(新株予約権)で上場時に行使期限を迎える株数はありません。

発行済株式総数4,000,000株に対する新株予約権の割合は2.44%に相当します。新株予約権による潜在株式数は97,600株で計算しています。

ジャパニアス(9558)IPOの評価と申し込みスタンス!まとめ

ジャパニアス(9558)IPOは儲かると思います。公募組はもちろんだと思いますが、セカンダリー組にもチャンスがあるかもしれません。IPOの初値で利益を得るよりもセカンダリー投資のほうが8月は良かったように思います。結果論になりますが、積極的に攻めた方は大きな利益を得ているようです。

ただセカンダリー投資はリスクが高いためよく考えて投資を行いましょう!

※ジャパニアス公式サイト引用

先端エンジニアリング事業では労働者派遣法などが関係します。また優秀な人材の社外流出が生じた場合には、業績に影響があると考えられます。

取引先を確認すると富士フイルムや富士通、日立、NECなど大手企業となっています。ニッサンやトヨタ車両、東芝などもありました。

少し気になるのは西川三郎氏の資産管理会社や親族保有株式を合わせると90%になることです。上場で株式を売出すことにより67.5%まで低下します。

また、ベンチャーキャピタル出資がないため公開株式以外の株流通は少ないと考えられます。セカンダリーのチャンスかもしれません。

ストックオプションの行使期限も1年以上先となっています!

コロナ禍でも積極的に人員を増やし増収となっていることも評価できそうです。利益面も安定しており拡大が見込めそうです。

株単価が低く公開株数が多いため、公募組は積極的にIPO当選を狙いに行くべき銘柄だと思います。

クラウドバンクで新キャンペーンが始まりました。口座開設後に1万円投資を行うと楽天ポイントが2,500円分貰えます!

私が初めて投資を行ったクラファン企業です。一度も出金せずコツコツ投資を行っています。

クラウドバンク(Crowd Bank)の口座開設で楽天ポイントが2,500円分貰えるキャンペーンが開始されました。それに楽天ポイントの付与が継続して行われる可能性もありそうです。私が初めてクラウドファンディング …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。