BeeX(ビーエックス)[4270]のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。テラスカイ(3915)が親会社のIT系企業です。

業績に勢いがありかなり人気化しそうです。

主幹事は大和証券が務め公開株数315,000株、オーバーアロットメント47,200株です。上場規模は想定発行価格1,690円から計算すると約6.1億円になります。

![BeeX(ビーエックス)[4270]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2022/01/618c6fba6ad9a6b154648448db588deb.jpg)

※ビーエックス公式サイト引用

テラスカイの一事業であった「AWS事業部」を吸収分割で事業統合を行い、AWSに特化したクラウドビジネスを行ってきた企業です。

現在はAWSに限らずAzureの取扱いも行い、Google Cloudについても2019年3月から取扱いを開始しているそうです。またマルチクラウドへの対応も強化しているとあります。

既に多くのシステムインテグレーターが参入している事業領域になりますが、需要が多くサービス提供が追い付いていないようです。

デジタルトランスフォーメーション(DX)に向けた取り組みによる需要も今後さらに見込めると思います。

目論見にも新型コロナウイルス感染拡大やリモートワークによるクラウド化の考えが広まり契機となったとあります!

BeeX(ビーエックス)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 2月24日 |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 企業の基幹システムの基盤環境をオンプレミスからクラウドへ移行するサービス、クラウドアプリケーション開発、クラウド環境移行後の保守・運用サービス |

| ブックビルディング | 2月07日~2月14日 |

| 想定価格 | 1,690円 |

| 仮条件 | 1,370円~1,600円 |

| 公開価格 | 1,600円 |

| 初値結果 | 3,750円(公開価格2.34倍) |

| 企業情報 | https://www.beex-inc.com/ |

| 監査人 | 有限責任あずさ監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 240,000株 |

| 売出株数 | 75,000株 |

| 公開株数(合計) | 315,000株 |

| オーバーアロットメント | 47,200株 |

| 上場時発行済み株数 | 2,177,400株(公募分を含む) |

| 想定ベースの時価総額 | 約36.8億円 |

| 幹事団 | 大和証券(主幹事) アイザワ証券 岡三証券 東洋証券 SBI証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

BeeX(ビーエックス)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,690円を基に吸収金額を算出すると約5.3億円となり、オーバーアロットメントを含めると約6.1億円規模の上場となります。IPOとしては人気見込みが高く初値高騰パターンの銘柄だと思います。同社は企業の基幹システム環境をオンプレミスからクラウドへ移行するサービスを手掛けています。またクラウド環境移行後の保守・運用サービスを提供しています。

SAPシステムのクラウド移行や環境構築、また移行後の運用は創業当初から特化してきたサービスです。

オンプレミスとは企業が情報システムを自社で保有し自社の設備で運用する形態のことです。これをクラウド化するサービスを行います。コロナ禍によりクラウド化する企業も増えています。

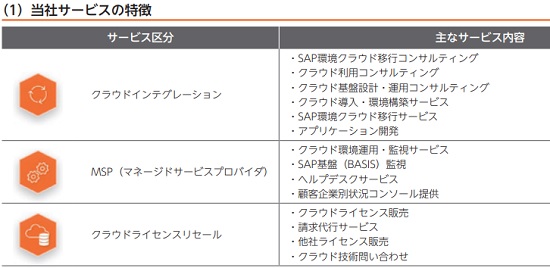

※有価証券届出書引用

同社のビジネスモデルはクラウドコンピューティングの中でも「IaaS」及び「PaaS」の領域に属しています。

クラウドインテグレーションによる売上を「フロー売上」として位置付け、導入企業の開拓を行いフロー売上を拡大させ、継続利用企業を蓄積しストック売上の拡大による安定収益化を目指しています。

※有価証券届出書引用

主力サービスはクラウドインテグレーションになっており、SAPシステムを中心とした基幹システムの基盤環境をオンプレミス環境からクラウド環境へ移行する一連の業務です。

SAPシステムのクラウド化に携わってきたコンサルタントが集結し、AWS、Microsoft、Google、SAPが提供する各種認定技術者資格を保有する数多くのエンジニアの育成を行っています。

SAPシステム基盤とクラウド両方を理解したエンジニアが多数在籍し、技術対応を実施することが同社サービスの特徴だそうです。

※有価証券届出書引用

この他、顧客企業がクラウド環境に構築したシステムの仮想サーバーやネットワークの監視、運用保守等を代行するサービスも行います。

また、顧客企業が利用するクラウド環境の提供元であるAWS社、Microsoft社、Google社からライセンスを仕入れ顧客企業に販売し月額課金を代行するサービスも行います。

IPO的にはかなり人気が見込めそうですね。

BeeX(ビーエックス)の株主状況とロックアップについて調べました

会社設立は2016年3月01日、東京都中央区銀座七丁目14番13号に本社を構えます。社長は広木太氏(1971年1月31日生まれ)、株式保有率は15.88%(363,300株)です。従業員数120人で臨時雇用者0人、平均年齢39.5歳、平均勤続年数2.1年、平均年間給与7,281,000円です。

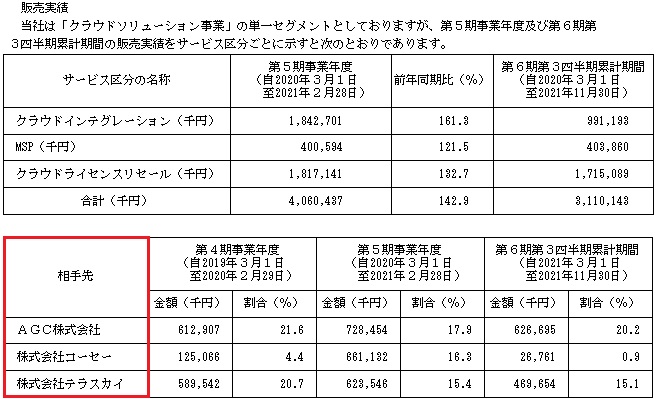

セグメントはクラウドソリューション事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社テラスカイ | 1,514,700株 | 66.21% | ○ |

| 広木 太 | 363,300株 | 15.88% | ○ |

| 株式会社サーバーワークス | 72,000株 | 3.15% | ○ |

| 株式会社エヌ・ティ・ティ・データ | 36,000株 | 1.57% | ○ |

| TIS株式会社 | 35,700株 | 1.56% | ○ |

| 星野 孝平 | 33,600株 | 1.47% | ○ |

| 田代 裕樹 | 33,000株 | 1.44% | ○ |

上位株主には180日間(2022年8月22日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また上場前の第三者割当等による割当者との間で継続所有等の確約を行っています。

親引けはありません。

BeeX(ビーエックス)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,370円~1,600円に決定し下振れしています。地合い悪化が下振れの主な要因となっており、公開価格割れになることは想定されていないようです。

そもそも公募株を捌けば売り圧力が低い銘柄のため、初動で乗ることができれば投機的な投資家を呼び込みやすいIPOだと思います。事前評価は高かったためセカンダリー狙いの投資家もいると思います。

IPOでは鉄板事業になり人気化する可能性は高いと思います。上場する銘柄が全て公開価格割れを起こすとは考えにくく、どこかで盛り上がるはずです。

買い手不足は否めませんが、某紙でもロックアップ1.5倍までは買い進まれる予想が出ているようです。仮条件上限1,600円による吸収金額は約5.8億円で時価総額約34.8億円に下がります。

修正値2,000円~2,500円

最終予想2,800円

※注目度B

業績を確認すると2022年2月期の単独予想を確認することができました。それによれば売上42.39億円となり前期比4.41%増、経常利益1.84億円となり前期比44.07%減となります。

四半期利益は1.25億円となり前期比49.19%減の予想が出ています。前期の特需反動と大型案件のスケジュール変更などによる減益だそうです。

公開価格が1,600円決定の場合の指標はEPS64.75からPER24.71倍、BPS553.93からPBR2.89倍になります。配当や株主優待の設定は現時点でありません。

成長は鈍化しているようですが利益がしっかり出ている印象を受けます。親子上場のデメリットも考えられますが、IPOでは需要が見込める業種でVC保有株が存在しないため需給不安はほとんどないようです。

株価設定は妥当もしくはやや割安水準にあり、どこまで買われるのか?と言った意見もあるようです。と言うことで公募組は積極的に抽選に参加しても良さそうです!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 293,200株 | 93.08% |

| アイザワ証券 | 5,300株 | 1.68% |

| 岡三証券 | 5,300株 | 1.68% |

| 東洋証券 | 5,300株 | 1.68% |

| SBI証券 | 3,100株 | 0.98% |

| 楽天証券 | 2,800株 | 0.89% |

当選を狙って全力申込で良さそうですね!主幹事からの抽選参加はもちろんだと思いますが、大和証券グループのCONNECT(コネクト)からも忘れずに申込を行っておきましょう。

当選すれば大きな利益を得られそうです。オンプレミスからクラウドへ移行する企業も多くコロナ禍が追風になっている業種です。

通常であれば初値3倍程度が視野に入るのではないでしょうか?上場日までに地合いが少しでも回復していることを願いたいです。コネクトのIPOルールは下記記事でまとめています。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

また、朗報になりますがCOZUCHIとのタイアップが延長されました。延長のことは全く聞いていませんでした。口座開設ベースでAmazonギフト券が2,000円分貰えます。

IPO以外にリスクを抑えた投資を探している方にお勧めできそうです。

不動産投資型のクラウドファンディングになり運営者は現物不動産を取得しなければならない出資構造です。内容は下記記事でご紹介しています!

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| テラスカイ(3915) | PER87.8倍 | PBR1.99倍 |

| ラキール(4074) | PER44.72倍 | PBR9.27倍 |

| サーバーワークス(4434) | PER43.9倍 | PBR2.02倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年6月28日~2027年6月27日 | 204,900株 | 189円 |

| 2021年5月29日~2029年5月28日 | 15,300株 | 880円 |

| 2022年5月29日~2030年5月28日 | 133,200株 | 880円 |

ストックオプション(新株予約権)は220,200株が上場時に行使期限を迎えます。

ただし上場後3年経過した場合に限り行使できる条件が付与されています。そのため上場時に売却ができません。

BeeX(ビーエックス)IPOの評価と申し込みスタンス!まとめ

BeeX(ビーエックス)のIPOは良いですね。このような銘柄がたくさん出るとIPO市場にも光が当たりそうです。上場数が増えてきたため申込みの準備だけは行っておきましょう。人気が低迷している時期は当選しやすいですからね!

※ビーエックス公式サイト引用

業績アップには人材が必要になります。ここ2年~3年で80人程度の従業員が増加しているため勢いを感じます。

ただクラウド業界は特にエンジニアの人材不足が深刻化しているため心配な面もあります。BeeXの場合は給与が平均で728万円となっているため優位性も感じられます。

親会社が上場企業なので一定の安心感もあるはずです。TISやエヌ・ティ・ティ・データとの資本業務提携なども安心材料です。

親会社のテラスカイは上場後も同社の株式保有比率の過半数を保有します。ちなみに今回の上場で売出人に入っていません。イメージは良いと思います。

このIPOは欲しいと考えている投資家は多いでしょうね。初値で売却せずセカンダリーも狙えそうですね!!

ETF投資にデビューしてみませんか?THEO+docomoだと1万円から投資できます。ドコモユーザーはdポイントが貰えます!

私はウェルスナビをやめて他の企業で積立を始める予定です。SMBC日興証券の特定口座で管理されることになり個人的に嬉しい材料です。

THEO(テオ)+docomoが凄い勢いで伸びています。ドコモユーザー限定のサービスになり大手通信事業者が投資環境を提供しているため手軽に始めることができます。そして最大の魅力はdポイントが貰える事とおつり投資ができるこ …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。