フロンティア(4250)IPOが福岡証券取引所のQ-Boardに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、抽選に参考になるような情報を評価してみたいと思います。

主幹事はエイチ・エス証券が務め公開株数100,000株、オーバーアロットメント15,000株です。上場規模は想定発行価格910円から計算すると約1.05億円になります。

極小規模の上場のため利益が見込めそうです。ただIPOにおいて人気がある業態ではありません!

※フロンティア公式サイト引用

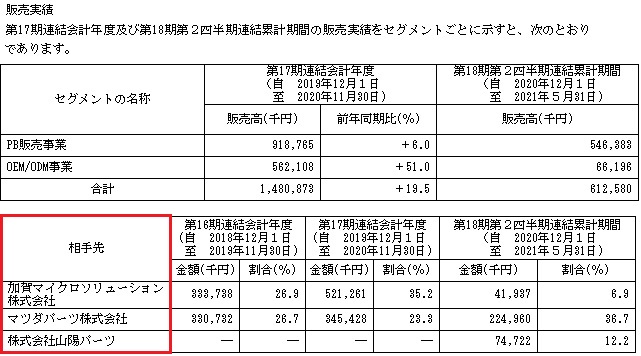

同社は多数の販売先と取引を行っていますが、販売実績135社中の上位10社への売上高依存度が79.3%と高いようです。特にマツダパースは今期第2四半期販売実績が36.7%になっています。

その割に売り上げが伸びていないと感じます。自動車アフターパーツを販売していますが季節的な要因はあまりなさそうです。

子供向け電子玩具も販売していることから、こちらは季節変動性を持っているようです。業績はパッとしませんが地方上場で1億円程度の吸収なので公開価格割れはないと思います。

投資家に買われる材料も特になさそうなので人気は限定的でしょう。

フロンティア(4250)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | Q-Board ※福岡証券取引所の新興企業向け株式市場 |

| 業種 | 化学 |

| 事業内容 | 自動車部品等の企画・輸入販売事業 |

| 上場日 | 11月01日 |

| ブックビルディング期間 | 10月13日~10月19日 |

| 想定価格 | 910円 |

| 仮条件 | 830円~930円 |

| 公開価格 | 930円 |

| 初値結果 | 958円(公開価格1.03倍) |

| 企業情報 | https://all-frontier.com/ |

| 監査人 | 仰星監査法人 |

【手取金の使途】

差引手取概算額34,160千円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の差引手取概算額上限12,558千円と合わせて、自動車アフターパーツのフロアマット製造工場の建設費、機械購入代金に充当する予定であります。

①山口支店工場兼事務所建設資金36,000千円(2022年11月期36,000千円)

②原反裁断機購入代金10,718千円(2022年11月期10,718千円)

なお、本件調達資金が予定より超過し残額が生じた場合は、工場で必要な第19期の製造経費1,016千円に充当しそれ以外の残額は運転資金に使用いたしますが、具体的な充当時期までは、安全性の高い金融商品で運用していく方針。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 50,000株 |

| 公開株数(合計) | 100,000株 |

| オーバーアロットメント | 15,000株 |

| 上場時発行済み株数 | 680,000株(公募分を含む) |

| 想定ベースの時価総額 | 約6.2億円 |

| 幹事団 | エイチ・エス証券(主幹事) SBI証券 岡三証券 西日本シティTT証券 藍澤證券 ひろぎん証券 FFG証券 マネックス証券 |

| 委託見込 | 岡三オンライン証券 DMM.com証券 |

フロンティア(4250)上場評判とIPO分析

想定発行価格910円を基に吸収金額を算出すると約0.91億円となり、オーバーアロットメントを含めると約1.05億円規模の上場となります。既存上場市場が「TOKYO PRO Market」になっており、2018年7月に上場を行っています。

同社グループは、フロンティア及び連結子会社である新域國際香港有限公司の2社で構成されています。自社工場を持たずに技術力の高い中国国内工場に生産委託をしているファブレスメーカーになります。

ファブレスメーカーとして製品の企画開発、品質管理、納期管理、輸入、販売までの一貫した機能を有しており、多様な市場ニーズや顧客ニーズに対してフレキシブルに対応できることを強みとしています。

事業形態としては「PB販売事業」と「OEM/ODM事業」の2つに事業区分されています。

※有価証券届出書引用

PB販売事業(プライベートブランド販売事業)では、主に自動車アフターパーツの製造・販売を行っています。

自動車アフターパーツとは自動車工場から出荷された自動車に後付けされるカーナビや、カーエアコン等の自動車部品・用品を言いますが、そのアイテム数は多種にわたり国内末端市場は4兆8,011億円とされています。

その市場は自動車メーカー指定の純正品とそれ以外の業者が販売する社外品とに区分されます。

同社は自動車アフターパーツを「当社⇒フロンティア香港⇒中国提携工場」といった生産工程を有し、企画開発から製造、販売までを一貫して行う製販一体の体制となっています。

このような体制で社外品サイドバイザーの製造販売を開始し、現在ではフロアマット、ナンバーフレーム枠といった製品も製造販売し、今後も新しい商材の開発に取り組むそうです。

※有価証券届出書引用

B2B部門では企画設計した自動車部品・用品(サイドバイザー、フロアマット等)のアフターパーツを提携工場で製品化し、連結子会社であるフロンティア香港を通じて輸入し、自動車販売店や自動車部品卸売業者へ販売しています。

主な取り扱い製品である自動車アフターパーツのサイドバイザーは樹脂製品であり成形過程により所謂「バリ」が多く発生しますが、同社のサイドバイザーの特徴は射出成型技術により「バリ」が少なく仕上がりが綺麗で、自動車本体との装着誤差の無い高付加価値の製品となっています。

インターネット通販部門では主に個人顧客を対象として、自社で企画設計した自動車部品・用品の他、ペット関連用品、アウトドア関連用品等の、FUN LIFE ITEM(顧客の楽しく充実した人生をサポートする商品)を提携工場にて製品化し、連結子会社であるフロンティア香港を通じて輸入し、ウェブサイトで販売しています。

※有価証券届出書引用

OEM/ODM事業では、連結子会社であるフロンティア香港の主たる事業になり、顧客の要望する商品の製造を受託し同社が選定した工場で製品化し、顧客に納品しています。

現在は、主に国内玩具メーカー向けの電子玩具(児童向けパソコン型玩具、タブレット型玩具等)を中国提携工場で完成品まで製造し日本国内へ出荷しています。

OEM/ODM事業は顧客企業の求める品質や価格、納期を充たすことが重要となりますが、玩具業界向けのOEM/ODMの特徴として、低価格で製品寿命が短いこと、クリスマス商戦等の季節需要に対応するために短期間で生産ラインの構築が必要なことなどが挙げられます。

同社は中国国内に有する豊富なサプライチェーンの中から最適な部品ベンダー及び組立工場を選定し、部品選定から設計の提案等、顧客の企画・開発段階から積極的に関わることで低価格を実現させています。

フロンティア(4250)の企業財務情報と配当性向

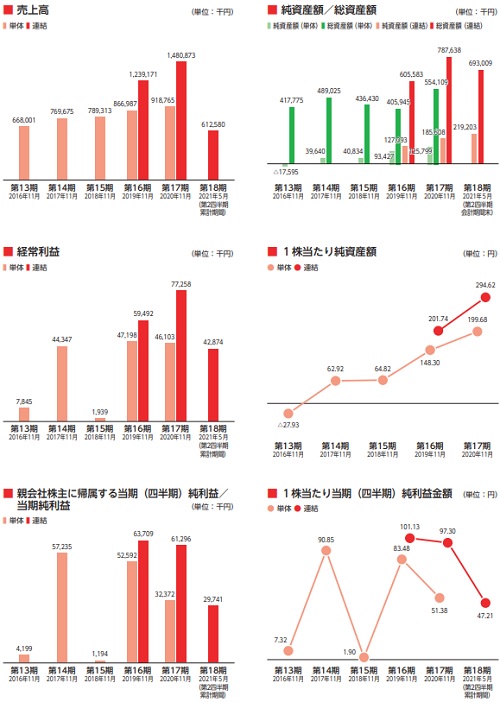

| 回次 | 第16期 | 第17期 |

| 決算年月 | 2019年11月 | 2020年11月 |

| 売上高 | 1,239,171 | 1,480,873 |

| 経常利益 | 59,492 | 77,258 |

| 親会社株主に帰属する当期純利益 | 63,709 | 61,296 |

| 包括利益 | 62,539 | 58,514 |

| 純資産額 | 127,093 | 185,608 |

| 総資産額 | 605,583 | 787,638 |

| 1株当たり純資産額 | 201.74 | 294.62 |

| 1株当たり当期純利益金額 | 101.13 | 97.30 |

| 自己資本比率(%) | 21.0 | 23.6 |

| 自己資本利益率(%) | 66.5 | 39.2 |

| 株価収益率(倍) | – | 7.5 |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △18,943 | 114,459 |

| 投資活動によるキャッシュ・フロー | △1,408 | 10,120 |

| 財務活動によるキャッシュ・フロー | 54,994 | 110,374 |

| 現金及び現金同等物の期末残高 | 220,761 | 448,263 |

- 売上高612,580千円

- 営業利益41,645千円

- 経常利益42,874千円

- 親会社株主に帰属する四半期純利益29,741千円

自動車業界では新車販売台数が2020年12月から2021年5月までの累計で、前年比112.4%と新型コロナウイルス感染症拡大の影響や半導体不足の影響もありながらも前年を上回る状況となっいます。

同社グループの主力事業であるPB販売事業では、徐々に営業活動の再開を目指し、国内の新型コロナウイルス感染症の感染状況に充分留意しながら営業活動を行っているそうです。OEM/ODM事業ではクリスマス商戦での出荷ピークを終え、主に今年のクリスマスシーズンに向けた量産準備を行っています。

内容的にはコロナ禍の一巡により業績持ち直しが期待できそうです。

フロンティア(4250)の株主状況とロックアップについて

会社設立は2003年12月22日、福岡県福岡市中央区天神二丁目3番36号ibbfukuokaに本社を構えます。社長は山田紀之氏(1975年2月06日生まれ)、株式保有率は54.1%(340,900株)です。従業員数14人で臨時雇用者1人、平均年齢42.6歳、平均勤続年数5.7年、平均年間給与3,854,000円です。連結従業員数は17人で臨時雇用者2人となっています。

連結会社のセグメント別従業員数はPB販売事業11人(臨時1人)、OEM/ODM事業1人(臨時1人)、全社共通5人(臨時0人)です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 山田 紀之 | 340,900株 | 54.1% | ○ |

| 立石 直孝 | 104,000株 | 16.5% | ○ |

| 長弘 俊哉 | 4,000株 | 0.63% | ○ |

| 前田 隆 | 1,100株 | 0.17% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、当社役員かつ貸株人である山田紀之、当社役員である立石直孝、長弘俊哉、当社株主である株式会社トライアンド、長弘めぐみは主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年4月29日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社株主かつ売出人である伊藤一三、石井悠士、LUM WAI CHEE及び当社株主である加賀電子株式会社、高橋株式会社、有限会社イージー・コンサルティング、古賀仁志は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2022年1月29日までの期間、主幹事会社の事前の書面による同意なしには、株式の売却等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2022年1月29日まで)と180日間(2022年4月29日まで)のロックアップが付与されています。ロックアップ解除倍率の記載はありません。

親引けは行われません。

フロンティア(4250)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が830円~930円に決定し下限方向に広げられています。想定発行価格は910円でした。

上場による吸収金額は最大で約1.1億円、時価総額は6.3億円になります。事前評価が低く大きな利益を得ることは難しそうです。わずか1.1億円でも大手企業の評価は低いようです。

修正値1,100円~1,400円

※注目度C、修正値は10月12日に追記しました

自動車アフターパーツのファブレスメーカーとして福岡県福岡市に本社を構え、上場市場が福岡証券取引所Q-Boardです。旧本社が山口県周南市となっていますが支店として利用しています。

2021年11月期の連結業績予想は売上16.88億円で前期比14.05%増、経常利益1.03億円となり前期比33.77%増となります。3期続けての増収増益は評価できそうです。

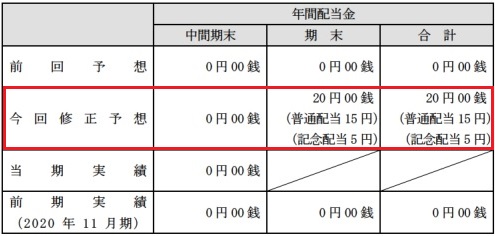

四半期利益は0.79億円となり前期比29.51%増になります。EPS125.19からPER7.43倍、BPS445.03からPBR2.09倍になります。配当が20円予定されて配当利回りは2.15%になります。

無理して配当を行う必要もない気がしますがどうでしょうか。

成長途上にあり財務体質の強化に必要な内部留保を確保するためこれまで配当実施はしていません。

普通配当15円と記念配当5円となっています。

11月期末配当のため長期投資を行ってくれる株主を想定しているのかもしれません。IPOに当選した方の中には配当権利を取りに行く方もいるかもしれません!

初値売却で得られる利益は少なそうですが、数万円の利益期待はできると思います。

| 幹事名 | 割当株数 | 引受割合 |

| エイチ・エス証券(主幹事) | 80,000株 | 80.00% |

| SBI証券 | 6,000株 | 6.00% |

| 岡三証券 | 4,000株 | 4.00% |

| 西日本シティTT証券 | 3,000株 | 3.00% |

| 藍澤證券 | 3,000株 | 3.00% |

| ひろぎん証券 | 2,000株 | 2.00% |

| FFG証券 | 1,000株 | 1.00% |

| マネックス証券 | 1,000株 | 1.00% |

公開株数が少ないため主幹事のエイチ・エス証券狙い、もしくはSBI証券のIPOチャレンジポイント枠当選でしょう。

他の証券会社からの当選は難しそうです。私は証券口座を開設していないところも多いです。ただ当選すれば利益見込みは高いと思うので抽選には参加しておきたいと思います。

また、岡三オンラインでも取扱いがあると思います。資金不要でIPO抽選に参加できるため申込んでおきましょう。タイアップ中なので3,500円貰えます!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

これから上場を目指す企業への投資に興味があればCAMPFIRE Angelsでキャンペーンが行われています。口座開設だけでAmazonギフト券1,000円分が貰えます。

詳しくは下記記事でまとめています。投資を行うとさらにアマギフが貰えます!

CAMPFIRE Angels(キャンプファイヤーエンジェルス)で登録投資家1万人感謝キャンペーンが始まりました。投資家登録を行った方と既存投資家の両者が参加できます。 アマギフが最大で50,000円貰えることになってい …

Amazonギフト券狙いだと利回りくんがお勧めです。しばらく前にセミナーを受講してみました。

他社とは異なる路線でクラウドファンディングに取り組むようです。応援型のクラファンになりリターンも期待できます。こちらも内容をまとめています。Amazonギフト券は口座開設で2,000円分です!

利回りくんの口座開設を行うと楽天ポイントが貰えるキャンペーンが始まりました。運営会社はシーラ(SYLA)になります。シーラファンディングから「利回りくん」にサービス名が変更されています。公式サイトではミルクボーイ …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| タカギセイコー(4242) | PER5.38倍 | PBR0.63倍 |

| ファルテック(7215) | PER6.69倍 | PBR0.35倍 |

| 三光合成(7888) | PER7.69倍 | PBR0.68倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)はありません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。フロンティア(4250)IPOの評価と申し込みスタンスまとめ

フロンティアのIPOは無理して申込む案件ではないと思います。申込んでも公開株数が少ないため当選確率は低いでしょう。それでも公募組は毎回申込を行いますけどね!

※フロンティア公式サイト引用

同社は借入金があり2020年11月期末における有利子負債は総資産の64.3%となっています。

また中国からの輸入が大半になるためカントリーリスクが存在します。もちろん為替リスクもあります。将来的には中国との国際問題等による影響を受ける可能性もあるかもしれません。

この他、半導体需要の増加に対して、供給が追い付かず半導体が不足する事態が生じているそうです。OEM/ODM事業で出荷時期が遅延すると業績に大きな影響が出ると思います。

競合も存在し参入障壁も低いため価格競争で劣勢になると業績悪化となりそうです。現状では価格競争力や商品力、運営体制等において一定の優位性があるようです。

じゃないと上場できませんよね。それに同社製品を私も利用したことがあります。自動車部品になりますが満足できています!

地方創生プロジェクトに強みを持つBATSUNAGUについて詳しく調べてみました。コロナ禍が終了すると人気が高まりそうな不動産投資型クラウドファンディングを行っています。

SDGs投資や体験型施設など面白い取り組みも行っています。詳しくは下記記事でまとめているので参考になればと思います。

BATSUNAGU(バツナグ)について詳しく調べ投資家目線で評判と評価を行ってみました。実績と口コミについても深掘りしています。運営者はリムズキャピタルになります。 同社は地方創生プロジェクトに強みを持つ企業となっており …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!テーマ性強く買い殺到か](https://ipokimu.jp/wp-content/uploads/2021/09/bed346d5e68d6b13d6def4e071edad08.jpg)