デコルテ・ホールディングス(デコルテHD)[7372]のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC日興証券と大和証券が務め公開株数3,676,600株、オーバーアロットメント551,400株です。上場規模は想定発行価格1,720円から計算すると約72.7億円になります。

第一印象は公開価格割れ濃厚か?と感じました。ただし前期よりも第2四半期段階で利益が出ていることは評価対象だと思います!

※デコルテHD公式サイト引用

目論見では年間約2万4千組の顧客にサービス提供とありますが、2019年9月期時点と材料が古いため判断しにくいです。

デコルテ・ホールディングス(デコルテHD)によれば昨今は家族を中心とした少人数での挙式や披露宴を行わない結婚スタイル、ソーシャルネットワークサービスを利用した体験の共有等、従来の結婚式の様式にとらわれない、新たな価値観が醸成されているそうです。

2020年からは新型コロナウイルス感染症拡大の影響を受け、ブライダル業界は大打撃を受けています。挙式や披露宴の延期や中止による実施組数の減少が続いているため、投資先として選択するにはリスクが高そうです。

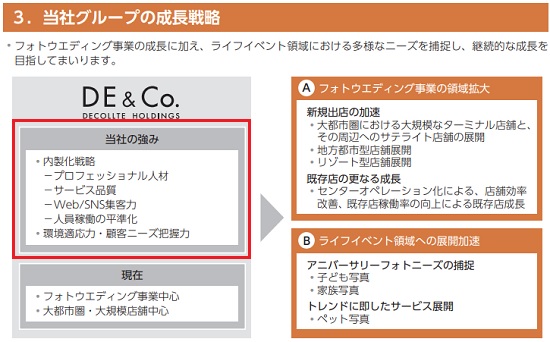

同社ではフォトグラファー及びメイクアップアーティストについて、外注依存することなく自社で正社員として雇用したり、Webサイト制作について制作チームを内製化し適時適切なWebサイトの更新とSEO対策、Web集客状況のモニタリング等を行っているそうです。

企業努力は行っているようですが、個人的には上場タイミングに不安がある案件だと考えています!!

デコルテ・ホールディングス(7372)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | フォトウエディング、アニバーサリーフォト等のサービスを提供するスタジオ事業、及びフィットネス事業 |

| 上場日 | 6月22日 |

| ブックビルディング期間 | 6月07日~6月11日 |

| 想定価格 | 1,720円 |

| 仮条件 | 1,470円~1,720円 |

| 公開価格 | 1,720円 |

| 初値結果 | 1,582円(騰落率-8.02%) |

| 企業情報 | https://www.decollte.co.jp/ |

| 監査人 | PwC京都監査法人 |

【手取金の使途】

差引手取概算額101,768千円については、2021年9月期に連結子会社である株式会社デコルテへの投融資資金として充当する予定です。

株式会社デコルテにおける具体的な資金使途は、事業拡大のための設備資金として新規出店に係る投資に充当する予定です。具体的には、2021年9月期に2店舗を予定しています。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針です。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 70,000株 |

| 売出株数 | 3,606,600株 |

| 公開株数(合計) | 3,676,600株 |

| オーバーアロットメント | 551,400株 |

| 上場時発行済み株数 | 5,670,000株(公募分を含む) |

| 想定ベースの時価総額 | 約97.5億円 |

| 幹事団 | SMBC日興証券(共同主幹事) 大和証券(共同主幹事) 野村證券 SBI証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

デコルテ・ホールディングス(7372)上場評判とIPO分析

想定発行価格1,720円を基に吸収金額を算出すると約63.2億円となり、オーバーアロットメントを含めると約72.7億円規模の上場となります。IPOでは人気事業と言えないため、積極的な需要は期待できないと感じています。同社の前身は旧株式会社デコルテになります。CCH6a株式会社(現株式会社デコルテ・ホールディングス)は2016年12月13日に設立され、2017年1月31日に旧株式会社デコルテの全株式を取得したことにより同社を子会社化しています。

その後、CCH6a株式会社を存続会社、旧株式会社デコルテを消滅会社とする吸収合併を2017年10月01日に行っています。さらに商号を2017年10月01日に株式会社デコルテに、2020年4月01日に株式会社デコルテ・ホールディングスに変更しています。

デコルテ・ホールディングスは持株会社として同社グループの経営方針策定・経営管理を担当しており、デコルテHD及び連結子会社1社で構成されています。

フォトウエディング等のサービスを提供するスタジオ事業の他、パーソナルトレーニングを中心とするフィットネスジムの運営を行っています。どちらもコロナ禍で大打撃を受けている事業なんですよね。

※有価証券届出書引用

同社がスタジオ事業の中核として提供しているフォトウエディングとは、結婚式や披露宴とは別の日に結婚写真を撮影する、あるいは結婚式や披露宴を行わずに結婚写真を撮影するサービスを指し、前者は結婚写真の「前撮り」「別撮り」とも呼ばれています。

国内の人口減少や結婚に対する価値観の変化等に伴い、結婚式や披露宴を実施する人々が減少する中においても、挙式を行ったカップルが別撮りを利用する比率は増加傾向にあるそうです。

ゼクシィ結婚トレンド調査によれば挙式を行った組数のうち、別撮りの実施率は2012年の55.1%から2020年には67.8%にまで上昇しているそうです。

また、みんなのウエディングの「ナシ婚調査2018」によれば、挙式を行わないカップルにおいても半数近くの48.5%がフォトウエディングの利用意向があると回答しているそうです。

ただ、目論見の材料が古く投資家の判断も困りそうですね。

※有価証券届出書引用

同社は2018年において全婚姻組数58万6千組の50%超にあたる約30.9万組がフォトウエディングを利用していると推計しています。

フォトウエディングの国内市場規模は2018年時点で年間約521億円であると推計しており、現状の需要や動向を背景に今後も成長していくと見込んでいるそうです。

提供するフォトウエディングサービスは、屋内に設営した専用スタジオにて撮影を行う「スタジオ撮影」と屋外で撮影を行う「ロケーション撮影」を提供しています。

※有価証券届出書引用

主に利便性の高いターミナル駅から徒歩10分程度の立地に130~150坪前後の面積を基準とするフォトウエディング専用のフォトスタジオを出店し、店舗内には接客・衣装選び・メイク・着付け・撮影の各工程に必要な設備を全て備え、同一店舗内でサービスを完結することを可能としているそうです。

特にスタジオ撮影の充実に注力し、店舗毎に独自のテーマを持ったハウススタジオに加えて、半数以上の店舗に設置した屋内和庭園には、本物の日本家屋と同じ素材を使用して和室と庭園を再現しています。

そのため、ビル内のスタジオにいながら和の雰囲気を創り出す取組みにより、多くの顧客の支持を得ていると同社は考えているそうです。

いずれ回復が見込める事業だと思いますがコロナ禍のなかで上場することが疑問です。単純にベンチャーキャピタルの資金回収としか考えられません。

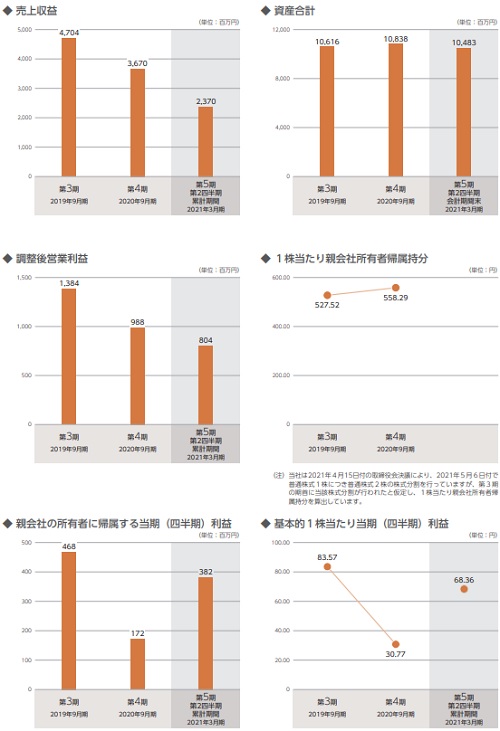

デコルテ・ホールディングス(7372)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2019年9月 | 2020年9月 |

| 売上収益 | 4,704,301 | 3,670,431 |

| 営業利益 | 886,244 | 416,731 |

| 税引前利益 | 750,448 | 317,952 |

| 親会社株主に帰属する当期純利益 | 468,001 | 172,296 |

| 親会社の所有者に帰属する当期包括利益 | 468,001 | 172,296 |

| 親会社の所有者に帰属する持分 | 2,954,115 | 3,126,412 |

| 資産合計 | 10,616,343 | 10,838,015 |

| 1株当たり親会社所有者帰属持分 | 527.52 | 558.29 |

| 基本的1株当たり当期利益 | 83.57 | 30.77 |

| 親会社所有者帰属持分比率(%) | 27.8 | 28.8 |

| 親会社所有者帰属持分当期利益率(%) | 17.2 | 5.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 1,232,874 | 636,024 |

| 投資活動によるキャッシュ・フロー | △129,832 | △62,033 |

| 財務活動によるキャッシュ・フロー | △1,000,424 | 61,256 |

| 現金及び現金同等物の期末残高 | 952,872 | 1,588,120 |

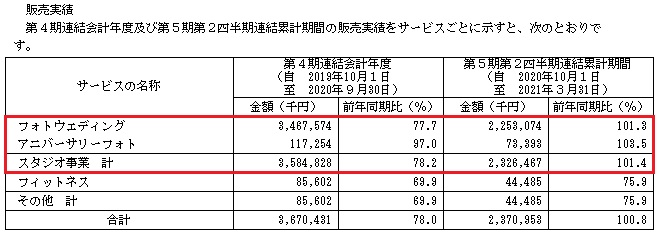

- 売上収益2,370百万円(前年同期比0.8%増)

- 営業利益は586百万円(同27.8%増)

- 親会社の所有者に帰属する四半期利益は382百万円(同33.0%増)

ブライダル業界では従来型の挙式・披露宴業態では参列者への配慮からの「3密」回避や、大人数のイベントの自粛傾向が続いている影響を受け、挙式・披露宴の延期や中止による実施組数の減少が続いています。オンライン挙式や少人数挙式へのシフトを図ることで顧客の要望に応える動きも出ていますが、参列者数の減少による単価の低下もあり、依然として厳しい状況が続いています。

同社グループの主力業態であるフォトウエディングサービスでは、非接触でコロナ禍においても安心して撮影申込が可能な「オンライン専門相談カウンター」によるオンライン接客の拡充、長距離の移動が制約を受ける中で都市近郊の旅行先でのフォトウエディングサービスを提供する「フォトジェニックジャーニー」の実施等、顧客のニーズをとらえ環境に合わせた施策を実行してきたそうです。

また、2020年11月30日付で挙式事業(和婚スタイルサービス、衣裳レンタルサービス)を譲渡し、市場の将来性と事業の収益性の高いフォトウエディングサービスにより、多くの経営資源を投入する体制を整えたそうです。

デコルテ・ホールディングス(7372)の株主状況とロックアップについて

会社設立は2016年12月13日、兵庫県芦屋市大桝町1番25号アクセシオ芦屋3Fに本社を構えます。社長は小林健一郎氏(1973年1月12日生まれ)、株式保有率は9.72%(557,200株)です。従業員数37人で臨時雇用者12人、平均年齢33.1歳、平均勤続年数3.1年、平均年間給与4,518,243円です。連結従業員数は357人で臨時雇用者76人となっています。

連結会社のセグメント別従業員数はスタジオ事業320人(臨時64人)、その他11人(臨時10人)、全社共通26人(臨時2人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 投資事業有限責任組合キャス・キャピタル・ファンド六号 | 5,014,800株 | 87.52% | ○ |

| 小林 健一郎 | 557,200株 | 9.72% | ○ |

| 水間 寿也 | 22,000株 | 0.38% | ○ |

| デコルテ従業員持株会 | 21,000株 | 0.37% | ○ |

| 岩切 大祐 | 15,000株 | 0.26% | ○ |

| 髙木 真一郎 | 10,000株 | 0.17% | × |

| 辻本 哲士 | 6,000株 | 0.10% | × |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人である投資事業有限責任組合キャス・キャピタル・ファンド六号は、共同主幹事会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して360日目の2022年6月16日までの期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、東京証券取引所における初値が形成された後にSMBC日興証券株式会社を通して行う東京証券取引所での売却等を除く)を行わない旨を約束しています。

売出人である小林健一郎は、共同主幹事会社に対して、ロックアップ期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しています。

株主であるデコルテ従業員持株会、新井賢二、水間寿也及び岩切大祐は、共同主幹事会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して180日目の2021年12月18日までの期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しています。

※有価証券届出書(新規公開時)引用

投資事業有限責任組合キャス・キャピタル・ファンド六号には360日間(2022年6月16日まで)のロックアップが付与されています。またロックアップ解除倍率は発行価格又は売出価格の1.5倍以上となっています。

この他、売出人である小林健一郎氏にロックアップが適用され、デコルテ従業員持株会等に180日間(2021年12月18日まで)のロックアップ期間が設けられています。

心配せずとも発行価格1.5倍を超えるような初値は付かないでしょう。また、上場前の第三者割当等による募集株式等の割当に関し、割当を受けた者との間で継続所有等の確約を行っています。

親引けは行われません。印象悪いですよね。

デコルテ・ホールディングス(7372)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格から大きく下振れし1,470円~1,720円に決定しました。最大で14.5%のディスカウントになります。

また、ファンド出口案件かつ今回の上場により全ての株式を売却するため、投資家の購買意欲が高いとは言えないでしょう。今期は挙式事業から撤退し業績も回復する予想が出ています。

とは言えVC案件で上場時からシンジケートカバーによる初値形成を前提としている情報も出ているため、個人的には素直にスルーしたいと考えています。

修正値-8%~公開価格

※注目度B

このパターンで初値利益が出たとしても悔いはありません。上場ラッシュのため収益見込みがないIPOは抽選に参加しない方向で考えています。

2021年9月期の連結業績予想は売上収益47.56億円となり前期比29.59%増、税引き前収益7.18億円となり前期比126.50%増となります。

四半期利益は5.23億円となり前期比204.07%増を予想しています。EPS93.21からPERは18.45倍、BPS662.77からPBRは2.60倍になります。

業績がV字回復するため一見利益が見込めそうです。しかしVC案件で全ての株式を売却するスタイルが投資家の肝を冷やしていると思います。

これまでのIPOでもパフォーマンスが悪いファンド出口案件になり、のれんによる資本押し上げ等による財務体質の悪さも指摘されているようです。

個人的には「触らぬ神に祟りなし」と言った気がしてならないためSBI証券のIPOチャレンジポイントだけ頂いておきたいと思います。当選したら悩みますが資金拘束を解くためにキャンセルする可能性も高いと思います。

自分の口座であれば常に入金しているため問題ありませんが、未成年口座で当選した場合はキャンセル確定でしょう。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同主幹事) | 46,000株 | 65.7% |

| 大和証券(共同主幹事) | 19,100株 | 27.3% |

| 野村證券 | 3,500株 | 5.0% |

| SBI証券 | 1,400株 | 2.0% |

SMBC日興証券からIPOの抽選参加を行えば当選確率がかなり高いと思います。IPOが再開されキャンセルできない状況下だと思うので慎重に参加する方が多いはずです。

SMBC日興証券は申込番号が出るため人気なのか不人気なのかすぐにわかります。恐る恐る申し込む投資家が多いかもしれません。当選確率はかなり高いと思います。IPOルールは下記記事でまとめています!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

積極的に狙いに行くIPOではないと考えているため損失を出したくない方はスルーでもよいと思います。キャンセル前提で資金不要でIPO抽選に参加できる野村證券からの参戦だけでも良いかもしれません。

SBI証券はIPOチャレンジポイント狙いで参戦しておきましょう。委託経由の参加で大和証券グループのコネクトでも参加できそうです。個人的には消極的に参加を行うと思います。

コネクトについては下記記事でまとめてみました。今回はコネクトに配分が多めかもしれませんね!

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

また、CAMPFIRE Angelsで6号案件がでるとメールが届きました。特許を取得しているCON-TECHカンパニーになるようです。募集開始が2021年5月28日なので今から口座開設しても間に合います。

久しぶりの案件なので期待しています!未上場(非上場)企業への投資になりますが、投資額の数倍から数十倍のリターンが見込めると言われています。詳しくは下記記事でまとめています。

代表の出縄良人氏にもインタビューさせて頂いています!!

CAMPFIRE Angelsの株式投資型クラウドファンディングについて詳しく調べました。評判や評価目線で深掘りし、どのような特徴がある企業なのか調べつくしました。もちろんメリットやデメリットにつていもまとめています。 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| スタジオアリス(2305) | PER14.19倍 | PBR1.48倍 |

| アスカネット(2438) | PER73.07倍 | PBR3.02倍 |

| テイクアンドギヴ・ニーズ (4331) | PER37.07倍 | PBR1.79倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2025年1月01日~2030年12月24日 | 630株 | 2,700円 |

| 2025年1月01日~2030年12月24日 | 20株 | 2,700円 |

上場時点でストックオプション(新株予約権)で行使期限を迎える株数はありません。

また、2021年5月06日付で普通株式1株につき普通株式2株の割合で株式分割を行っています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。デコルテ・ホールディングス(7372)IPOの評価と申し込みスタンスまとめ

デコルテ・ホールディングス(デコルテHD)のIPOはコロナ禍となっていなければ公開価格を超えて初値が付く可能性が高いと思います。しかし、現状を考えると厳しいのではないかと考えています。

※デコルテHD公式サイト引用

同社は地域に応じたブランディングや店舗づくりを行い評価が高いようです。都市型店舗はターミナル駅近辺に出店することにより、地域の顧客にとって利便性の高い店舗展開を行っています。

大都市圏においては大規模なターミナル店舗とその周辺に展開する中小規模のサテライト店舗を組み合わせ、商圏内のシェアを引き上げる戦略を推進するそうです。

今後はオンライン接客等のセンターオペレーション化や衣裳管理のリモート化等を進めることで、店舗の業務とスペースの効率化及び既存店稼働率の向上を推進するとあります。

前期売上は36.7億円で四半期利益が1.72億円となっています。事業とコロナ禍を考えるとめっちゃ頑張っている企業だと思います。しかし、VC売出し案件で吸収金額が大きいため不人気になると考えています。

IPOに当選しやすいと思いますが無理して参戦する銘柄ではないと個人的に考えています。微妙に想定発行価格も高いですよね。

衝撃!融資型クラウドファンディングを行うバンカーズでAmazonギフト券が2000円分貰えます。しかも会員登録を行ってメルマガに登録するだけです。

1口1万円から投資ができるためこの機会の投資をご検討されてもよいと思います。実は以前より個人的に期待していた企業なので既に投資済みです。

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。