アララ(4015)のIPOが東証マザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC証券が務め公開株数793,100株、オーバーアロットメント118,900株です。上場規模は想定発行価格1,385円から計算すると約12.6億円になります。ベンチャーキャピタル出資が多い企業になり業績は黒字です!

※アララ公式サイト引用

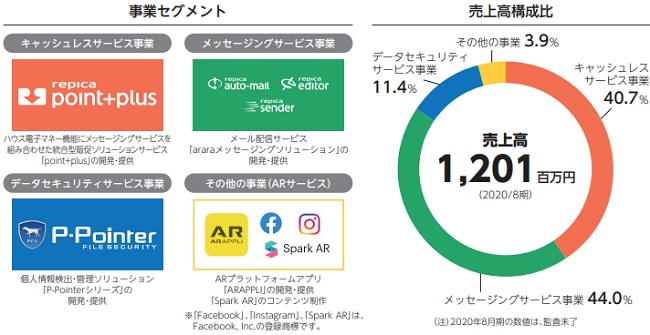

キャッシュレスサービス事業を高成長事業として中長期的な収益拡大を目指している企業になります。

顧客との年間契約に基づき月額利用料や決済額に応じた手数料、年間ライセンス料というリカーリングビジネスによる継続的な売上高を得ているためIPOでは人気だと考えています。

2020年8月期の全売上の約87.3%がリカーリングビジネスになり、12.7%が初期費用や物品販売、受託開発等になるそうです。お店独自のポイントサービス(電子マネー)等が増えているため成長企業だと思います。

今後の成長を見越して受発注システムの開発や多種多様なAPI開発も継続的に行うそうです!

アララ(4015)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | キャッシュレスサービス事業、メッセージングサービス事業、データセキュリティサービス事業等 |

| 上場日 | 11月19日 |

| ブックビルディング期間 | 11月04日~11月10日 |

| 想定価格 | 1,385円(1,300円~1,470円の平均価格) |

| 仮条件 | 1,330円~1,400円 |

| 公開価格 | 1,400円 |

| 初値結果 | 3,080円(公開価格2.2倍) |

| 企業情報 | https://www.arara.com/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

差引手取概算額476,597千円に、「1 新規発行株式」の(注)3.に記載の本第三者割当増資の手取概算額上限150,572千円を合わせた、手取概算額合計上限627,169千円については、①サーバ保守・運用等に関わる業務委託費用、②「キャッシュレスサービス事業」及び「メッセージングサービス事業」におけるシステム投資、③「キャッシュレスサービス事業」及び「メッセージングサービス事業」におけるマーケティング費用、④経営管理システム投資費用及び⑤採用活動費用として充当する予定。

①キャッシュレスサービス事業及びメッセージングサービス事業におけるクラウド環境に最適化する等のサーバの保守・運用等に関わる業務委託費用として293,169千円

②キャッシュレスサービス事業における「point+plus」の新機能・ウェブ受発注システム等のシステム投資及びメッセージングサービス事業におけるAPIリニューアル等のシステム投資として200,000千円

③キャッシュレスサービス事業及びメッセージングサービス事業における新サービスに関わるマーケティング費用として74,000千円

④業務効率化・迅速化に向けた経営管理システム投資費用として50,000千円

⑤キャッシュレスサービス事業及びメッセージングサービス事業におけるシステム開発人材を中心とした採用活動に向けた採用活動費用として10,000千円

また、上記調達資金は具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 381,100株 |

| 売出株数 | 412,000株 |

| 公開株数(合計) | 793,100株 |

| オーバーアロットメント | 118,900株 |

| 上場時発行済み株数 | 6,125,400株(公募分を含む) |

| 想定ベースの時価総額 | 約84.8億円 |

| 幹事団 | SMBC日興証券(主幹事) 大和証券 SBI証券 楽天証券 みずほ証券 松井証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

アララ(4015)上場評判とIPO分析

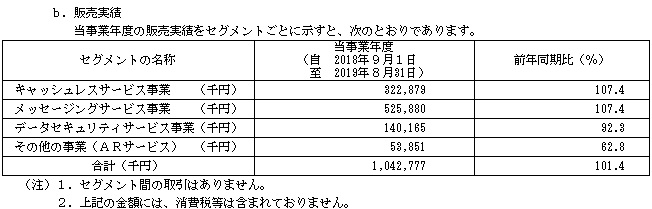

想定発行価格1,385円を基に吸収金額を算出すると約11億円となり、オーバーアロットメントを含めると約12.6億円規模の上場となります。上場規模は適度でIPO市場では人気がある事業を行っています。アララはBtoBtoCを中心としたSaaS型販促ソリューションを提供し4つの事業に区分されます。独自のハウス電子マネーやポイントを導入したい地域密着のスーパーマーケット等を顧客とした「キャッシュレスサービス事業」、一時に大量の電子メールを送付したい航空会社、金融機関、eコマースサイト、地方公共団体等を顧客とした「メッセージングサービス事業」

個人情報を適切に管理したい金融機関、情報通信事業者等を顧客とした「データセキュリティサービス事業」、また「その他の事業(ARサービス)」を行っています。

基本的に顧客との契約が継続する限り安定的に収益を獲得できるリカーリングビジネスとなるためIPOでは人気があります。顧客との価値の共創を通じて様々なITサービスを生み出し、長期的に使い続けたいサービスとなることを目指しているそうです。

リカーリングビジネスとは、1つの商品を販売して取引が完了する従来のビジネスモデルではなく、顧客と継続して取引を行うシステムを構築することで、繰り返し利益を得ることができるビジネスモデルを指します。

キャッシュレスサービス事業は、同社顧客である店舗や企業向けに、エンドユーザーが利用するハウス電子マネーやポイントをSaaS型の「point+plus」で提供しています。

エンドユーザーのキャッシュレスサービス利用時に蓄積された履歴をもとに顧客がメッセージングサービスを活用し、エンドユーザーと最適なコミュニケーションを取ることができる統合型販促ソリューションサービスを展開しています。

※有価証券届出書引用

同社顧客が「point+plus」を活用し、クレジットカードや「○○Pay」等の他社運営の決済手段の導入とは異なり、顧客自らが電子マネーの決済事業者となることで、エンドユーザーが電子マネーにチャージする際のインセンティブ付与や支払時のポイント付与等を自由に行うことができます。

このことから再来店客の増加や、エンドユーザーの愛着及び信頼向上に繋げることができるサービスになります。

キャッシュレスサービス事業に関連する市場環境は、資金決済に関する法律が2010年4月に施行されて以降、前払式支払手段の登録及び届出発行者数は2011年3月末には1,806者でしたが、2019年3月末には1,918者となっているそうです。

また、「point+plus」も該当するサーバ型前払式支払手段の発行額が約5兆円から約7兆9千億円に増加しているそうです。

※有価証券届出書引用

メッセージングサービス事業は、適切なタイミングで電子メールを一時に大量に配信したい企業・団体(主要顧客:運輸業、金融機関、情報通信業、地方公共団体等)を対象にメッセージングサービスを提供する事業です。

キャッシュレスサービス事業と同様にSaaS型でサービスの提供をしています。このサービスは1つのパッケージではなく、メール配信自動連携API、メール配信管理システム、高速メール配信エンジンの3つのパーツで構成されています。

顧客ニーズによって組み合わせることができそれぞれ単独での使用も可能となっています。顧客は航空会社や証券会社、銀行、データマーケティング事業会社、Eコマースサイト事業会社、地方自治体をターゲットにしています。

※有価証券届出書引用

データセキュリティサービス事業は、同社が提供する「P-Pointer File Security」を用い、個人情報の保護に関する法律に基づき顧客がデータの適切な管理を実現することを目的としています。

顧客のPCやファイルサーバ内にインストールし、個人情報等の検出、適切な保管場所への移動、削除等の適切な管理を顧客自らが行います。主に金融機関や個人情報を多く取り扱う情報通信事業者、サービス事業者等が顧客になります。

その他の事業では、ARサービスを行っています。ARの活用方法は幅広く図鑑等の書籍や、新聞、チラシ、ポスター等に、音や映像といったデジタルの付加価値をつける際に活用されています。

同社ではスマートフォンARアプリ「ARAPPLI」のサービス提供及び米国Facebook社が運営する「Facebook」や「Instagram」上で動作するカメラエフェクト「Spark AR」のコンテンツ制作を受託開発として行っています。

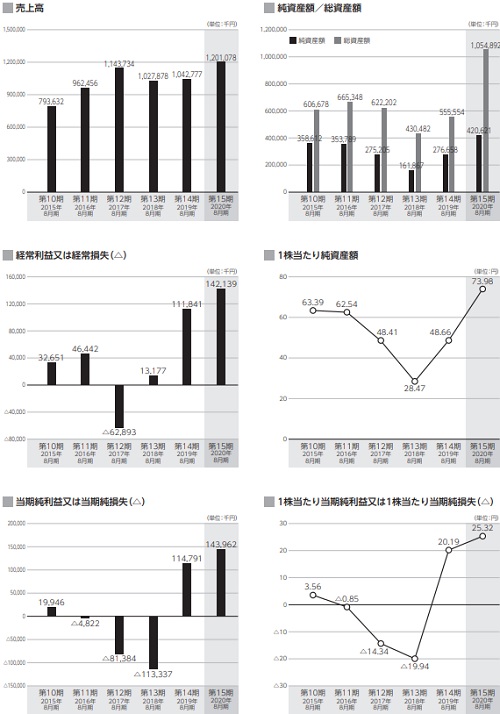

アララ(4015)の企業財務情報と配当性向

| 回次 | 第13期 | 第14期 |

| 決算年月 | 2018年8月 | 2019年8月 |

| 売上高 | 1,027,878 | 1,042,777 |

| 経常利益 | 13,177 | 111,841 |

| 当期純利益又は当期純損失 | △113,337 | 114,791 |

| 資本金 | 331,500 | 331,500 |

| 純資産額 | 161,867 | 276,658 |

| 総資産額 | 430,482 | 555,554 |

| 1株当たり純資産額 | 28.47 | 48.66 |

| 1株当たり当期純利益又は1株当たり当期純損失 | △19.94 | 20.19 |

| 自己資本比率(%) | 37.6 | 49.8 |

| 自己資本利益率(%) | – | 52.4 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 90,000 | 145,973 |

| 投資活動によるキャッシュ・フロー | △50,043 | △63,210 |

| 財務活動によるキャッシュ・フロー | △36,864 | △42,974 |

| 現金及び現金同等物の期末残高 | 212,343 | 252,132 |

- 売上高は898,816千円

- 営業利益は98,558千円

- 経常利益は104,464千円

- 四半期純利益は91,258千円

キャッシュレスサービス事業では2018年4月に経済産業省から公表された「キャッシュレス・ビジョン」実現の一端を担うべく、既存サービスであるハウス電子マネーによる、前払式支払手段の導入企業獲得を推進しているそうです。キャッシュレスサービス事業の決済金額と顧客数は、経済産業省主導で2019年10月01日に開始されたキャッシュレス・消費者還元事業を背景に順調に増加しています。

メッセージングサービス事業は成長が確認でき、データセキュリティサービス事業は個人情報検出システムを提案し新規顧客の獲得に注力しているそうです。

その他の事業のARサービスは、米国Facebook社がAR技術に対して積極的に投資を続けているためFacebook社と関係を強化し、商品価値及び認知向上のツールとしてのAR技術の活用を提案しています。

アララ社の特徴は?どんな会社のか動画を探してみた

直近の動画を探したところニュースメディアでインタビューしている動画がありました2019年の動画になり、業績を確認してみると黒字化したタイミングとなっています。

キャッシュレス消費者還元導入による業績への貢献なども気になるところです。消費税増税に合わせたタイミングになり、取引先が拡大している可能性があると思います。

アララ(4015)の株主状況とロックアップについて

会社設立は2006年8月16日、東京都港区南青山二丁目24番15号に本社を構えます。社長は岩井陽介氏(1965年11月20日生まれ)、株式保有率は28.73%(1,874,300株)です。従業員数84人で臨時雇用者11人、平均年齢33.3歳、平均勤続年数3.8年、平均年間給与5,593,000円です。

セグメント別従業員数はキャッシュレスサービス事業26人(臨時3人)、メッセージングサービス事業29人(臨時4人)、データセキュリティサービス事業10人(臨時1人)、その他の事業4人(臨時0人)、全社共通15人(臨時3人)になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 岩井 陽介 | 1,874,300株 | 28.73% | ○ |

| Livio株式会社 | 398,000株 | 6.10% | ○ |

| ドコモ・イノベーションファンド投資事業組合 | 370,000株 | 5.67% | ○ |

| 大和ベンチャー1号投資事業有限責任組合 | 370,000株 | 5.67% | ○ |

| 株式会社デンソーウェーブ | 370,000株 | 5.67% | ○ |

| EEIクリーンテック投資事業有限責任組合 | 370,000株 | 5.67% | ○ |

| IWAI GROUP PTE.LTD. | 250,000株 | 3.83% | ○ |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である岩井陽介、当社株主かつ当社役員である井上浩毅及び竹ヶ鼻重喜、当社株主であるIWAI GROUP PTE.LTD.、当社新株予約権者かつ当社役員である加藤徹行、井上昌治及び種谷信邦は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の2021年2月16日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

売出人である大和ベンチャー1号投資事業有限責任組合、EEIクリーンテック投資事業有限責任組合、当社株主であるLivio株式会社、ドコモ・イノベーションファンド投資事業組合、株式会社デンソーウェーブ、 ~省略~ その他株主47名及び当社新株予約権者である石古暢良、中村茂、柘植哲平、坂東洋子、その他新株予約権者10名は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の2021年2月16日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年2月16日まで)のロックアップが付与されています。また一部の株主には発行価格(売出価格)の1.5倍以上でロックアップが解除される設定になっています。

親引けの設定はありません。

アララ(4015)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,330円~1,400円に決定しました。これにより吸収レンジが10.5億円~12.8億円になります。人気が見込まれる割には仮条件が抑えられたと感じました。

キャッシュレス関連事業を手掛けSaaS型でサービス提供を行っています。IPOでは特に人気が高いとされるため同社の初値に期待が持てそうです。さらにデータセキュリティサービスも行うため投資材料が豊富です。

修正値3,000円~5,000円

※注目度B、11月04日に修正値追記

業績も利益面が伸び付けているため注目されそうです。同社の主力事業の一つであるpoint+plus(ポイントプラス)はキャッシュレス社会において重要な役割を果たしそうです。

2020年9月には東証1部上場の東芝テック(6588)とチャージバックシステムで業務提携を行っています。類似企業は存在すると思いますが、時代にマッチした事業を手掛けているため面白いと思います。

業績は好調に推移し、2021年8月期の業績予想では増収増益が見込まれています。コロナ禍も追い風となりそうです。

売上は14.72億円で前期から22.6%増、経常利益は2.46億円で前期から73.2%増を見込んでいます。四半期利益は2.22億円で前期から55.2%増です。仮条件上限1,400円算出のPERとPBRは、EPSが36.78なのでPERは38.12倍、BPSが182.71なのでPBRは7.66倍になります。

キャッシュレスは日本政府も推し進めている政策の一つになるため、しばらくは需要が見込めると思います。同社サービスは顧客自らが電子マネーの決済事業者になれる特徴があり、上場後に提携企業が増えると収益がさらに安定しそうです。

アララ公式サイトではシニア層の囲い込みが重要となってくると書かれていました。高齢者もポイントを貯めている方が増えているようなので地方スーパーなどの導入に期待したいところです。現状でもかなりの企業で導入があると公式サイトで確認できます。

大型チェーン店で導入が行われるとまとまった収益になりそうです。また、メッセージングサービス事業の収益も大きいようです。

ロックアップは90日間でロックアップ解除倍率は公開価格の1.5倍となっています。また、新株予約権27,000株の行使期限が近いようです。IPOに当選すれば売り時を探すだけなので公募組は鉄板銘柄となりそうです!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 674,400株 | 85.03% |

| 大和証券 | 39,600株 | 4.99% |

| SBI証券 | 39,600株 | 4.99% |

| 楽天証券 | 15,800株 | 1.99% |

| みずほ証券 | 15,800株 | 1.99% |

| 松井証券 | 7,900株 | 1.00% |

主幹事のSMBC日興証券から当選を狙うスタンスでよいと思います。株数はそこそこあるため運が良ければ当選できるかもしれません。初値が高くなるIPOが多くなっていることで激戦となることは間違いないでしょう。

毎回誰かが当選しているため申込忘れのないようにしておきましょう。SMBC日興証券は銘柄別に資金を拘束されるため注意が必要です。そのぶん当選確率が高いと考えられます。IPO抽選ルールは下記記事でまとめています。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

また、前受け金不要でIPOの抽選に参加できる松井証券が幹事入りしています。証券口座を開設している方はダメ元で申込みを行っておくスタンスでよいと思います。

これから口座を開設しても抽選に間に合うと思います。立会外分売などにも参加が可能です!

松井証券の幹事引受け数が増加傾向にあり当選者を見かけるようになってきました。IPO抽選ルールが変更され口座数も増えているようですが、なぜ当選できているのか?改めて抽選ルールをまとめてみました。過去に何度か私も当選できてい …

未上場株(非上場株)に投資を行う投資家が増えています。業界最大手のファンディーノは全国でテレビCMをはじめました。既にM&A(企業買収)となった事例も数社出ています。

先日はユニコーンでサーバが落ちる程人気がある案件が登場しています。まさかの出来事で投資を予定していた私は投資できませんでした。調べると投資できた方もいるため回線の差でしょうか?かなり残念な思いをしています。

ユニコーンの9号案件に投資を行うため募集開始時刻を待っていました。結果的に投資失敗となりかなり落ち込んでいます。今回はユニコーンに投資を絶対に行いたいと思っていたため事前準備もばっちりでした。 ところが募集開始時刻の18 …

どちらの企業も口座開設でAmazonギフト券が1,000円分貰えるキャンペーンが行われています。この機会に未上場株への投資も検討してみるとよいかもしれません!

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| エイジア(2352) | PER26.39倍 | PBR4.28倍 |

| ギフティ(4449) | PER134.93倍 | PBR20.18倍 |

| メタップス(6172) | PER-倍 | PBR2.15倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2013年2月25日~2020年11月23日 | 10,500株 | 200円 |

| 2013年4月01日~2020年11月23日 | 10,000株 | 200円 |

| 2011年12月02日~2020年11月23日 | 6,500株 | 200円 |

| 2013年9月01日~2022年11月27日 | 20,000株 | 270円 |

| 2015年11月17日~2022年11月27日 | 24,500株 | 270円 |

| 2014年8月31日~2023年11月28日 | 32,500株 | 270円 |

| 2017年7月16日~2025年7月14日 | 282,300株 | 270円 |

| 2021年8月31日~2028年11月29日 | 175,000株 | 270円 |

| 2021年11月27日~2029年11月26日 | 218,000株 | 385円 |

ストックオプション(新株予約権)で行使期限を迎えている株数は386,300株になります。

ベンチャーキャピタルからの出資も多いため、ロックアップが外れる発行価格1.5以上の株価には注意が必要だと思います。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。アララ(4015)IPOの評価と申し込みスタンス

アララIPOは人気が見込めると思います。ハウス電子マネー決済額も増えていることから成長株だと思います。お店独自の電子マネーを導入する企業も増えいていますし、上場企業を中心として実際に導入が進んでいると感じます。

※アララ公式サイト引用

データ的にはキャッシュレスサービス事業に関連する「国内プリペイド決済市場予測」で、2019年は11兆7,958億円、2025年には20兆1,865億円市場に成長すると予測されているそうです。

同社の「point+plus」が属するサーバ型前払式支払手段は、今後「FeliCa」等に代表される非接触IC電子マネーよりも成長し、2025年に向けて2019年比229.1%の成長が見込まれ、全プリペイド決済額の56.3%にあたる11兆3,589億円になると予想されているそうです。

経済産業省のキャッシュレス政策とも関係があり安定成長事業と同社は位置付けているようです。

新型コロナウイルス感染症が事業に及ぼす影響は軽微だそうです。どちらかと言えばスーパーなどでは業績がコロナ禍で良かった企業が多いため同社には追い風となっている面があると思います。

キャッシュレス事業で言えば超お宝となったGMOフィナンシャルゲート(4051)が直近で意識されます。

また新型コロナウイルス感染症罹患を避けるために在宅勤務ができているそうなので、IPOのイメージとしても良さそうです。SaaS型サービスはIPOでは鉄板でしょう。

IPO地合いも良いため全力申し込みでよさそうです!

アララ(4015)IPO主幹事です! 【私はネット口座だけで当選しています】

SMBC日興証券のIPO概要と当選秘策のご紹介です。申込続ければIPOは当選できると思います。ただ根気が試される投資なので主幹事を中心に申込んでおきましょう。嘘なしの当選画像を掲載しています。幹事に入るとほぼすべての銘柄 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

キムさんに相談があります。

セカンダリーが心配とおっしゃっていたトヨクモを保有してしまっています。

ここからはあまり期待できないでしょうか?

他のIPOと比べて全く反応がないので、損切りを考えています。

お忙しい中すみません。

ご教授いただけたら幸いです。

>まさきさん

トヨクモは8,000円前後で推移していますが、出来高も細ってきているため下落する力が強いように感じます。ただここ1週間は株価が動いていないため売り急ぐ株主も限定的のようです。

ティアンドエスに比べるとPERもかなり高く推移していることから、現在の株価から上に昇るにはかなりの力が必要かと思います。

売り買い拮抗状態のため今後どちらに動くのかわかりませんが、上にも下にも動きそうな位置にいることは確かだと思います。株価自体は割高なので長期的に見れば株価が下がると思います。また、お悩みの状態だと思いますが株価が8,000円あたりにあるため勝負どころでもあります。

私であれば耐えられないため逃げます。グラフィコやまぐまぐなども軟調に推移していることで様子見の投資家が多いようです。上場承認が多くなるとトヨクモも注目される可能性がありますが、結局は投資家の気分次第なのでどうなるのか先は読めません。

上場後直後は業績による株価というよりも需給面で動くため最終的には自己判断でお願い致します。ちなみに20.12期の営業利益が会社予想の1.92億円から、2.1億円に上方修正されています。よろしくお願い致します。