ツクルバIPOがマザーズに新規上場承認されました。大和証券主幹事で前期は大赤字を計上している企業です。公開株数1,915,000株、オーバーアロットメント287,200株、想定発行価格2,050円から算出される吸収額は約45.1億円になります。

主力事業は中古住宅流通プラットフォームの「cowcamo」運営です。不動産物件と顧客のマッチングや物件の仲介を行っている企業です。ITテクノロジーを利用していると言うことで注目はあると思いますが、どうしても業績不安があるように思えます。

同社cowcamoのAndroidアプリが「Google Play ベスト オブ 2018」隠れた名作部門にて優秀賞を受賞しているとあります。買い材料になるのかはわかりませんが、ITを使っていることがわかります。

この他、資金使途では積極的に事業拡大に資金を使うことが見受けられます。上場による資金使途で借入金の返済額は少ないようです。

ツクルバ(2978)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 不動産業 |

| 事業内容 | ITを活用したリノベーション・中古住宅流通プラットフォーム「cowcamo」を運営する「cowcamo(カウカモ)事業」および「働く場」をサブスクリプション型のサービスとして提供する「シェアードワークプレイス事業」 |

| 公開予定 | 7月31日 |

| ブックビルディング期間 | 7月16日~7月22日 |

| 想定価格 | 2,050円 |

| 仮条件 | 1,900円~2,050円 |

| 公開価格 | 7月23日 |

| 企業情報 | https://tsukuruba.com/ |

【手取金の使途】

手取概算額1,086百万円については、2020年7月期中に、①広告宣伝費、②システム開発費、③事業拠点開発費、④人材採用費及び人件費、⑤本社拡張費及び⑥借入金の返済に充当する予定であります。具体的には以下を予定しております。

①ITを活用したリノベーション・中古住宅流通プラットフォーム「cowcamo」に登録する新規ユーザーを獲得するための広告宣伝費等の一部として165百万円

②「cowcamo」のメディアサービス及びエージェント業務システム等の開発費(注2)として89百万円

③ワークスペースのシェアリングサービスである「co-ba(コーバ)」及び「HEYSHA(ヘイシャ)」の新規拠点開設に伴う費用及び敷金として366百万円

④人材基盤を拡張するための人材採用費及び人件費の一部として246百万円

⑤事業及び人員の拡大に伴う本社拡張費(注2)及び敷金として80百万円

⑥金融機関に対する借入金の返済資金として80百万円

※なお、上記使途以外の残額は将来における当社サービスの成長に寄与する支出、投資に充当する方針でありますが、当該内容等について具体化している事項はなく、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 535,000株 |

| 売出株数 | 1,380,000株 |

| 公開株数(合計) | 1,915,000株 |

| オーバーアロットメント | 287,200株 |

| 上場時発行済み株数 | 9,331,700株(公募分を含む) |

| 想定ベースの時価総額 | 約191.3億円 |

| 幹事団 | 大和証券(主幹事) みずほ証券 いちよし証券 SBI証券 マネックス証券 ←完全平等抽選 楽天証券 ←幹事引受け増加中 |

ツクルバ(2978)上場評判とIPO分析

想定発行価格2,050円を基に吸収金額を算出すると約39.3億円となり、オーバーアロットメントを含めると約45.1億円規模の上場となります。マザーズ上場では荷もたれ感があり不動産業でありながら配当はありません。業績は売上が好調でやっと黒字化するところまで到達といった感じです。グループは同社と非連結子会社1社(株式会社マチニワ)の計2社により構成されています。事業はcowcamo(カウカモ)事業及び、シェアードワークプレイス事業を展開しています。

cowcamo(カウカモ)事業は、ITを活用したリノベーション・中古住宅流通プラットフォーム「cowcamo」において、オンラインメディアを通じた物件情報流通サービス及び自社エージェントによる仲介サービス、顧客ニーズや物件のデータを活用した売主・事業者向け支援サービスを主なサービスとして提供しています。

当事業の特徴は、中古住宅流通のバリューチェーンをテクノロジーを用いて統合している点です。具体的にはリノベーション・中古マンション購入における一連の顧客体験の統合・刷新、住宅デザイン企画・メディア運営・エージェントサービスの一連のオペレーションの統合・最適化、顧客ニーズや物件のデザイン、物件の取引データなどの独自データの活用にあります。

当事業では、リノベーションマンションに特化した住宅情報メディアサービスおよび自社エージェントによる仲介サービスを提供しています。主な収益源は、リノベーション・中古マンションの売買に関して売手及び買手から受領する売買仲介手数料、その他付随する手数料等、住宅取引の流通総額に対して課される手数料であり、広告掲載料等は受領していないそうです。

また、買主の要望等により、一部取引においては、在庫リスクをコントロールできる場合に限定して、一時的に物件を仕入・販売する取引が発生するケースがありますが、取引は仲介取引の割合が多数を占める状況にあるそうです。

なお、仲介サービスだけでなく、顧客ニーズや物件のデータを活用した売主・事業者向け支援サービスの提供も行っています。主な収益源は、データに基づくリノベーションマンションの企画提案、情報技術を用いた不動産流通の高度化等に関する助言・支援等に対する対価を業務委託手数料として受領しています。

シェアードワークプレイス事業では、リノベーションしたオフィス空間に様々なサービスを組み合わせた「働く場」をサブスクリプション型のサービスとして提供するワークスペースのシェアリングサービスを中心とした事業展開を行っています。

同事業では、スタートアップ、個人事業主、クリエイターなどの「チャレンジする人・組織」を主要な顧客としたコワーキングスペース「co-ba(コーバ)」

成長中のスタートアップ向けに企業の成長や変化に合わせて柔軟にオフィススペースをレンタルすることができる「HEYSHA(ヘイシャ)」の2つのサービスを提供する他、ワークスペースの仲介・設計等の受託サービスも展開しております。

同社の最大の武器は、リノベーションマンションの企画開発や情報流通、不動産流通の一連のプロセスをテクノロジーで統合することにより、一貫した顧客体験と業務の生産性向上の両立を行うことが出来ることです。

ツクルバ(2978)の企業財務情報と配当性向

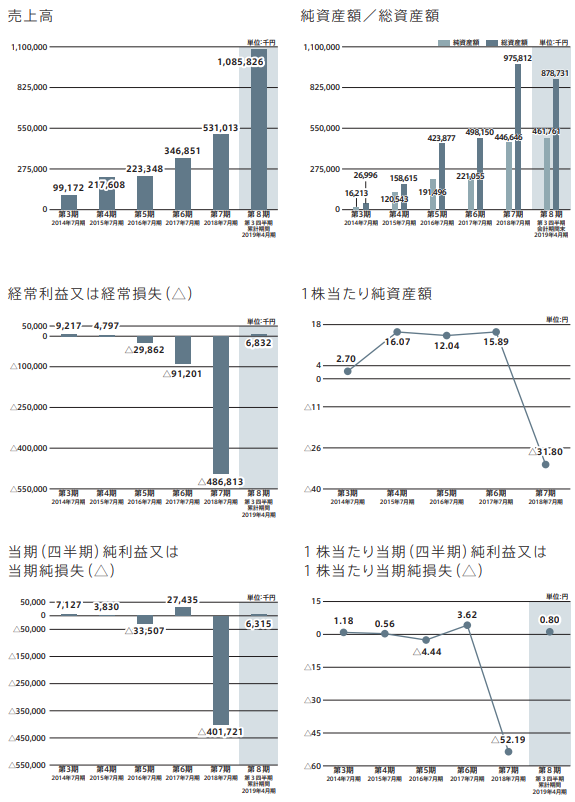

| 回次 | 第6期 | 第7期 |

| 決算年月 | 平成2017年7月 | 平成2018年7月 |

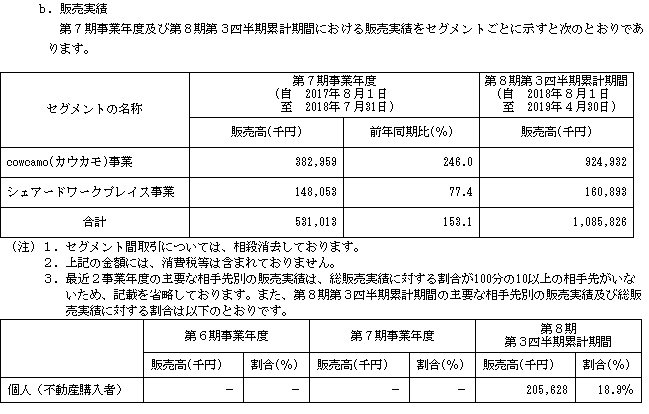

| 売上高 | 346,851 | 531,013 |

| 経常利益又は経常損失 | △91,201 | △486,813 |

| 当期純利益又は当期純損失 | 27,435 | △401,721 |

| 資本金 | 95,400 | 90,000 |

| 純資産額 | 221,055 | 446,646 |

| 総資産額 | 498,150 | 975,812 |

| 1株当たり純資産額 | 15.89 | △31.80 |

| 1株当たり当期純利益金額又は1株当たり当期 純損失 | 3.62 | △52.19 |

| 自己資本比率(%) | 44.4 | 45.6 |

| 自己資本利益率(%) | 13.3 | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △81,457 | △618,340 |

| 投資活動によるキャッシュ・フロー | 77,454 | △135,110 |

| 財務活動によるキャッシュ・フロー | 28,254 | 753,149 |

| 現金及び現金同等物の期末残高 | 304,603 | 304,302 |

第8期第3四半期累計期間(2018年8月01日~2019年4月30日)

売上高1,085,826千円

営業利益11,487千円

経常利益6,832千円

四半期純利益6,315千円

わが国の経済は、企業収益や雇用・所得環境の改善に伴い個人消費に持ち直しの動きが見られ、総じて緩やかな景気回復基調が続いております。一方で、米国の通商政策に端を発する貿易摩擦や地政学的リスク、相次ぐ自然災害等により、景気の先行きは依然として不透明な状況が続いております。

不動産市場においては、首都圏中古マンションの成約価格が上昇を続けており、当社事業と関連する市場環境は堅調に推移しました。

cowcamo(カウカモ)事業は、主にリノベーション住宅のオンライン流通プラットフォームcowcamoの運営を通じて、リノベーション住宅の販売を行っています。当事業に係る外部環境は、新築マンション価格の高止まりを受けた中古マンション流通の拡大及びリノベーションに対する顧客認知の高まりにより、リノベーションマンション流通市場は拡大基調にあります。

ツクルバ(2978)従業員と株主の状況

会社設立は2011年8月22日、東京都目黒区上目黒一丁目1番地5号第二育良ビル2階に本社を構えます。代表取締役CEOは村上浩輝氏で年齢は34歳(1985年9月11日生まれ)、株式保有率は23.43%です。従業員数117人で臨時雇用者35人、平均年齢30.1歳、平均年齢1.7年、平均年間給与4,605,000円です。セグメント別ではcowcamo(カウカモ)事業68人、シェアードワークプレイス事業10人、全社共通39人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 村上浩輝 | 2,281,300 | 23.43 |

| 中村真広 | 2,168,800 | 22.27 |

| 株式会社エイチ | 1,000,000 | 10.27 |

| 合同会社エム | 1,000,000 | 10.27 |

| 株式会社アカツキ | 624,000 | 6.41 |

| イーストベンチャーズ投資事業有限責任組合 | 600,000 | 6.16 |

| 佐藤裕介 | 222,000 | 2.28 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ当社株主である村上浩輝、中村真広、株式会社アカツキ、イーストベンチャーズ投資事業有限責任組合、株式会社シーラホールディングス、及び佐藤道明、並びに当社株主である株式会社エイチ、合同会社エム、佐藤裕介、北原寛司、小池良平、合同会社PKSHA Technology Capital、電通ベンチャーズ1号グローバルファンド、みらい創造一号投資事業有限責任組合、福島良典、高野慎一、ANRI3号投資事業有限責任組合、中川綾太郎、株式会社ネクストフィールド、遠藤幸一郎、小泉文明、服部景子、手嶋浩己及び松本恭攝は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年10月28日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

また、当社株主であるツクルバ従業員持株会は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2020年1月26日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

さらに、当社の新株予約権を保有する村上浩輝、中村真広、佐藤裕介、北原寛司、小池良平、高野慎一及び服部景子は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年10月28日)までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等(ただし、新株予約権の行使により取得した当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

上位株主には90日間(2019年10月28日まで)のロックアップが付与されています。ベンチャーキャピタルにもロックアップが掛けられていますが、発行価格の1.5倍でロックアップが解除される条件が設定されています。

さらにツクルバ従業員持株会に対して180日間のロックアップが掛けられ、新株予約権にも90日間のロックアップとロックアップ解除倍率1.5倍の設定があります。従業員持株会が164,800株(1.63%)を保有しています。

kimu

kimu 従業員持株会や新株予約権にロックアップ解除が付いているあたりは覚えておきましょう。上場後、発行価格1.5倍を超えることは少し難しいと思いますが・・・

ツクルバ(2978)IPO大手初値予想と各社配分

仮条件範囲は想定発行価格を上限として1,900円~2,000円に決定しました。妥当なのかどうか判断が難しいところですが、機関投資家からは成長性を考慮した声も聞かれるようです。代表取締役CEOの村上浩輝氏は大企業とのつながりが多く株主構成から思惑買いになることも予想できるようです。2019年7月の単独業績予想は売上14.96億円になり前期比181.7%増、経常利益-4.86億円の赤字から100万円の黒字になる予想が出ています。

EPS0.10からPERは20,500倍、BPS171.38からPBRは11.96倍となり配当や株主優待の設定はありません。

赤字上場と言えば直近でSansan(4443)がありました。業種や事業は全く異なりますが、成長性ということでは似ているかもしれません。IPOが少ない時期に注目されている企業になるため公開価格割れはない想定で考えられているようです。

公開株数とOAを合わせ220万株以上あり、ネット主幹事だと少し不安ですが店頭系の大和証券が主幹事なので案外初値売りは少ないのかもしれません。ロックアップは90日間でロックアップ解除倍率1.5倍、上場時に新株予約権で行使期限に入っている株も同様の条件が付与されています。

仮条件上限で公開価格が決まれば3,075円が一つの節目となりそうです!

kimu

kimu 2020年の売上げ予想と利益予想の数値が知りたいけどまだ発表されてないみたいだよ!

利益予想次第だけど上場日に大きな買いが入る可能性もあるかも?

初値予想2,500円~3,100円

初値予想修正値2,000円~2,300円と大幅修正!

maron

maron 仮条件発表後何となく怪しい雰囲気になって生きている感じじゃないかな、大丈夫か?

| 幹事名 | 配分単位(株) | 引受割合(%) |

| 大和証券(主幹事) | 1,819,500 | 95.01 |

| みずほ証券 | 38,300 | 2.00 |

| いちよし証券 | 19,100 | 1.00 |

| SBI証券 | 19,100 | 1.00 |

| マネックス証券 | 9,500 | 0.50 |

| 楽天証券 | 9,500 | 0.50 |

| 類似企業 | PER | PBR |

| GA technologies(3491) | PER46.72倍 | PBR11.55倍 |

| プロパティデータバンク(4389) | PER27.01倍 | PBR3.38倍 |

| ファーストロジック(6037) | PER11.41倍 | PBR2.24倍 |

主幹事大和証券から申し込めばかなりの確率で当選できるのではないでしょうか。ただ欲しい方も限定的なのかもしれません。同社はスタートアップ企業として有名ですが業績不安があり悩みます。

公開株数はOAを含め約220万株もあり平幹事からの申し込みでも当選できるかもしれません。不動産業を行っているためセクター的に鬼門になるかもしれません。直近の利益も殆ど出ていないため機関投資家のIPO参加スタンスを知りたいところです。

後期型抽選を採用している楽天証券は穴場でしょう。機関投資家のスタンスは別に記事を配信したいと思います。

不動産投資と言えばFunds(ファンズ)でしょう。年間利回り4%が狙える投資です!独自の投資スキームを扱っているため比較的ローリスク投資が可能です。

2019年からサービスを開始し勢いが落ちないまま半年が経過しました。投資先には上場企業が間にことが多く貸付ファンドという構造を用いています。詳細は下記記事に書いています。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

利回り重視ならばクラウドクレジットだと8%~10%程度を狙うことが出来ます!もうすぐ投資を行い2年が経過しますが順調に投資できています。

どちらにも投資していますが元金が返ってこなかった事はありません。最近のソーシャル系の投資は金融庁がしっかり監視しているため昔よりはだいぶ投資環境がよいと思います。その他企業にも投資を行っています!

ツクルバのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2018年10月01日~2025年8月31日 | 65,000 | 67 |

| 2018年10月01日~2025年8月31日 | 400,000 | 67 |

| 2018年10月01日~2025年8月31日 | 172,000 | 67 |

| 2018年10月01日~2025年8月31日 | 8,000 | 67 |

| 2020年8月01日~2027年7月13日 | 113,500 | 100 |

| 2020年8月01日~2027年7月13日 | 5,000 | 100 |

| 2020年8月01日~2027年7月13日 | 76,000 | 186 |

| 2020年8月01日~2027年7月13日 | 10,000 | 186 |

| 2020年8月01日~2027年7月13日 | 207,500 | 300 |

この他にも第10回新株予約権が発行されています。株数は220,000株になり、行使期限は2021年8月01日~2027年7月31日です。

既存の新株予約権を用いたインセンティブ・プランと異なり、対象会社等役職員に対して、将来の功績評価を基に将来時点でインセンティブの分配の多寡を決定することを可能とし、より一層個人の努力に報いることができるようにすることが目的だそうです。

上場時点で行使期限を迎えている株数は645,000株になります。新株予約権にはロックアップ90日間と発行価格1.5倍のロックアップが付与されています。

ツクルバ(2978)IPO私見と申し込みスタンス

ツクルバIPOは難しい銘柄だと思います。業績が良ければ積極的に参加しますが注目されるスタートアップ企業と言われても初値ではどうでしょうか。また、前期の大きな損失は上場前の準備でしょうか。関連会社株式を売却し株式売却益85,744千円を計上しているにも関わらず大きなマイナスとなっています。不動産市場においては首都圏中古マンションの成約件数が過去最高を更新するなど好材料がありながら当期純損失が約4億円となっています。総資産は前期に対して約4.8億円増えたようですが開示情報から特別人気化するようなことはないと感じます。

同社は情報解析等のテクノロジーによる統合・最適化を自社開発システムで行うということです。人口が減り中古住宅の流通は加速化しているため新築事業よりも魅力がある話も出ています。上場タイミング的にどうでしょうね。

ただ当選するチャンスなので話題性や地合いを考慮しながらの抽選申し込みになりそうです。不安を抱えるようであれば不参加でもよいのかもしれません。

7月~8月に上場する銘柄は少ないため利益が見込めそうであればIPOやセカンダリーに参加する方も多くなります。イベントが少なくなると資金集中となることもあります。その辺りにやや期待でしょうか。

前受け金不要でIPO抽選に参加できる貴重な証券会社 【むさし証券は穴場証券かも?】

⇒ むさし証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。