ライトアップ(6580)が東証マザーズに新規上場承認されました。SBI証券が主幹事となっておりIPOチャレンジポイントを使えば複数配分当選のチャンスです。公開株数が71万株とオーバーアロットメントになるため配分可能性は300株セット?になるのかもしれません。市場からの吸収額はOA込みで約20.1億円とややサイズが大きいようです。

想定発行価格が2,570円となっていることから初値買い意欲が強ければ大きな利益となる可能性があります。ポイントボーダーラインは今後IPOブログなどを通してみなさんで予想されることでしょう。事業はコンサルティングが主力となっています。ここ最近のIPOはコンサルティング事業に人気があります。

株主にはベンチャーキャピタル出資が多いようですが、株数はそこまで多くありません。大株主のプトホールディング(2389)保有ウエイトが大きいためこちらが気になります。幹事も多くなっていますが、株数もやや多めなので申し込めるとこからは申し込んでおきたいと思っています。公開価格割れ不安はないでしょう!

ライトアップ(6580)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | コンサルティング・研修サービスの提供、ITツール等の商材の卸売、Webコンテンツ制作 |

| 公開予定 | 6月22日 |

| ブックビルディング期間 | 6月06日~6月12日 |

| 想定価格 | 2,570円 |

| 仮条件 | 2,660円~2,820円 |

| 公開価格 | 6月13日 |

| 企業情報 | https://www.writeup.jp/ |

【手取金の使途】

手取概算額347,660千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限167,872千円とあわせた、手取概算額合計上限515,532千円を、①システム投資費用、②人員の増員及び採用関連費用、③本社の移転・拡充費用に充当する予定であり、その具体的な内容は以下の通りであります。

①「経営課題解決エンジン」(Jエンジン)の利用者の利便性向上や機能拡充のための投資費用として208,000千円(平成31年3月期に84,000千円、平成32年3月期に84,000千円、平成33年3月期以降に40,000千円)、「共同仕入(開発)ネットワーク」(JDネット)のCS向上のためのユーザーインターフェース改修やパートナー向けの新規商材の開発投資費用として25,000千円(平成31年3月期に10,000千円、平成32年3月期に10,000千円、平成33年3月期以降に5,000千円)及び社内の基幹システム整備・情報セキュリティ強化のための投資費用として30,000千円(平成33年3月期以降)に充当する予定

②事業拡大に伴う管理部門や営業部門の増員のための費用として152,532千円(平成31年3月期に52,000千円、平成32年3月期に52,000千円、平成33年3月期以降に48,532千円)に充当する予定

③上記の人員の採用を実施した場合、現在の本社において人員の収容が困難となることから、本社の移転又は拡充を予定しており、平成32年3月期において100,000千円を移転に係る費用や敷金に充当する予定

| 項目 | 株数データ |

| 公募株数 | 150,000株 |

| 売出株数 | 560,000株 |

| 公開株数(合計) | 710,000株 |

| オーバーアロットメント | 71,000株 |

| 上場時発行済み株数 | 2,832,000株(公募分を含む) |

| 想定ベースの時価総額 | 約72.8億円 |

| 幹事団 | SBI証券(主幹事) ←複数配分期待 SMBC日興証券 藍澤證券 エース証券 水戸証券 岩井コスモ証券 東洋証券 松井証券 マネックス証券 |

ライトアップ(6580)上場評判とIPO分析

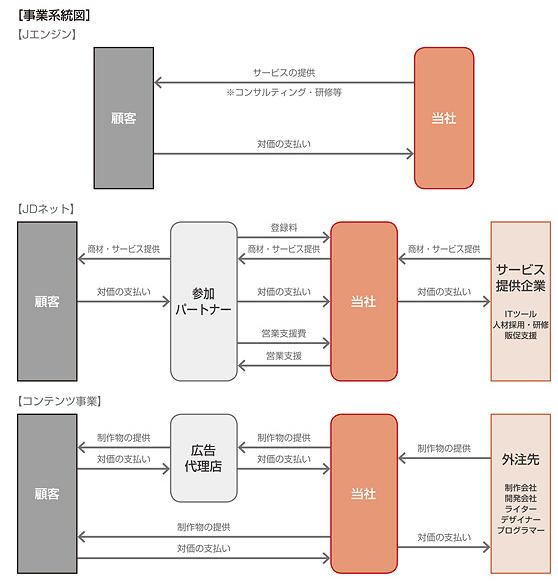

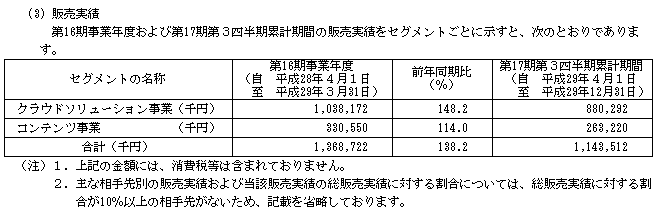

想定発行価格2,570円を基に吸収金額を算出すると約18.2億円となり、オーバーアロットメントを含めると約20.1億円規模の上場となります。業績は増収増益傾向になり、今期も良さそうな数字がすでに出ています。事業はIT化推進を目的としたITツール導入や人材育成、販促支援等を行うクラウドソリューション事業と広告代理店や企業から直接Webマーケティングの企画・制作を請け負うコンテンツ事業の2つに分かれています。

クラウドソリューション事業では、中小企業向けの経営改善サービスとして「経営課題解決エンジン(Jエンジン)」を開発し年間で1,517社に対してコンサルティングおよび企業内研修を提供しています。登録会員はWeb経由累計1万2,650社 、勉強会経由累計4万2,533社と規模も大きいようです。主要なサービスは下記の3つに分かれます。

①経営コンサルティングサービス(標準的な提供価格は約30万円、提供期間は2~3ヶ月)

②経営課題解決エンジン機能(無料)

③士業活用支援サービス(無料)

その他には、共同仕入れネットワークを介したIT商材の仕入・開発サービスを手掛けており、全国の中小企業累計808社が参加する「共同仕入(開発)ネットワーク」JDネットにて、中小企業向けの経営支援サービスを運営し、効率的に仕入及び販売しています。提供内容は下記の3つになります。

①各種経営支援サービスの販売権提供(登録料50万円)

②営業支援サービス(新規顧客開拓、各種商材の勉強会、営業同行等を月額5万円)

③各種商材販売に係る販売マージン(有料)

主な販売実績はには、SEO対策ツールやソニーが開発した経営者育成研修(人材支援)、同社開発のオンライン英会話サービス「ワールドトーク」のシステムを元に開発したスカイプ連動のオンライン語学学習システム、サイト解析ツール、X-logなどがあるそうです。

コンテンツ事業では、顧客企業が抱えるマーケティング課題の解決を事業主眼とし、課題解決のためのWeb施策を受託にて企画・提供しています。業種業態は広範になり、特定の企業や業種業態に偏らず広範に販路を持つことで収益の安定性を確保しているそうです。サービスには下記3つになります。

①メールマーケティング支援サービス

②ソーシャルメディア活性化支援サービス

③コンテンツ制作サービス

事業も多岐にわたり、目論見を読むと初値高騰になるのではないかとさえ感じます。大事なIPOチャレンジポイントをどこまで使用するのか個人的にも興味があります。大手予想をまずは拝見し、戦略をたてましょう。取引先大手は無いようですが、事業別による販売実績が出ていたので掲載しておきます。

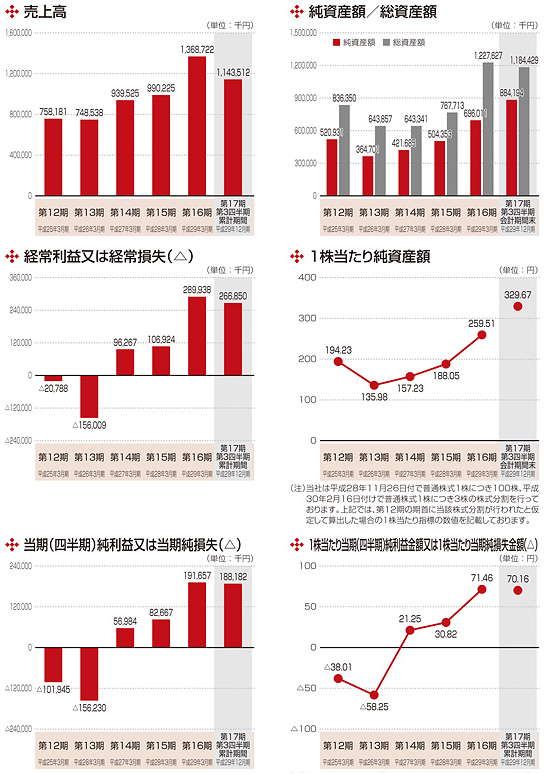

ライトアップ(6580)の企業財務情報と配当性向

| 回次 | 第15期 | 第16期 |

| 決算年月 | 平成23年3月 | 平成29年3月 |

| 売上高 | 990,225 | 1,368,722 |

| 経常利益 | 106,924 | 289,938 |

| 当期純利益 | 82,667 | 191,657 |

| 持分法を適用した場合の投資利益 | – | – |

| 純資産額 | 504,353 | 696,011 |

| 総資産額 | 767,713 | 1,227,627 |

| 1株当たり純資産額 | 188.05 | 259.51 |

| 1株当たり当期純利益金額 | 30.82 | 71.46 |

| 自己資本比率(%) | 65.7 | 56.7 |

| 自己資本利益率(%) | 17.9 | 31.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 170,445 | 507,778 |

| 投資活動によるキャッシュ・フロー | △14,604 | △2,423 |

| 財務活動によるキャッシュ・フロー | △37,521 | △53,581 |

| 現金及び現金同等物の期末残高 | 515,388 | 967,161 |

第17期第3四半期累計期間(平成29年4月01日~平成29年12月31日)

売上高1,143,512千円

営業利益266,960千円

経常利益266,850千円

四半期純利益188,182千円

ライトアップ(6580)従業員と株主の状況

会社設立は2002年4月05日、東京都渋谷区二丁目15番1号に本社を構えます。社長は白石 崇氏(昭和48年12月30日生まれ)、株式保有率は50.32%です。

従業員数は78人で臨時雇用者数が15人、平均年齢31.2歳、平均勤続年数4.4年、平均年間給与4,350,000円となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 白石 崇 | 1,363,800 | 50.32 |

| 株式会社オプトホールディング | 1,072,800 | 39.58 |

| ライトアップ従業員持株会 | 57,000 | 2.10 |

| SBIベンチャー企業成長支援3号投資事業有限責任組合 | 47,700 | 1.76 |

| SBIベンチャー企業成長支援4号投資事業有限責任組合 | 34,500 | 1.27 |

| 三菱UFJキャピタル2号投資事業有限責任組合 | 30,000 | 1.11 |

| SBIアドバンスト・テクノロジー1号投資事業有限責任組合 | 26,400 | 0.97 |

| SBIベンチャー企業成長支援2号投資事業有限責任組合 | 24,300 | 0.90 |

| SBIベンチャー企業成長支援投資事業有限責任組合 | 17,100 | 0.63 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である白石崇、当社株主である村越亨、佐藤寛信及び加藤義夫は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年9月19日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、売出人である株式会社オプトホールディング、並びに当社株主であるSBIベンチャー企業成長支援3号投資事業有限責任組合、SBIベンチャー企業成長支援4号投資事業有限責任組合、三菱UFJキャピタル2号投資事業有限責任組合、SBIアドバンスト・テクノロジー1号投資事業有限責任組合、SBIベンチャー企業成長支援2号投資事業有限責任組合及びSBIベンチャー企業成長支援投資事業有限責任組合は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年9月19日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

上位株主には90日間(平成30年9月19日)のロックアップが付与されています。

ロックアップ解除倍率は売出人などに対して90日間、ロックアップ解除倍率1.5倍以上とななっています。ベンチャーキャピタル出資がありますが、すべてロックアップ対象となっています。発行価格に対し1.5倍なので覚えておきましょう。

ライトアップ(6580)IPO大手初値予想と各社配分

仮条件は2,660円~2,820円と想定発行価格の2,570円から大きく上振れしています。これに伴う吸収金額は1.9億円増えて、約22億円となります。マザーズとしては規模が大きいサイズになります。ただ買い需要は多いと見込まれており、市場の注目度はある程度高いようです。業績は2019年3月単独の売上予想が5.7%増、経常利益5.2%減と増収減益を見込んでいます。EPS99.35を基にPERを算出すると約28.4倍、BPS447.47を基にはPBRを算出すると約6.3倍となります。すでに妥当な水準だと思いますが、中小企業向けのITサービスということで開拓余地は大きいでしょう。

初値予想3,500円~4,000円

初値予想(第2弾)3,700円~4,200円

ライトアップが上場する前日に初値持越しになりそうな銘柄が2社あり、資金分散が懸念されます。前場に初値が付かなければさらに高値を追う展開も期待できます。メルカリセカンダリーが失敗するようなことになれば買い意欲は後退でしょう。同社のように規模が大きい銘柄は意外に買われる傾向があるため初値が低ければセカンダリー向きでしょか。

| 幹事名 | 配分単位(株) |

| SBI証券(主幹事) | 603,400 |

| SMBC日興証券 | 35,500 |

| 藍澤證券 | 14,200 |

| エース証券 | 14,200 |

| 水戸証券 | 14,200 |

| 岩井コスモ証券 | 10,700 |

| 東洋証券 | 7,100 |

| 松井証券 | 7,100 |

| マネックス証券 | 3,600 |

| 類似企業 | PER | PBR |

| VOYAGE GROUP(3688) | PER20.54倍 | PBR1.84倍 |

| オプティム(3694) | PER118.76倍 | PBR12.6倍 |

| 大塚商会(4768) | PER26.71倍 | PBR3.99倍 |

| ミロク情報サービス(9928) | PER31.49倍 | PBR5.73倍 |

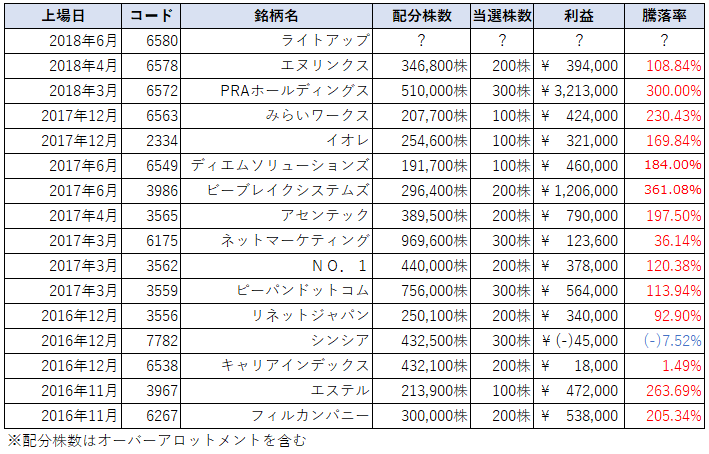

SBI証券主幹事なっているためIPOチャレンジポイント当選だと複数配分が濃厚です。予想するに300株の配分となるのではないでしょうか?下記に直近のSBI証券配分結果画像を載せておきます。ポイントボーダーラインは240P~280Pあたりかな?と勝手に現在のところ考えています。

ちなみにエヌリンクス(6578)のIPOチャレンジポイントボーダーは254Pだったと思います。読者報告では、この辺りで当選された方が最低ポイントだったようです。

IPOチャレンジポイントの詳細については下記の記事でまとめています。早い段階からポイントを貯めることで大きな利益を得ることが可能です。頑張った分だけ当選チャンスが高まります!その他にも一般信用取引売建を使った取引にも記事では触れています。株主優待クロス取引に興味があれば読んでいただければわかると思います。

ライトアップのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成30年6月30日~平成38年6月28日 | 9,400 | 1,000 |

ストックオプションは9,400株しかなく行使期限も上場後になります。それよりもベンチャーキャピタルのロックアップが外れる価格を調べておくとよいでしょう。公開価格が決定するのは6月13日です。需給はそれほど心配がないと思いますが、上場規模が少し大きいようですね。

ライトアップ(6580)IPO私見と申し込みスタンス

ライトアップの初値は良さそうな気がしますが、あとは地合いでしょう。しばらく前のIPO高騰状態が復活すればポイントを全て使ってもよいですが、少し不安なため様子見です。株数的にストレート当選をする可能性もあります。

事業に魅力はあるのですが、やはり上場規模がネックです。仮条件が引き上げられると市場からの吸収額も増えることから微妙です。ポイントを使うなら最低でも50万円確保を狙いところですね(300P以上なら)

私は未成年口座からも申込んでいるため口座数でも勝負してみます!落選してもポイントが貯まるため苦しくありません。

コンサルティングもそうですが、インターネットを活用した事業はIPOうけがよいです。今後の事業見通しによっては大化けしそうな気もしますが、ターゲットユーザーが中小・零細企業なのでそれほど一気に利益が上がるとも思えません。同社によれば、価格と質を維持しながら安定的に商材供給を実現することが事業規模拡大につながるとあります。また、自社開発にこだわらずパートナー企業や外部のサービス提供企業とも協力する姿勢のようです。

ライトアップ(6580)IPO主幹事です! 【IPOを始めるなら口座は絶対に必要です】

SBI証券は主幹事多い

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。