メルカリ(4385)IPOが新規上場承認されました。メディアが報じていたような日程で出てきています。筆頭株主はユナイテッドとなっており、続く株主はやはりベンチャーキャピタルが多くなっています。2018年最大の上場になるため個人や機関投資家全ての参加が期待できます。最終的にはメルカリ上場により自己利益が最優先となりますが、IPO市場へ資金が流入することも期待しています。

主幹事は大和証券となっています!野村証券が仕切る可能性が高いかと思いましたが大和証券がきました。通常よりも引受幹事が多いため獲得を目指している方は証券口座も開設しておきましょう。幹事を見ると比較的個人配分期待ができそうな幹事となっています。全く配分が無いと個人的に考えていませんが、人気度合いを見ながら申込の強さを調整したいと思います。

公開株数が大量にありますが、ストックオプションも大量にあるため懸念しています。発行価格も低いことから当初から上場を意識していたのでしょう。保有している企業や個人株主はリスクもあったと思いますが、上場すればウハウハでしょう。

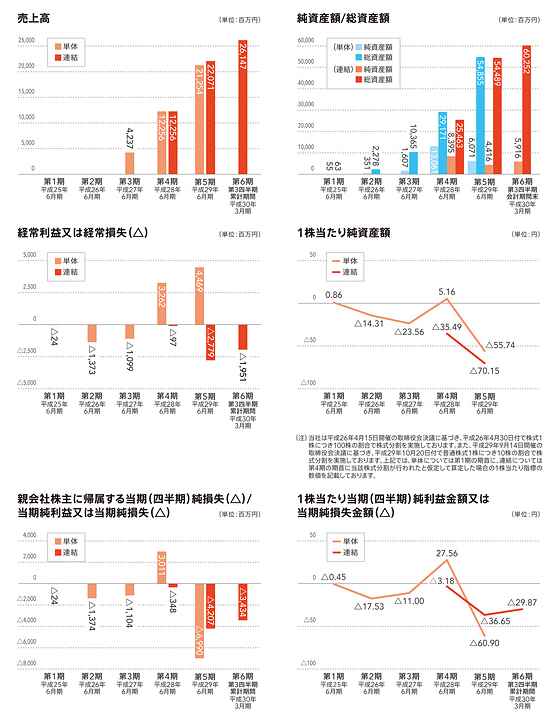

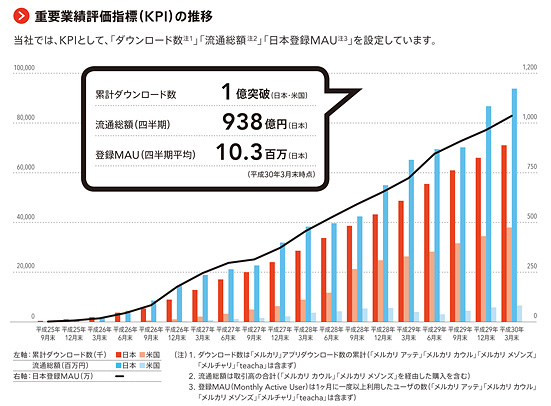

業績は赤字となっていますが、ユーザー数の伸びは凄く売上は好調に推移しています。第6期第3四半期連結累計でも赤字は解消していないようですが、勢いある企業なので初値は公開価格を超えてくると予想します。市場からの吸収額はオーバーアロットメントを含め約1,067億円となっています。グローバルオファリング銘柄のため国内販売と海外販売が行われる点には注意が必要です。

メルカリ(4385)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | CtoCマーケットプレイス「メルカリ」その他のマーケットプレイス関連事業の開発・運営等 |

| 公開予定 | 6月19日 |

| ブックビルディング期間 | 6月04日~6月08日 |

| 想定価格 | 2,200円~2,700円の平均価格2,450円 |

| 仮条件 | 2,700円~3,000円 |

| 公開価格 | 6月11日 |

| 企業情報 | https://about.mercari.com/ |

【手取金の使途】

差引手取概算額10,267百万円及び前記「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限6,799百万円については、海外募集における差引手取概算額33,833百万円と併せて、連結子会社への投融資を含めた当社グループの運転資金として11,324百万円を、借入金の返済資金として29,781百万円を充当する予定であります。

当社グループの運転資金については、日本及び海外において当社グループが運営するCtoCマーケットプレイス「メルカリ」等のユーザ数拡大に向けたオンライン広告、TVCM、キャンペーン等に係るポイント付与等の広告宣伝費として11,324百万円を充当する予定であります。

なお、残額は将来におけるサービス付加価値向上のための広告宣伝費、開発に係る人件費等の投資資金等に充当する方針でありますが、当該内容等について具体化している事項はなく、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 18,159,500株 国内募集4,288,700株 海外募集13,870,800株 |

| 売出株数 | 22,554,800株 国内募集14,648,200株 海外募集7,906,600株 |

| 公開株数(合計) | 40,714,300株 ※国内募集は18,936,900株になります |

| オーバーアロットメント | 2,840,500株 |

| 上場時発行済み株数 | 135,331,322株(公募分を含む) |

| 想定ベースの時価総額 | 約3,315.6億円 |

| 幹事団 | 大和証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) auカブコム証券 ←狙い目かも SMBC日興証券 みずほ証券 野村證券 マネックス証券 ←完全平等抽選です SBI証券 岩井コスモ証券 極東証券 |

メルカリ(4385)上場評判とIPO分析

想定発行価格2,450円を基に吸収金額を算出すると約997.5億円となり、オーバーアロットメントを含めると約1,067億円規模の上場となります。国内分だけで計算しなおすと約464億円、オーバーアロットメントを含めると約533.5億円の吸収となります。時価総額もメディアが伝えていた2,000億円を超えて想定ベースで約3,316億円となり予想以上に大きな上場となります。また、海外分は少ない報道があったにも関わらず普通に多いようです。オーバーアロットメントを含めると国内と海外で半分半分のようです。

業績データや画像からも売上が大きく伸びていることがわかります。しかし利益を確認してみると赤字体質ということがわかりました。上場で得た資金は連結子会社への運転資金や借入金の返済、宣伝広告費となっています。

既に有名な企業なので何を行っている企業なのかわかっていると思いますが、目論見書によると「スマートフォン上で中古品を簡単に売買できるプラットフォーム(メルカリ)を提供」と書かれています。

メルカリはスマートフォンに特化した個人間取引(CtoC)のためのマーケットプレイスです。誰でもスマートフォン上で簡単、そして手軽に中古品を売買できるというユニークなユーザ体験を提供しています。既存サービスではヤフーオークションなどがありますが、誰でも持ち運びしているスマートフォンに特化したのがメルカリです。

今までの中古売買は店舗で行っていたため、仲介業者が間に入り希望する商品価格が付かないことも多々あり不透明さが問題になっていたようです。またオークションを利用するにも知識が必要であったり時間的制限があり簡単とまでは言えませんでした。そのようなことからメルカリが市場で大きな役割を果たした結果、上場にたどり着いたということでしょう。

メルカリの取引で特徴的なのは、とにかく簡単に誰でも取引が可能なことです。出品者はスマートフォンから商品の撮影をし、商品説明を記入するだけで出品ができます。配送も日本国内7万か所を超える配送拠点があり、全国一律の送料で配送できます。個人情報を共有することなく配送できるため人気です。

その他にもユーザー同士のコミュニケーションや不用品を販売した売上金でポイントを購入し、メルカリ内で商品を購入することも可能です。これにより出品者と購入者の重複度が高く利益につながります。

もちろんシステムには安全安心なプラットフォームを用いており、全国の捜査機関や公的機関との連帯やAI(人工知能)を活用した違反商品の自動検知などにも力を入れています。昨今でも全国的に問題が起こったため検知システムの向上も期待できます。

メルカリ(4385)の企業財務情報と配当性向

| 回次 | 第4期 | 第5期 |

| 決算年月 | 平成28年6月 | 平成29年6月 |

| 売上高 | 12,256 | 22,071 |

| 売上原価 | 786 | 2,720 |

| 売上総利益 | 11,470 | 19,350 |

| 営業利益 | △42 | △2,775 |

| 当期純利益(損失) | △348 | △4,207 |

| 資産額合計 | 25,463 | 54,489 |

| 負債合計 | 17,067 | 50,072 |

| 純資産合計 | 8,395 | 4,416 |

| 流通総額(十億円) | 144.1 | 250.1 |

| 日本 流通総額 | 132.6 | 232.0 |

| 米国 流通総額 | 11.5 | 18.0 |

| 日本累計ダウンロード数(百万件) | 33.7 | 55.4 |

| 米国累計ダウンロード数(百万件) | 11.7 | 28.2 |

| 自己資本比率(%) | 33.0 | 8.1 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 9,040 | 6,351 |

| 投資活動によるキャッシュ・フロー | △542 | △936 |

| 財務活動によるキャッシュ・フロー | 8,145 | 21,323 |

| 現金及び現金同等物の期末残高 | 23,823 | 50,863 |

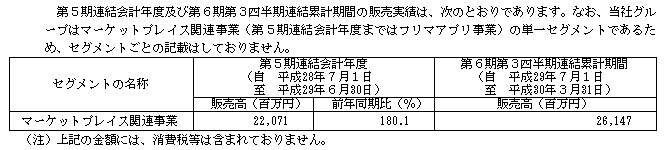

第6期第3四半期連結累計期間(平成29年7月01日~平成30年3月31日)

売上高26,147百万円

広告宣伝費の使用等に伴い営業損失1,896百万円

経常損失1,951百万円

親会社株主に帰属する四半期純損失3,434百万円

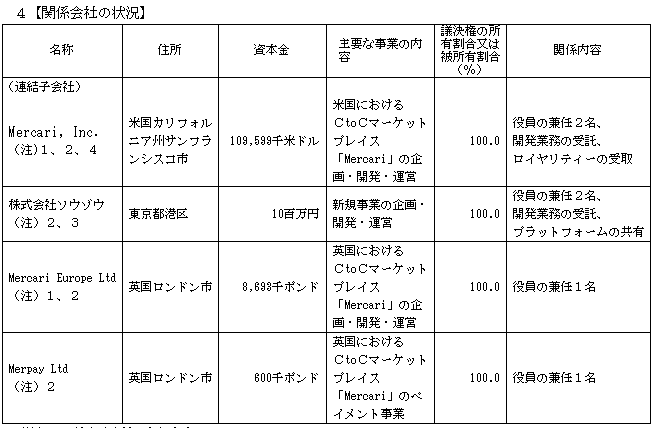

メルカリの関係会社は上記のようになっており、既にアメリカやイギリスにも関連企業や子会社があります(別途メルペイがあり全部で6社構成)今後、海外では上場資金を使うような話もあるため海外展開は期待してよいのかもしれません。

メルカリ(4385)従業員と株主の状況

会社設立は2013年2月01日、東京都港区六本木六丁目10番1号六本木ヒルズ森タワー18階に本社を構えます。社長は山田進太郎氏(昭和52年9月21日生まれ)、株式保有率は28.83%です。

従業員数は652人で平均年齢は30.3歳、平均勤続年数は1.3年、平均年間給与は5,019,000円となっています。連結従業員数は1,014人で臨時雇用者数が28人となります。

さらにここ1年間に従業員が倍増しているそうで、1年間に459人の増員が行われたそうです。赤字の理由もこの辺りにあるのかもしれませんね。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 山田 進太郎 | 40,842,730 | 28.83 |

| ユナイテッド株式会社 | 15,000,000 | 10.59 |

| 富島 寛 | 10,200,000 | 7.20 |

| グローバル・ブレイン5号投資事業有限責任組合 | 7,934,000 | 5.60 |

| 株式会社suadd | 6,600,000 | 4.66 |

| WiL Fund I, L.P. | 6,066,780 | 4.28 |

| イーストベンチャーズ投資事業有限責任組合 | 5,450,000 | 3.85 |

| グロービス4号ファンド投資事業有限責任組合 | 5,307,270 | 3.75 |

| 三井物産株式会社 | 3,271,020 | 2.31 |

| Globis Fund IV,L.P. | 3,180,930 | 2.25 |

【目論見抜粋】

グローバル・オファリングに関連して、売出人かつ貸株人である山田進太郎、売出人であるユナイテッド株式会社、富島寛、グローバル・ブレイン5号投資事業有限責任組合、株式会社suadd、WiL Fund Ⅰ, L.P.、イーストベンチャーズ投資事業有限責任組合、グロービス4号ファンド投資事業有限責任組合、三井物産株式会社、Globis Fund IV, L.P.、石塚亮、テクノロジーベンチャーズ3号投資事業有限責任組合、株式会社日本政策投資銀行、鶴岡達也、胡華、GMO VenturePartners3投資事業有限責任組合、ジャパン・コインベスト投資事業有限責任組合、猪木俊宏、GMOペイメントゲートウェイ株式会社、石川篤、山田佐知子、Puneet Shah、Kevin Linn及びEunsun Yen、当社の株主である小泉文明、松山太河、日本郵政キャピタル株式会社、フォレストホールディングス合同会社、Erika Ocampo及びヤマト運輸株式会社、並びに当社の新株予約権者である山田進太郎、富島寛、石塚亮、小泉文明、鶴岡達也、胡華、濱田優貴、John Lagerling、Robin Clark、松本龍祐、青柳直樹、掛川紗矢香、長澤啓、山田和弘、五十川匡、伊藤錬、宮上佳子、伊豫健夫、名村卓、柄沢聡太郎、荻原裕太、森本茂樹、川嶋一矢、片岡慎也、田中慎司、城譲、益田尚、藤﨑研一朗及びその他役職員62名は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日(当日を含む。)後180日目(平成30年12月15日)までの期間(以下、「ロックアップ期間」という。)、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等(但し、引受人の買取引受による国内売出し、海外売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く。)を行わない旨を約束する書面を差し入れる予定であります。 ~省略~ 上記に加えて、当社の株主であるユナイテッド株式会社は、当社に対し、グローバル・オファリングにおける同社による当社普通株式の売却が完了した時点において同社が保有する当社普通株式のうち5,250,000株について元引受契約締結日から上場日(当日を含む。)後3年目の応当日(平成33年6月19日)までの期間、当社の事前の書面による同意なしには、当社普通株式の売却等(但し、引受人の買取引受による国内売出し等を除く。)を行わない旨を約束する書面を差し入れる予定であります。

上位株主には180日間(平成30年12月15日)のロックアップが付与されています。

ロックアップ解除倍率の記載はありません。また別途ユナイテッド株式会社に対しては制約があるようです。

想像の範囲になりますが、株主にGMO系列のベンチャーキャピタルとGMOペイントゲートウェイがあるためひょっとするとGMOクリック証券でもメルカリIPOの取扱いが行われるかもしれません。委託販売になると思われることから発表はいきなりあります。口座がある方はチェックしておいて損はないでしょう。

メルカリ(4385)IPO大手初値予想と各社配分

仮条件は2,700円~3,000円と大きく上振れしています。上限の3,000円で吸収額を計算すると約122億円、オーバーアロットメントを含め約1,307億円です。新興市場でこれだけ大きな吸収は珍しいためいろんな意味で注目されています。既存株主にベンチャーキャピタル出資が多く上場後の値動きには注意したいところです。一部の報道では初値後も株価が好調に推移するようなことも書かれていますが、やや懐疑的にみています。VCに対しては180日間のロックアップが掛けられていますが、すべてではないと思います。

VCは換金して始めて利益を回収できるためどこかで売ってきます。ただVCが多くて心配だったマネーフォワード(3994)などは株主が入れ替わったのかロックアップ解除あたりから株価が上昇しています。ひょっとしてメルカリもそうなるのか?と期待もあるため時間が経過しないと答えはでないでしょう。

初値予想3,500円~4,000円

その後、初値予想4,000円~4,500円に上振れ!

最終初値予想5,000円!!

100株当たり10万円程度の利益が見込めそうですが、これだけ大型IPOが注目されるのは久しぶりではないでしょうか。時価総額も4,000億円を超えてきそうですから、個人投資家や機関投資家全ての参加者が見込めます。人気銘柄にはとりあえず参加しておきましょう。また、2018年6月連結予想が出ていますが、売上は22,071,000,000円から大きく膨らみ、35,800,000,000円になる予想が出ています。割合的には売上62.2%増となります。

上記の売上画像からもわかるように同社は急成長しており「CtoCマーケットプレイス」の拡大が続いています。今後は海外に投資を行い事業が成功すれば莫大な利益をうむ可能性があります。米国でもダウンロード数が伸び続けているため期待したいところです。国内ではメルカリチャンネルなどの動画配信機能やメルカリNOWなどの新しいサービスなども展開しています。良し悪しはあると思いますが、なんにせよ注目されている企業です。

| 幹事名 | 配分単位(株) |

| 大和証券(共同主幹事) | 7,953,500株 |

| 三菱UFJモルガン・S証券(共同主幹事) | 7,006,700株 |

| SMBC日興証券 | 1,704,300株 |

| みずほ証券 | 1,439,200株 |

| 野村證券 | 662,800株 |

| マネックス証券 | 56,800株 |

| SBI証券 | 56,800株 |

| 岩井コスモ証券 | 37,900株 |

| 極東証券 | 18,900株 |

| 類似企業 | PER | PBR |

| マーケットエンタープライズ(3135) | PER125.76倍 | PBR4.16倍 |

| LINE(3938) | PER149.05倍 | PBR5.01倍 |

| ヤフー(4689) | PER24.87倍 | PBR2.21倍 |

| 楽天(4755) | PER13.11倍 | PBR1.42倍 |

メルカリIPOを手に入れるには大和証券からの申し込みは必須だと思います。全体的にIPOに当選しやすい幹事構成になっていると思うため個人的にはすべての証券会社からの申込みを考えています。今回は三菱UFJモルガン・スタンレー証券からの委託配分でauカブコム証券へも多くの株が回ってくる期待もあります。

auカブコム証券は後期型IPOを採用しているため申し込みの際には気を付けましょう。さらにマネックス証券からの申込みも必須になると考えられます。マネックス証券は引き受けた株数をすべて機械的な抽選に回すため他社よりも引受株数が少なくても当選期待は高いでしょう。

大手企業の抽選配分は引受株数の10%以上を基本的に回すことになっているためマネックス証券は抜かりなく申し込みをしたいところです。下記にIPO抽選ルールをまとめているので参考にしてください。

メルカリのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成27年5月08日~平成35年5月07日 | 1,385,000 | 1 |

| 平成27年12月28日~平成35年12月27日 | 2,495,000 | 20 |

| 平成28年2月01日~平成36年1月31日 | 100,000 | 20 |

| 平成28年8月21日~平成36年8月19日 | 1,695,000 | 20 |

| 平成28年12月23日~平成36年8月19日 | 1,960,000 | 20 |

| 平成26年12月22日~平成36年12月22日 | 752,000 | 20 |

| 平成29年2月15日~平成36年8月19日 | 944,500 | 20 |

| 平成29年2月15日~平成36年8月19日 | 50,000 | 20 |

| 平成29年6月28日~平成37年6月26日 | 1,540,000 | 20 |

| 平成27年6月27日~平成37年6月27日 | 675,000 | 20 |

※新株予約権行使可能株数が大量にあり今回は省略します。上記は10回までしか記載していませんが、目論見には35回分も行使可能株数があります。今回の記事には入りきれないため短縮させました。ご了承ください。

メルカリ(4385)IPO私見と申し込みスタンス

メルカリ上場は2017年から騒がれていたため投資に興味がある方は知っている話題だと思います。知名度も抜群にあるため投資初心者を巻き込み市場形成していくため初値段階では旨味があるのではないでしょうか。投資をするのかしないのかの判断は、6月01日に発表される仮条件範囲です。この仮条件範囲が想定発行価格の平均値2,450円から上なのか下なのか気になります。赤字上場なのは予想できた方もいると思いますが、上記のように公開された内容を見ると微妙な気もします。現在のところ話題の銘柄なので私の申込みスタンスはほぼ全力申し込みを考えています。

過去のLINE(3938)上場時も似たような感じでしたが、申込みを渋ったため当選できなかったことが思い出されます。マザーズと言った新興市場へ上場することも気になりますが、逆に大型銘柄の上場により新興市場の活性化につながる期待は高いと考えています。なんだかんだ言いながらこれから上場に向けて盛り上がりを見せていくでしょう。

大和証券が主幹事ということでSBIネオトレード証券にも委託販売が回ってくる可能性もあります。前受け金不要でIPO申込が出来るため口座がない方は予備に持っておいてもよいでしょう。抽選ルールは下記の関連記事に入れておきます。

メルカリ(4385)IPO幹事入りました! 【完全平等抽選のマネックス証券】

⇒ マネックス証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

おはようございます!

キムさん、お元気ですか?

久しぶりにコメントします。

今年も相変わらずくじ運が悪く、ひとつも当選していません。

14の証券会社の口座を開設していますが、まだ、開設していない証券会社がありました。カブドットコム証券の口座を開設していたため、三菱UFJモルガンスタンレー証券の口座を開設していませんでした。今回絶対欲しいメルカリの二番目幹事に入っており、比率も多そうですので、本日、口座開設の申し込みをしました。むくわれるかな?

>やまちゃん

こんにちは、お久しぶりです。

三菱UFJモルガン・スタンレー証券の位置づけとしては共同主幹事となりますが、メインは大和証券です。とはいえ大型株の場合はできるだけ個人に最低単元の配分を期待できるのが「三菱UFJモルガン・スタンレー証券」なんです。そして、委託を引き受けているカブドットコム証券にも多くの株が回ると予想できます。

カブドットコム証券でも大型株IPOは当選確率が高くなる傾向があるため申し込んでおくとよいと思います。口座開設は今からでも間に合うため行動派のやまちゃんさんに配分があるでしょう!!

メルカリ当選を一緒に喜べるように最善を尽くして獲得しましょう。報われますよ~

こんにちは

私も全力で申し込んでみます。

当選しなきゃ~話にならないし・・・♪

>terumame3

お久しぶりです!

支店の情報では配分はできるかもしれないが期待しないでって言われています。terumame3さんは余裕でしょう♪

コメントありがとうございます!

先日、雑誌の特集でメルカリ獲得を意欲などを聞かれているので当選狙いですよ~