汐留ファンディングが不動産投資型クラウドファンディングのサービスを開始したため評判と口コミを調べました。投資を行う際のメリットとデメリットについてもまとめています。

注目ポイントは他社と比較して高利回り設定のファンドが多いことです。既に人気があるようです!

※汐留ファンディング公式サイト引用

投資スキームは複数の投資家から資金を募り、その資金を元に不動産を取得、または運用します。

現物不動産を取得し賃借や売却等で得られた利益の一部を投資家に分配(配当)する仕組みになります。元本毀損の可能性がある投資になりますが、劣後出資を行っているため投資リスクが低いと言えそうです。

同社は1口1万円から投資を行うことができます。

案件はキャピタル型とインカム型が用意されています。ファンドによっては「インカム・キャピタル併用型」ファンドも確認できています。

利回りが他社比較でも高く設定されているため個人投資家に特に人気だと思います。募集は抽選式と先着式の2パターンがあります!

汐留ファンディングに投資したら儲かるの?競合よりも利回りが高い

汐留ファンディングに投資できれば儲かると言えそうです。ただ1つ問題があるかもしれません。それはファンド組成金額がまだ低いため投資できる確率が低いことです。抽選式の場合は運頼みになります。

※汐留ファンディング公式サイト引用

入金タイミングはファンドに当選した後になるため手間がかかりません。先着式の場合でも後入金で構いません。

この辺りはファンド毎に確認を行ってから投資するようにしておきましょう。

不動産投資型クラウドファンディングの利回りは4%~5%程度になることが多いと思います。しかし、同社の場合は利回り10%程度が期待できそうです。

ファンド組成金額がもう少し大きくなれば投資先として面白そうです。

投資する際は後入金で構わないため会員登録(口座開設)だけでも行っておくと良いかもしれません。クラファンで利益を得るには投資家の努力も必要だと思います。

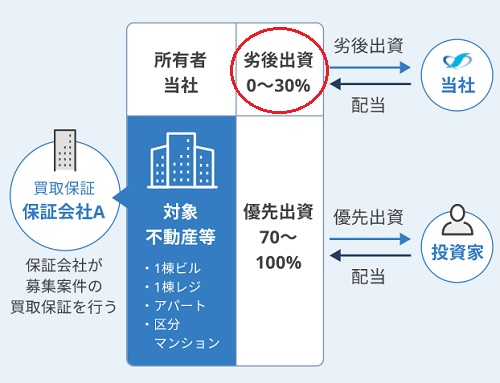

優先劣後システムと提携保証会社の買取保障により高い保全が期待できる

汐留ファンディングでは優先劣後システムが取り入れられています。この他、ファンドによっては提携保証会社による物件の買取保障が期待できるそうです。その場合は投資リスクがより軽減される可能性があります。

※汐留ファンディング公式サイト引用

劣後出資は0%~30%を予定しているようです。

既に組成されたファンド確認では17%~20%となっていました。ファンド組成規模がまだ小さいためもう少し劣後出資が低くても構わない気がします。

会員登録者が多くなるとファンド規模の拡大が期待できると思います。どの企業もこの辺りは同じだと思います。

たまにファンド規模を拡大しすぎて苦戦するクラファン企業もありますからね。

運営企業の汐留プロパティ株式会社について調べました

運営企業は汐留プロパティ株式会社になります。ホテルコンサルティング事業や不動産ソリューション事業を中心に事業を行い、グループ企業の強みを活かした経営を行っているようです。

| 項 目 | その内容 |

| 商号 | 汐留プロパティ株式会社 |

| 所在地 | 〒105-0021 東京都港区東新橋一丁目1番21号今朝ビル6階 |

| 設立日 | 2017年4月24日 |

| 資本金 | 1億円 |

| 代表者 | 代表取締役社長 大原龍 |

| 事業内容 |

|

| 免許登録 |

|

同社はリースバック事業や不動産相続事業なども行い、不動産特定共同事業法を活用した不動産投資型クラウドファンディングの提供を新たに開始しています。

もちろん電子取引業務の認可を得ているため、投資はインターネットで全て完結します。

また、出資金の元本保証は禁止されているため優先劣後システム等を用いたリスク低減を行っています。今では当たり前のスキームとなっています。

運用不動産の評価額が償還時に下落している場合に、同社が損失分を劣後出資範囲内でカバーする仕組みになります。

事業者の業務運営に支障が生じた場合や倒産した場合に出資金が返還されないリスクがあることは覚えておきましょう。大手企業でも同じ内容になります。

汐留ファンディングの会員登録方法を調べてみました。配当はファンドにより異なる

会員登録方法(口座開設)について調べてみました。

※汐留ファンディング公式サイト引用

- 会員登録

- 出資者登録

- プロジェクトの選択

- プロジェクトへ応募する

- 抽選

- 出資確定

- 入金(振込)

- 運用開始

- 配当(分配)

会員登録を行うにはメールアドレスが必要になります。

会員登録時にメールアドレスの入力とパスワード設定が必要です。パスワードは忘れないようにしましょう。

本人確認書類などは同社サイトに画像をアップロードする方法になります。会員登録ができるとハガキが届きます!

また、法人の会員登録も可能となっています。その場合は発行日3ヶ月以内の「履歴事項全部証明書」の画像をアップロードする必要があります。

投資を途中で辞めることも出来るそうです。その場合は中途解約申込書兼出資金払戻申請書への入力が必要になります。

kimu

kimu 会員登録(口座開設)ができた後にファンド申込を行い出資確定後に入金する流れになります!!

汐留ファンディングのメリットとデメリットを考察!出資口数上限がある

汐留ファンディングのメリットとデメリットについて調べてみました。類似企業比較で問題だと感じる内容はありませんがファンド組成金額の拡大が急がれると思います。もしくはファンド数を増やすことが考えられます。

- 1口1万円からの小額投資が可能

- 想定利回りの高いファンド組成が多い

- 不動産のプロが厳選したファンドに投資できる

- 優先劣後システムにより出資金の安全性を高めている

- 元本と分配金の振込手数料が無料

- 法人の口座開設が可能

- 口座開設や口座維持管理の費用が無料

- 元本や利回りが保証された投資ではない

- 早期償還の可能性がある

- 運営企業の倒産がないとは言いきれない

- デポジット口座がなくファンド毎に振込代金が発生する

- 投資したい投資家が多く投資できない可能性がある

口コミなどを確認してみると落選している投資家も多くいます。

不動産投資型のクラファンは不動産という現物を取得するため、株式などの投資と比較した場合にリスクが低くなると言われています。

一般的に「ミドルリスク・ミドルリターン」と言われています。

劣後出資割合が高い場合やマスターリース契約、または保証などが付けば「ローリスク・ミドルリターン」となるケースもあると思います。

kimu

kimu その場合は経費が別に発生するため利回りが低くなる傾向にあります。

また、汐留ファンディングの入金口座はGMOあおぞらネット銀行になります。GMOあおぞらネット銀行を利用している方は同一銀行間の振込代金が無料になるメリットがあります。

他行からの振込の場合は振込代金が発生します。

元本償還や配当金の振込は同社負担となっています。入出金に関しては片道手数料なので良心的だと思います!

クラウドファンディング(ソーシャルレンディング)事業者でGMOあおぞらネット銀行を受け入れ先にしている企業がどんどん増えているように思います。

汐留ファンディングを利用している投資家の口コミを調べてみた結果

投資家の口コミを調べてみると既に投資を行っている方がたくさんいました。高利回りファンドを提供する企業はどこも人気ですからね。ただ申込み前にファンド内容だけはしっかり確認しておきましょう!

汐留ファンディング1号当選。

— 疾風の (@ouranos510) March 24, 2023

まさかあの倍率で当選できるとは…ありがたき幸せ。 pic.twitter.com/iewOHjR8pa

償還金、分配金受け取る予定です #汐留ファンディング pic.twitter.com/MgCsvuI5mh

— Chan Cami (@ChanCami1) March 13, 2024

汐留ファンディング15号先着クリック合戦に勝てました

— Investor's EYE (@investorseye_jp) February 18, 2025

200万出資枠確保、振り込みも完了

この条件で想定利回り10%、1.5年運用は私には美味しい条件です

物件はバリューアップ余地が大きく、仕入れ条件も良いとの見立てです pic.twitter.com/HXR3hZOv0V

汐留ファンディング14号、当選🎉✨

— まよ🐾 (@m7i77i) January 31, 2025

やったーーー!! https://t.co/BKGvdukR6u pic.twitter.com/h2aYt8sGYX

ファンド償還実績が増えるとさらに口コミが増えてくると思います。

ファンド組成数が少ないため高利回り案件の維持がどこまでできるのか確認しておきたいと思います。

流石に10%利回りの継続は難しいと考えています。

同社は仕入れに強みがあり、他社と比べ優良な物件を揃えることが可能だと公式サイトに書かれています。もちろん販売ルートも充実しています。

汐留ファンディングの評判と口コミまとめ!物件選定の差別化で仕入れに魅力

汐留ファンディングの評判や口コミは良さそうです。自社ネットワークを活用した物件選定、汐留グループ内の各種士業連携などで不動産仕入の差別化を図っているそうです。グループ企業は大きいですからね。

※汐留ファンディング公式サイト引用

不動産に特化した企業がクラウドファンディングを行うため不安はありません。

また、不動産投資投資型クラウドファンディングからの収益よりもホテルコンサルティング事業や不動産ソリューション事業などからの収益が大きいはずです。

kimu

kimu 同社としては新しい事業を始めただけなのかもしれません。不動産に特化した企業のクラファン進出はよくあることです!

ファンド化できる不動産も多数抱えているはずなので、グループ企業の力を活かしたファンド組成に期待できそうです。

リスク面では提携保証会社による物件の買取保障などは面白いと思います。マスターリース契約なども今後期待できるかもしれません。

その前に「投資できれば成功」のイメージで投資を行っている方が多そうです。会員登録者が多くなりファンド組成金額の大型化に期待したいと思います!

新ファンド組成時にキャンペーンが行われていることもあるため、気になっている方は公式サイトで確認しておきましょう。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。