ファイントゥデイホールディングス(289A)がプライム市場に新規上場承認されたのでご紹介したいと思います。資生堂がファンドに株式を売却しIPOを実施してきた流れになります。

主幹事は大和証券とSMBC日興証券、みずほ証券、UBS証券の4社体制になります。

売出株数35,717,500株、オーバーアロットメント35,717,500株です。上場規模は想定発行価格2,150円から計算すると約883.1億円になります。

※ファイントゥデイホールディングス公式サイト引用

上場により「儲かる?」と思いましたが規模が大きく残念です。ただIPOには参加しようと考えています。

知名度があるためリガク・ホールディングスのような結果にはならないのでは?と考えています。上場タイミングが問題だと思います。その他にも大型のIPOがありますからね。

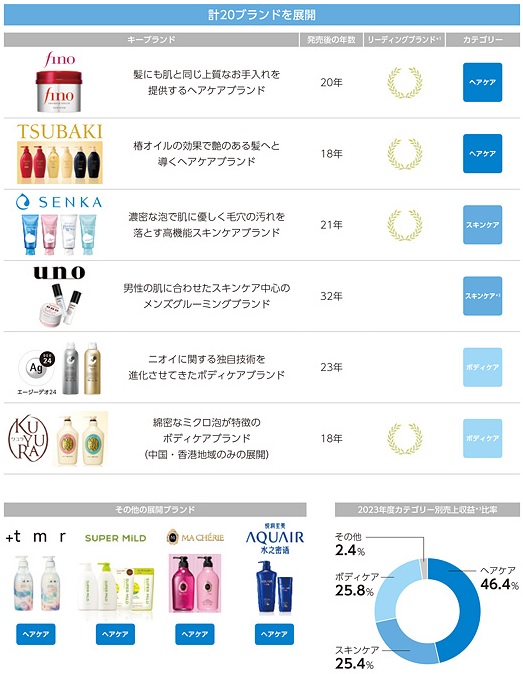

ヘアケア・スキンケアブランドの「ツバキ」や「ウーノ」などを取扱っているため投資家にも社名を覚えてもらえそうです。

銘柄略称はファイントゥデイHDとそのままでした。資生堂が同社株式を全て売却しているのは残念です。

ファイントゥデイホールディングス(289A)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 上場中止 |

| 市場 | プライム市場 |

| 業種 | 化学 |

| 事業内容 | パーソナルケア(ヘアケア、フェイスケア、ボディケア等)製品の生産、販売、マーケティング |

| ブックビルディング | 12月02日~12月06日 |

| 想定価格 | 2,150円 |

| 仮条件 | 12月02日 |

| 売出価格 | 12月09日 |

| 初値結果 | 未 |

| 企業情報 | https://www.finetoday.com/jp/ |

| 監査人 | EY新日本有限責任監査法人 |

| 項目 | 株数データ |

| 公募株数 | 0株 |

| 売出株数 | 35,717,500株 国内売出株式数15,180,000株 海外売出株式数20,537,500株 |

| 公開株数(合計) | 35,717,500株 |

| オーバーアロットメント | 5,357,600株 |

| 上場時発行済み株数 | 102,050,000株 |

| 想定ベースの時価総額 | 約2,194.1億円 |

| 幹事団 | 大和証券(共同主幹事) SMBC日興証券(共同主幹事) みずほ証券(共同主幹事) UBS証券(共同主幹事) SBI証券 楽天証券 |

| 委託見込 | 大和コネクト証券 SBIネオトレード証券 DMM.com証券 |

ファイントゥデイホールディングス(289A)の事業内容と上場に伴う評判を考察してみました

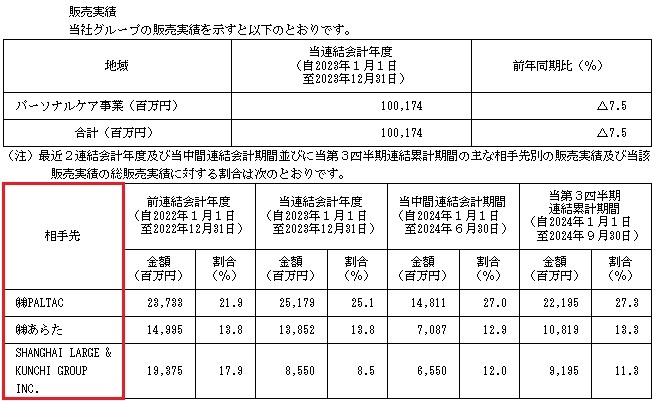

想定発行価格2,150円を基に吸収金額を算出すると約767.9億円となり、オーバーアロットメントを含めると約883.1億円規模の上場となります。日本販売はOAを含め441.6億円規模、海外販売は441.6億円規模になります。丁度半分ずつとなっています!※想定発行価格ベース

同社グループは、純粋持株会社であるファイントゥデイホールディングス、主要子会社の株式会社ファイントゥデイ及びSHANGHAI FTS COSMETICS CO., LTD.ほか子会社を含め、国内3法人、海外11法人で構成されています。

日本地域、中国・香港地域、APAC(アジア太平洋)地域の計11ヶ国/地域において事業展開しています。

自前の生産拠点として国内では埼玉県久喜市(株式会社ファイントゥデイインダストリーズ)、海外ではベトナム(SHISEIDO VIETNAM INC.)に工場を保有しています。

※有価証券届出書引用

自前の研究開発施設も保有しており、研究開発から生産、マーケティング、販売に至るまで一気通貫のビジネスシステムを確立しています。

変化の激しいアジアのパーソナルケア市場において、機動的な製品の開発・供給を加速させています。

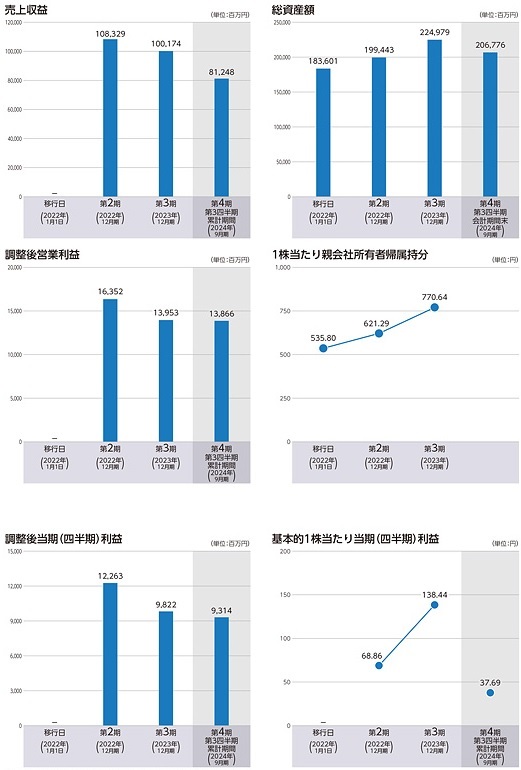

2023年12月期の同社グループの売上収益の構成比率は、日本地域が42.6%、中国・香港地域が40.1%、APAC地域が17.3%となっています。

※有価証券届出書引用

しばらく前まで我が家もTSUBAKI(ツバキ)を利用していました。馴染みのある商品です。

上場後は株主優待の期待があるため面白みもありそうです!

※有価証券届出書引用

ファイントゥデイホールディングス(289A)の株主状況とロックアップについて調べました

会社設立は2021年1月19日、東京都港区港南二丁目16番3号品川グランドセントラルタワー18階に本社を構えます。代表取締役CEOは小森哲郎氏(1958年12月01日生まれ65歳)です。※2024年11月13日調べ従業員数7人で臨時雇用者0人、平均年齢48.6歳、平均勤続年数1.1年、平均年間給与7,901,000円です。連結従業員数は2,336人で臨時雇用者は167人です。

連結のセグメントはパーソナルケア事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| Oriental Beauty Holding (HK) Limited | 102,050,000株 | 99.67% | ○ |

上位株主には180日間(2025年6月14日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けはファイントゥデイグループ従業員持株会に対し、国内売出株式のうち取得金額5,900万円に相当する株式数を上限として実施予定。

ファイントゥデイホールディングス(289A)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。

- 第一弾2,200円~2,500円

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(共同主幹事) | -株 | -% |

| SMBC日興証券(共同主幹事) | -株 | -% |

| みずほ証券(共同主幹事) | -株 | -% |

| UBS証券(共同主幹事) | -株 | -% |

| SBI証券 | -株 | -% |

| 楽天証券 | -株 | -% |

承認情報だと国内販売が15,180,000株なのでOAを合わせ441.6億円規模になります。上場すると噂されていたためようやく上場と言った感じです。

ただ大株主がファンドなので微妙です。プライム市場への直接上場と考えると魅力がありますけどね。

kimu

kimu 詳しく精査してブックビルディングスタンスを決定したいと思います。現時点では前向きに考えています!

当選狙いでキャンセルを視野に入れると大和証券から委託販売が行われる大和コネクト証券がよさそうです。もちろん大和証券も申込み予定です。

公開株数が多いため純粋に当選ねらいも良いと思います。IPO抽選は口座数が多いほど有利ですからね。

口座開設だけで2,500円貰えるのも利用しやすいと思います。どのみち必要なのでお勧めします!

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

また、新しいクラファン事業者が登場したためご紹介させてください。高配当はもちろんですが配当を上振れして出す企業が登場しました。

名前はFUNDI(ファンディ)と言います。事前セミナーを2回も受けて記事作成を行いました。さらに自分も口座開設して情報共有しています。

良かったら下記記事を参考にしていただけると嬉しいです。魅力ある内容となっています!

FUNDI(ファンディ)が不動産投資型クラウドファンディングを開始したため評判と口コミをまとめました。この企業は高利回り過ぎてヤバイと思いました。 クラファン業界に新芽誕生と言えるかもしれません。実は事前にセミナーを受講 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| – | PER-倍 | PBR-倍 |

| – | PER-倍 | PBR-倍 |

| – | PER-倍 | PBR-倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2023年5月16日~2028年5月15日 | 1,030,200株 | 157円 |

ストックオプション(新株予約権)は1,030,200株が上場時に行使期限を迎えます。

発行済株式総数102,050,000株に対する新株予約権の割合は1.01%に相当します。新株予約権による潜在株式数は1,030,200株です。

ファイントゥデイホールディングスIPOの評価と申し込みスタンス!まとめ

ファイントゥデイホールディングスのIPOは参加する予定です。幹事構成がしっかりしている事も安心材料です。今期四半期利益予想が100億円超えだとイケイケ感が出ますけどどうでしょうか。

※ファイントゥデイホールディングス公式サイト引用

特に新味がある事業ではありませんが東証プライムへの直接上場は気になります。

将来的に売上収益構成を日本地域3割、中国・香港地域3割、APAC地域3割、新地域1割となるように目指しているそうです。日本は人口が減りますからね。

インバウンド需要も国内ではあるようです。

中国・香港地域では、二大スターブランドと位置付けているfinoとKUYURAが堅調に成長しているそうです。中国需要が増えることが一番でしょうか。ただ上場先が日本なんですよね。

為替変動リスクがあり状況によっては利益を削られる可能性があります。また、のれん減損リスクもあるそうです。

kimu

kimu とにかく知名度は問題ないので大手情報を待ちたいと思います。初値売却で大きな利益が出るとは思いませんが複数当選で10万円くらい利益が出れば美味しいIPOになりそうです!!

AGクラウドファンディングと新しくタイアップが始まりました。口座開設だけで2,000円分の特典をプレゼントしています。

投資する必要はありません。1円から投資できるため配当金の再投資も簡単です。公式サイト、又は下記記事で内容を確認することができます。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。