エコモット(3987)IPOが新規上場承認されました。上場市場は久しぶりのアンビシャスで株数が少ないIT系の企業になります!岡三オンライン証券の取扱いないですかね。地方証券でも事業がIPOに人気なので公募割れを心配する必要はなさそうです。想定発行価格は25万円なので大きな利益が見込めそうです!

業種:情報・通信業

市場:アンビシャス(札幌証券取引所)

公開予定:06/21

BB期間:06/02~06/08

【事業内容】

当社は、IoTを通じてより安心な社会の実現に貢献するため、「あなたの『見える』を、みんなの安心に。」というコーポレートスローガンを掲げ、「IoTインテグレーション事業」を展開しております。IoTとは、Internet of Thingsの略で、「モノのインターネット化」と訳されます。コンピュータなどの情報・通信機器だけでなく、世の中に存在する様々なモノに通信機能を持たせ、インターネットへの接続や相互に通信することにより、自動認識や自動制御、遠隔計測などを行います。当社は、IoTソリューションの企画及びこれに付随する端末製造、通信インフラ、アプリケーション開発並びにクラウドサービスの運用・保守に関する業務をワンストップで提供する事業を展開しております。

まとめると⇒ IoTインテグレーション事業(IoTソリューションの企画及びこれに付随する端末製造、通信インフラ、アプリケーション開発並びにクラウドサービスの運用・保守に関する業務)

【資金使途】

手取概算額21,600千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限55,200千円については、平成30年3月期における事業拡大のための採用費及び人件費として60,000千円、財務体質の強化を目的とした長期借入金の返済原資として16,800千円に充当する予定であります。なお、上記資金については、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

100株単位

公募株数 12,000株

売出株数 150,000株

合計株数 162,000株(1620枚) ←かなり少ないので地方上場でも初値利益か!

想定価格 2,500円 ⇒ 25万円必要

仮条件 2,470円~2,730円に上ぶれ決定!

公開価格 06/09に決定予定です

【幹事団】

岡三証券

SMBC日興証券

SBI証券

上光証券

松井証券

SMBCフレンド証券

エイチ・エス証券

■ エコモットIPO評判と分析

オーバーアロットメントによる売出し24,000株

想定発行価格2,500円を基に吸収金額を算出すると約4億円となり、オーバーアロット

メントを含めると約4.6億円となります。

↑クリックで拡大します

IoTインテグレーション事業を行っている企業になり、流行ですね~

IoTプラットフォームをベースとしたSIによるソリューションとパッケージサービスを中心

としたソリューションを行っているようです。

一見何の事業なのか解らないことがIPOでは人気になったりするので、アンビシャスでも

ある程度の買い需要はあるでしょう!

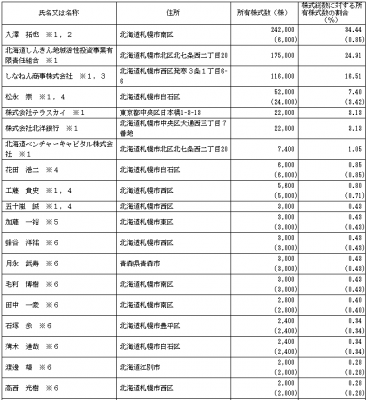

また、クラウドシステムの導入支援・開発事業を展開を行うテラスカイ(3915)が株主名簿にあります。

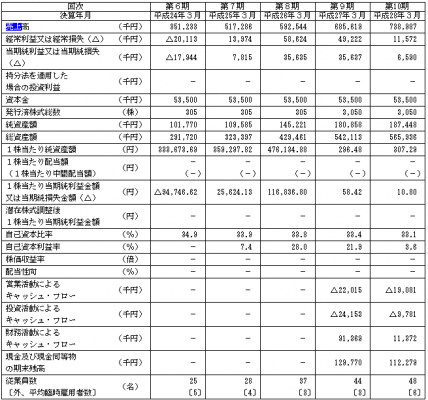

売上げ拡大傾向ですが、2016年03月の利益はちょっと違和感があります。

営業利益は解りませんが、経常利益の落ち込みか?2017年3月期は?

考察記事で調べたいと思います。

会社設立は2007年02月、北海道札幌市中央区北一条東に本社を構えます。

社長は入澤拓也氏(37歳)、株式保有率は34.44%になります。

従業員数は58名で平均年齢は37.1歳、平均勤続年数3.3年、平均年間給与416万円です。

臨時雇用が年間7人のようです。

↑クリックで拡大します

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である入澤 拓也、当社株主である松永 崇、工藤 貴史、五十嵐 誠及びしなねん商事株式会社、ならびに当社役員かつ新株予約権者である花田 浩二及び加藤 一裕は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成29年12月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

売出人である北海道しんきん地域活性投資事業有限責任組合、当社株主である北海道ベンチャーキャピタル株式会社及び株式会社北洋銀行は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成29年9月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う札幌証券取引所における売却等は除く。)を行わない旨合意しております。

ロックアップはベンチャーキャピタルに対して90日間(平成29年9月18日)の1.5倍解除となり、

その他のロックアップは180日間(平成29年12月17日)で解除倍率の記載はありません!

初値1.5倍なら良いほうでしょか。

最近は地方上場でもIT系だと盛り上がる傾向にあるので今回もそこそこ期待をして良い

かもしれません。

岡三オンライン証券のIPO取扱いは基本的にありませんが、ひょっとして?

と考えてしまいます。

2017年はディーエムソリューションズ(6549)IPOの取扱いが決定しているのでついでに

口座開設をしておくと今後に有利かもしれません

岡三オンライン証券は前受金不要でIPO抽選に参加できますからね~

タイアップ特典が付いている今がチャンスですが多くの方は既に口座開設を行っていますよね(汗)

岡三オンライン証券はIPO抽選に資金が要らない! 【タイアップで3,000円貰える】

岡三オンライン

※岡三オンライン証券タイアップ詳細とIPO抽選詳細

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![【最終】PRISM BioLab[プリズムバイオラボ]IPOの上場直前の初値予想](https://ipokimu.jp/wp-content/uploads/2024/05/d989ac39ab76fb39705c1a287c6f7c82.jpg)