日宣(6543)IPOが新規上場承認されました。大和証券主幹事になり、ジャスダックスタンダード案件になります。創業64年余りになるので東証2部かと思いましたが違いました。株数は少ないため公開価格を割るようなIPOではなさそうです。地味企業ですが初値は良さそうな気がしています。

業種:サービス業

市場:ジャスダックスタンダード(JQS)

公開予定:02/16

BB期間:02/01~02/07

【事業内容】

当社グループ(当社及び当社の関係会社)は、広告宣伝事業を営む当社(株式会社日宣)と印刷事業及び広告宣伝事業を営む連結子会社1社(株式会社日宣印刷)により構成されています。

まとめると⇒ 広告・セールスプロモーションを中心としたコミュニケーションサービス全般の提供

【資金使途】

手取概算額302,000千円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限57,071千円については、広告宣伝事業における既存サービスの業務改善や新規サービス立ち上げのための設備投資資金及び長期借入金の返済に充当する予定であります。具体的な使途や金額は以下を予定しております。

① 受発注業務ペーパーレス化のための受発注システムに4,000千円

② 編集工程効率化のための業務支援システムに36,000千円

③ VOD(注2)業界向けの自社メディアの開発に10,000千円

④ 新本社ビル竣工による長期借入金の返済に240,000千円

100株単位

公募株数 200,000株

売出株数 50,000株

合計株数 250,000株(2500枚) ←株数が少ないです

想定価格 1,540円 ⇒ 15.4万円必要

仮条件 1,540円~1,600円に決定しました!

公開価格 02/08に決定予定です

【幹事団】

大和証券

SMBC日興証券 ←IPOを毎年頂いています!

いちよし証券

岩井コスモ証券

SBI証券

マネックス証券 ←完全平等抽選で人気(未成年口座いけます)

■ 日宣IPOの評判と分析

オーバーアロットメントによる売出し37,500株

想定発行価格1,540円を基に吸収金額を算出すると約3.85億円となり、オーバー

アロットメントを含めて算出すると約4.43億円となります。

日宣ホームページ⇒ その手があったか、といわせるアイデアを

社名が漢字なので古臭いと思ったらホームページが斬新かも?

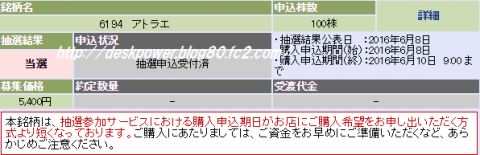

↑クリックで拡大します ⇒ 岩井コスモ証券のIPO概要(後期型IPO)

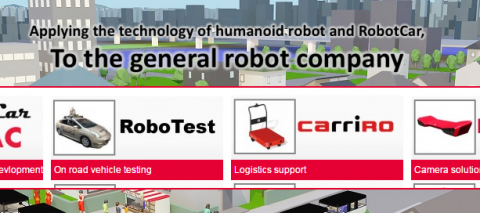

売上や利益はともに順調となります。

全国ケーブルテレビ局・大手通信キャリア・番組供給会社といった業界各社に、新規加入

者獲得・視聴促進等のセールスプロモーションを提供しています。

※全国約100局のケーブルテレビ各局に対しては加入者向けテレビ番組情報誌

「チャンネルガイド」(月刊誌)を企画・制作し約150万部/月発行

その他、住まい・暮らし業界に関して40年以上にわたり大手住宅メーカーのセールス

プロモーションを提供し、広告プロモーションの企画、カタログ、DM、チラシや住宅

展示場ツールの制作、イベントの企画運営、WEB・映像制作、空間デザイン等を行って

います。全国のホームセンター顧客向け無料情報誌「Pacoma」(月刊誌)を企画・発行

も行う。

さらに旬な話題では、VR(バーチャルリアリティー)の活用にも取り組んでいるそうです。

会社設立は1953年03月、東京都千代田区神田司町に本社を構えます。

社長は大津裕司氏(46歳)、株式保有率は23.99%です。

従業員数は103人となり平均年齢39歳、平均勤続年数5.4年、平均年間給与は

約587万円となります(連結従業員117人、臨時雇用27人)

↑クリックで拡大します ⇒ マネックス証券のIPO抽選は完全平等抽選

【ロックアップの状況】

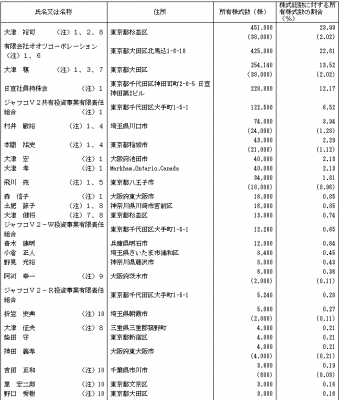

本募集並びに引受人の買取引受による売出しに関連して、売出人である大津裕司及び大津穰並びに当社の株主である有限会社オオツコーポレーション、日宣社員持株会、ジャフコV2共有投資事業有限責任組合、村井敏裕、大津宏、大津孝、本間祐史、飛川亮、森信子、土肥節子、大津健将、ジャフコV2-W投資事業有限責任組合、青木康明、小倉正人、野見光裕、ジャフコV2-R投資事業有限責任組合、阿河幸一、大津征夫、柴田守、折笠史典、吉田正和、惠宏二郎、野口秀樹、青木珠美、原田邦昭、西島竜、今江吉宏、濱田陽介、岩波裕介、稲田哲也、及び大野亨は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(平成29年5月16日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

また、当社の第2回新株予約権の保有者である村井敏裕、本間祐史、阿河幸一、当社及び当社子会社の従業員32名、並びに第3回新株予約権の保有者である大津裕司及び大津穰は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしに、当社新株予約権及び新株予約権の行使により取得した当社株式の売却等(ただし、新株予約権行使により取得した当社普通株式の売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

ロックアップ期間は90日間となり、ロックアップ解除倍率は1.5倍となります。

ジャフコ系ベンチャーキャピタルのロックアップは完璧なので好印象です。

公開株数も少ないですし、東京の企業である事、業績も好調のため人気があるIPO

となりそうです!

ジャスダック上場となり安江工務店(1439)IPOに続きます。

もう少し公開株数が多いと当選期待は高まるのですが、今回も激戦となりそうです。

2017年もIPO再開となり、好調に銘柄発表が行われています

例年だと3月IPOが多いのですが、2月も集中するのかもしれないですね。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。