ウイルプラスホールディングス(3538)IPOが新規上場承認されました。

輸入車を販売している企業になります。

業種:小売業

市場:ジャスダックスタンダード(JQS)

公開予定:03/24

BB期間:03/07~03/11

【事業内容】

当社グループは、新車、中古車、車輌整備並びに損害保険の代理店を行う事業会社として、FCAジャパン株式会社の正規ディーラーとして販売を行うチェッカーモータース株式会社、ビー・エム・ダブリュー株式会社の正規ディーラーとして販売を行うウイルプラスモトーレン株式会社、ボルボ・カー・ジャパン株式会社の正規ディーラーとして販売を行う帝欧オート株式会社の連結子会社3社と持株会社である当社により構成されております。当社がグループの経営管理及びそれに附随する業務を行い、各事業会社の経営状況を把握し、グループのリスク管理、コンプライアンスの強化に努めるとともに、グループとしての事業戦略の策定を行います。当社グループは、輸入車販売関連事業の単一セグメントであり、商品品目は、新車、中古車、業販、車輛整備、その他の5品目であります。

まとめると⇒ 輸入車販売関連事業

【資金使途】

手取概算額 686,812千円については、「1 新規発行株式」の(注)6.に記載の第三者割当による自己株式の処分の手取概算額上限135,946千円と合わせた、手取概算額合計上限822,759千円を、店舗改装費用及び業務効率化を図るためのシステム関連の設備投資に445,506千円、残額を借入金の返済に充当する予定であります。設備投資については、平成28年6月期においては、九州地区で1店舗の新規出店費用と2店舗の移転に伴う改装費用、2店舗のCI(注)変更に伴う改装費用、東京地区で1店舗のCI変更に伴う改装費用として、281,736千円を、また、販売管理システムの改修及び給与管理システムの導入に12,980千円を充当する予定であります。

また、平成29年6月期には、九州地区の4店舗のCI変更に伴う店舗改装を予定しており、150,790千円をこれに充当する予定であります。残額については、平成28年6月期に短期借入金の返済資金に充当する予定であります。なお、具体的な充当時期までは安全性の高い金融商品等で運用する方針であります。

100株単位

公募株数 400,100株

売出株数 124,000株

合計株数 524,100株(5241枚) ←期待は出来るかも

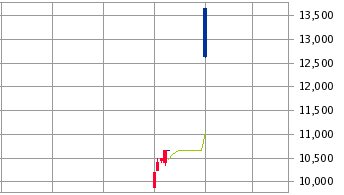

想定価格 1880円 ⇒ 18.8万円必要

仮条件 1730円~1880円に決定しました!

【幹事団】

みずほ証券

SBI証券 ←IPO取扱い数が多く人気の企業

三菱UFJモルガン・スタンレー証券 auカブコム証券取扱決まる!

いちよし証券

岡三証券

SMBCフレンド証券

マネックス証券 ←完全平等抽選なんです

岩井コスモ証券

むさし証券

■ ウイルプラスホールディングスIPOのポイント

オーバーアロットメントによる売出78,600株

想定発行価格1880円を基に吸収金額を算出すると約9.9億円となり

オーバーアロットメントを含めて算出すると約11.3億円となります。

ウイルプラスホールディングスHP⇒ 我々の存在意義

↑クリックで拡大します コツコツ貯めたいあなたにクラウドバンク記事へ

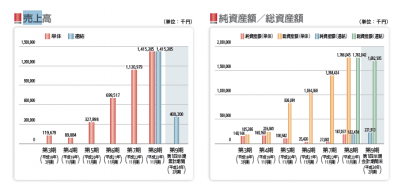

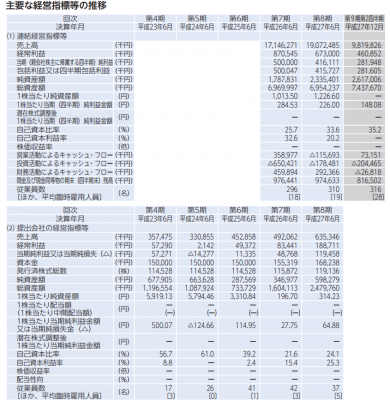

連結の売上は良さそうですが単体では横ばいです。

利益の確保は出来そうですが自動車業界的に輸入車は伸びるのか疑問。

特定のブランドに依存する事が無いように複数のブランドを取り扱っている

とのこです。フォルクスワーゲンの取扱は無いようですね~

会社設立は2007年10月で東京都大田区南千束に事務所を構えます。

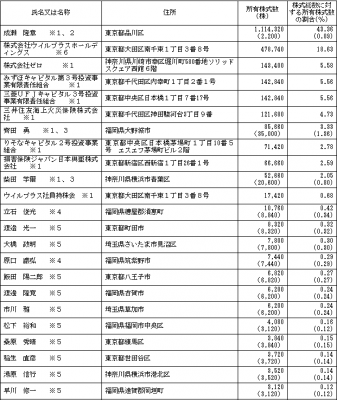

社長は成瀬隆章氏で45歳、株式保有率は43.36%です。

従業員数は23名で平均年齢40.6歳、平均勤続年数3.1年、平均年間給与

約407万円となります。

↑クリックで拡大します

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である成瀬 隆章及び当社株主である株式会社ゼロ、三井住友海上火災保険株式会社、損害保険ジャパン日本興亜株式会社、齊田 勇、柴田 学爾、立石 俊光、松下 裕和は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後より起算して90日を経過する日(平成28年6月21日)までの期間(以下、「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

ロックアップは90日間でロックアップ解除倍率は1.5倍になります。

あまり人気にはならない気がしますが、公募割れもしなさそう?

ベンチャーキャピタルにはロックアップが掛かっていない事が懸念されます。

配当や株主優待はありません。

同日上場ではベネフィットジャパン(3934)IPOの方が人気だと思われます。

結局IPOの申込はするんですけどね

フィット(1436)IPO主幹事のSBI証券!! 【ネット証券の中でIPO引受け最多数】

SBI証券は主幹事多い

① SBI証券のIPO詳細記事はこちらへ

② SBI証券のIPOポイントを貯めておけばいずれIPOに当選します

-------------------------------------------------------—-

【IPOは口座が命です】

① 口座毎に完全抽選される証券会社はこちらの記事へ【マネックス証券】

② 入金不要でIPOに参加できる貴重な企業 【岡三オンライン証券】

③ 主幹事や幹事も引受ける企業でネット取扱いあり! 【東海東京証券】

■ ウイルプラスホールディングス(3538)初値予想とIPO分析【ジャスダックで主幹事はみずほ】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。