ショーケース・ティービー(3909)IPOが新規上場承認されました。ここもコラボス(3908)IPOと同じように吸収金額が少なめです。株数は比較すると増えますが、プラチナIPOで間違いないですよね。どちらも初値がぶっ飛ぶ予想がすでにできます。主幹事は野村證券で公開株数は30万株、市場からの吸収額は約5.8億円と少ないです。

業種:情報・通信業

市場:東証マザーズ

公開予定:03/19

BB期間:03/02~03/06

【事業内容】

当社は、「豊かなネット社会を創る」という企業理念のもと、インターネットに「おもてなし」の機能を自動的に提供することで、すべての人にとってWebサイトを「見やすく、わかりやすく、入力しやすく」することを目的に事業を展開しております。具体的には、パソコン用に作られたWebサイトであってもスマートフォンからアクセスした利用者に対してはスマートフォンでも見やすい最適なレイアウトへ瞬時に自動変換したり、過去に閲覧・購入をしたWebサイトであればその履歴を瞬時に分析し利用者一人ひとりにとって最適な表示内容に切り替えたり、入力フォーム画面で誤った入力をした場合は何が誤っているのかを瞬時に利用者に教えたり、正しい情報に自動的に変換したりするサービスです。

まとめると⇒ Webサイト最適化技術により成約率を高める「ナビキャストシリーズ」の提供及び、DMPを活用したWebマーケティング支援

【資金使途】

手取概算額225,240千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限69,552千円と合わせて、新サービスを開発・運用するための費用、業容拡大に伴う人件費並びに人材の採用及び教育に係る費用、販売促進及び認知度向上のための広告宣伝費等として計294,792千円を充当する予定であります。

①新サービス(主にDMP連動広告配信サービス)を開発・運用するためのコンサルティング費用及びサーバ費用27,000千円(平成27年12月期8,000千円、平成28年12月期9,000千円、平成29年12月期10,000千円)

②業容拡大に伴い採用予定のシステムエンジニア及びコンサルタント営業職等に係る人件費並びに採用及び教育に係る費用205,000千円(平成27年12月期60,000千円、平成28年12月期75,000千円、平成29年12月期70,000千円)

上記以外の残額は、平成27年12月期以降に既存・新規サービスの販売促進及び認知度向上のための広告宣伝費等の運転資金として充当する予定であります。

100株単位

公募株数 150,000株

売出株数 150,000株

合計株数 300,000株(3000枚)

想定価格 1680円

仮条件 1680円~1800円に決定!

【幹事団】

野村證券

SBI証券

みずほ証券

SMBC日興証券

東海東京証券

エース証券

岩井コスモ証券

マネックス証券

高木証券

■ショーケース・ティービーIPOのポイント

オーバーアロットメントによる売出し45,000株

想定発行価格1680円に基づく吸収金額は約5億円とかなり少ないです。

オーバーアロットメントを含めて算出すると約5.8億円となります。

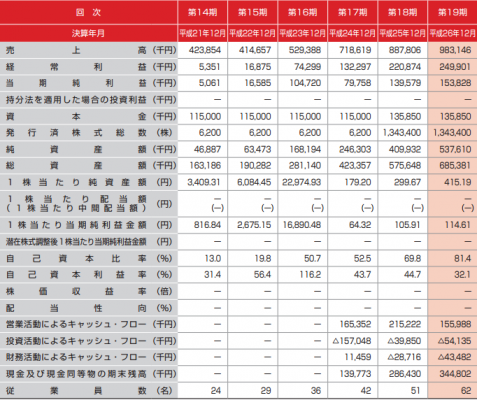

↑クリックで拡大します

売上・利益共に順調そのものです。

事業はコンバージョン(成約)率アップを支援するeマーケティング事業と、ECサイトの運営や

不動産物件サイト向けのコンテンツ管理システムなどのWebソリューション事業です。

(スマホ用のアプリ開発やウェブサイトの連動機能を実現したクラウドサービスなど)

パソコン用に作られたWebサイトであってもスマートフォンからアクセスした利用者に対しては

スマートフォンでも見やすい最適なレイアウトへ瞬時に自動変換したり、過去に閲覧・購入をした

Webサイトであればその履歴を瞬時に分析し利用者一人ひとりにとって最適な表示内容に

切り替えたり、入力フォーム画面で誤った入力をした場合は何が誤っているのかを瞬時に利用者

に教えたり、正しい情報に自動的に変換したりするサービスです。

会社設立は1996年2月で、本社を東京都港区赤坂に構えます。

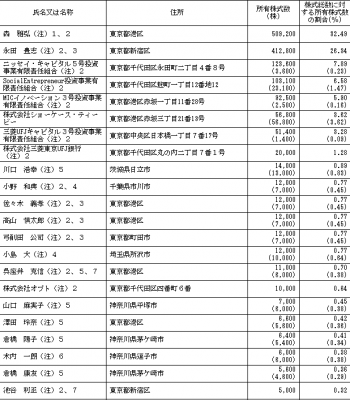

社長は森雅弘氏となり52歳です。株式保有率は低く32.49%となっています。

従業員数は62名を抱え、平均年齢は31.1歳となります。

平均勤続年数は3.2年で平均給与は約427万円となっています。

↑クリックで拡大します

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であるニッセイ・キャピタル5号投資事業有限責任組合、SocialEntrepreneur投資事業有限責任組合、MICイノベーション3号投資事業有限責任組合、三菱UFJキャピタル3号投資事業有限責任組合、株式会社三菱東京UFJ銀行、川口浩幸、呉座井克信及び株式会社オプトは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成27年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所取引における売却等は除く。)を行わない旨合意しております。

当社の取締役であり売出人かつ貸株人である森雅弘、当社の取締役かつ売出人である永田豊志、当社の取締役である佐々木義孝、高山慎太郎及び弓削田公司、当社の監査役である小野和典、小島大及び南方美千雄は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成27年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行なわない旨合意しております。

ロックアップ期間は90日間となり、ロック解除は1.5倍とあります。

ベンチャーキャピタルにはしっかりロックアップがかかっており需給は問題ないでしょう。

と言うよりも当選すべくやる事をやっておきましょう。

IPO的な人気はありますので、当選するように頑張るだけですね。

小粒案件は需給の問題でIPO的にはgoodです!

ショーケース・ティービー副幹事のSBI証券!! 【ネット証券の中でIPO引受け最多数】

SBI証券は主幹事多い

① SBI証券のIPO詳細記事はこちらへ

② SBI証券のIPOポイントを貯めておけばいずれIPOに当選します

■ ショーケース・ティービー(3909)初値予想とIPO分析 【Webサイト最適化やWebマーケティング支援IPO】記事へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。