メタウォーター(9551)初値予想とIPO分析記事になります。

浄水場・下水処理場の各種プラントの設計等を手掛ける企業ですが、減益見込みで

色々と人気が無いようです。

世の中で重要な役割を担ってはいるものの・・・・・

業種:電気・ガス

市場:東証1部or東証2部

公開予定:12/19

BB期間:12/03~12/09

100株単位

公募株数 5,000,000株

売出株数 5,000,000株

合計株数 10,000,000株(100,000枚)

※オーバーアロットメントによる売出1,500,000株

想定価格 2550円 ⇒ 25.5万円必要!

仮条件 2400円~2550円に決定しました

【幹事団】

野村證券

みずほ証券

三菱UFJモルガン・スタンレー証券

※auカブコム証券委託販売

仮条件上限が想定発行価格と同じです。

流石に下限方向に広げてきましたが、分析する前に危ない銘柄のような気がしてなりません。

東証1部直接上場になりそうなので、機関投資家や指数買いなどもあるようですが

IPO的には全然盛り上がりそうにありません(個人的に)

吸収金額は仮条件上限算出で約293億円となります。

↑クリックで拡大します

↑クリックで拡大します

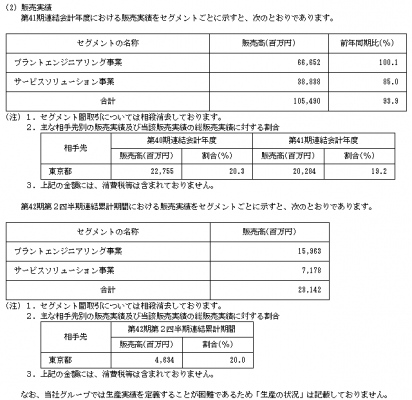

浄水場・下水処理場の各種プラントの設計や施工監理、維持管理などを行っている企業です。

水ビジネスでは有名な企業ですが、なんと減益見込みとなっています。

新規業者の参入による競争の激化や土木工事作業になどの人材不足も指摘されています。

それに伴った人件費高騰なども問題の一つだそうです。

自治体が主要な販売先となっています。

ビジネスは注目されているが、業績などを見ると冷ややかな感じみたいですね。

類似企業比較では割安との事ですが、長期保有は個人的スタンスではないため

面白みは感じられません。。。

主力のプラントエンジニアリング事業が落ち込んでいるようです。

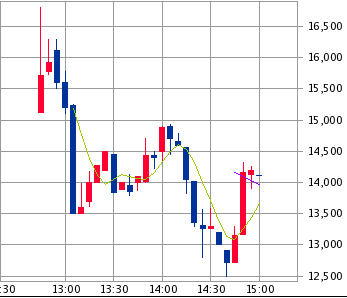

メタウォーター初値予想2500円

【幹事配分】

野村證券 5,500,000株

みずほ証券 4,000,000株

三菱UFJモルガン・スタンレー証券500,000株

※auカブコム証券委託販売

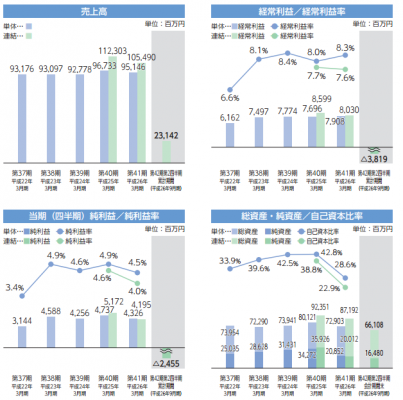

【業績等の概要】

受注高は1,069億52百万円(前年同期比6.9%増)、

売上高は1,054億90百万円(前年同期比6.1%減)

経常利益は80億30百万円(前年同期比6.6%減)

当期純利益は41億95百万円(前年同期比18.9%減)

ロックアップ90日間となり、ロック解除倍率は1.5倍となります。

株主が日本碍子 (5333)、富士電機 (6504)、自社となっており株の流通も限定される

と思われます。

詳細⇒ メタウォーター(9551)IPOが新規上場承認記事へ

配当は無いようです。

PERを出してみますと、仮条件上限で約9.68倍で下限で出すと約9.1倍となります。

前澤工業(6489)や神鋼環境ソリューション(6299)あたりが類似企業でしょうか。

仮条件範囲が妥当株価となりそうですね。

という事で私は完全にパス案件とします。無理やり勧められたら買います。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。