三菱UFJ銀行の投資信託について評判や口コミを調べてみました。ノーロードファンドの取扱いはもちろんPontaポイントがたまるメリットもあります。デメリットについても調べブログで情報共有しています。

月々1,000円から投信を購入できるとあり人気が見込めます。個人的には「eMAXIS Slimシリーズ」を購入していればリターン見込みがあると思います。

投資信託に興味を持っている方は多いと思います。私も投資をはじめたばかりの頃は証券会社に勧められるまま100万円程の投資信託を購入しています。

今から15年以上前の話になります。しかし現在ではインターネット上に情報があふれているため、調べようと思えば情報をすぐに手に入れることができます。

投資信託への投資も以前よりハードルが下がり気軽に投資できると言えそうです。スマホ証券と言われる企業では数百円程度から投資信託を購入できるサービスも始まっています。

三菱UFJ銀行でも1,000円からつみたて投資ができるスキームが用意されています。この辺りについても詳しく調べているのでよかったら参考にしてください。

つみたてNISAやNISAにも対応し、中長期的な投資を考えている方にも人気があるようです!

三菱UFJ銀行で投資信託を購入する方法を調べてみました

三菱UFJ銀行で投資信託を購入するには三菱UFJ銀行の口座(普通預金口座)が必要になります。ただしこれから新規に銀行口座を開設する方は「紙通帳利用手数料」が必要になります。年間550円(税込)が必要になるため注意してください。

※三菱UFJ銀行公式サイト引用

この費用を回避するにはEco通帳(利用手数料無料のインターネット通帳)を利用することをおすすめします。

Eco通帳とは、紙の通帳の代わりにスマートフォンまたはパソコンでいつでも入出金明細を確認できるサービスです。

クレジット会社などでもペーパーレスのためにネット確認が進んでいますよね。

kimu

kimu 現時点では「18歳未満もしくは70歳以上の個人の顧客」「2022年3月31日以前に開設された普通預金口座」の方は紙通帳利用手数料は発生しません。

※対象となる口座の判定は毎年1月末に実施されます(月末が土日祝の場合は銀行最終営業日。年齢は休日にかかわらず1月31日で判定。)

maron(愛犬)

maron(愛犬) 新規に三菱UFJ銀行の口座を開設する方は口座開設時にEco通帳を選択しておくと良さそうだね。

この他、三菱UFJダイレクト(インターネットバンキング)を利用しておくとスムーズに投資ができるためおすすめします。

Eco通帳にきり替えるだけで紙通帳利用手数料が無料になる他に、ATM利用手数料の優遇などもあります。

インターネットバンキングはアプリが用意されているため、申込みついでにダウンロードしておくと管理面でメリットがあると思います。

また、手数料などを気にされない方やスマートフォン操作が苦手な方は窓口でも手続きができます。

インターネットだと窓口では販売されていないインターネット専用ファンドもあるそうです。

- 三菱UFJ銀行の普通預金口座を開設する

- インターネットバンキング(三菱UFJダイレクト)に申込む

- 投資信託を選択し購入する

三菱UFJ銀行の投信がおすすめな理由は?eMAXIS Slimシリーズの評判が良い

三菱UFJ銀行の投資信託をおすすめできる理由を取り上げてみました。同社が厳選した商品から好きなファンドを選択して購入することはもちろんですが、個人的には「eMAXIS Slimシリーズ」のノーロード商品がおすすめです。

※三菱UFJ国際投信株式会社引用

そもそも投資信託はインデックス型やアクティブ型に分類され、ファンド毎に構成される商品が異なります。

同社の投資信託で評判や口コミを調べると「eMAXIS Slimシリーズ」で超有名な投資信託を目にすることがあります。

kimu

kimu eMAXIS Slim全世界株式(オール・カントリー)やeMAXIS Slim米国株式(S&P500)などは定番ですよね。

実は私もeMAXIS Slimシリーズに投資しています。理由として業界最低水準の運用コストがポイントです。しかもノーロード商品もありますからね。

投資信託には信託報酬と言って管理や運用のために経費が発生します。この運用コストに魅力があります。もちろん基準価格や純総資産などにも魅力があります。

例としてeMAXIS Slim全世界株式の基準価額チャートを調べると以下のようになっています。

※三菱UFJ国際投信株式会社引用

投資したい銘柄名が決まっている方にはおすすめしませんが、ランキング上位にある商品はそれなりに人気になる理由があると思います。

また、投資信託は元本が保証された投資ではないため基準価格が変動するリスクがあります。そのため購入時よりも基準価格が上昇する期待があるため面白さもあります。

個人的には小額から投資をはじめ、積立を行うことでリスク軽減を狙うことが好ましいと思います。※必ずリスクが低くなるとは限りません

kimu

kimu 積立投資もバカにできませんからね。ドル・コスト平均法的な考えも参考にできると思います!

三菱UFJ銀行で投資信託を購入する場合の金額を調べると原則として窓口では10万円以上、インターネットバンキングだと原則として1万円以上となっていました。※一括と投信つみたての違いがあるため

そのため同社で資産運用を行うのであればインターネットバンキング(三菱UFJダイレクト)から始めると、より少額で投資を行えます。

「eMAXIS Slimシリーズ」以外にも魅力的な投資信託はあります。ただ個人的には投資信託も株と同じでリスクが高いと感じます。分配金が高い商品もありますが、金融商品に詳しくないと投資はおすすめできません。

投資信託も株と同じで負ける方が多いため、中長期で全世界株式(オール・カントリー)のようなインデックス型に投資を行い、毎月コツコツ積立投資を行う方法がベターだと個人的に思います。

投資信託も元本を割ることがありますからね。

投資信託は売買しようと思っても約定日が商品ごとに異なるため難しさもあります。

三菱UFJ銀行の普通預金口座を持っていれば即日に投信口座開設が可能!月々1,000円から購入できる

三菱UFJ銀行の普通預金口座をすでに開設している方は、申込当日に投資信託口座の開設と取引が可能です。ウェブ上で投資が完結できるため投資を行いたいと思った方は即実行できます。投資したいと気持ちが乗っていても数日間の間が空くとモチベーションも下がりますからね。

※三菱UFJ銀行公式サイト引用

ただし、投資信託口座と同時につみたてNISA口座、又はNISA口座を申し込んだ場合は、NISA口座の税務審査完了まで2週間~3週間程度かかります。

証券会社でNISA口座等を申込んでも時間がかかるため仕方がありまません。

また、投信つみたては月々1,000円から購入可能となっていますが、Eco通知を利用している顧客がインターネットバンキングから申込んだ場合にのみ適用されます。

多くの方が設定されると思いますが、銀行の窓口では月々1,000円から購入することはできません。気を付けてください。

さらに、毎月一定の金額を自動で購入できるサービスとなっており、金額は自由に設定が可能となっています。

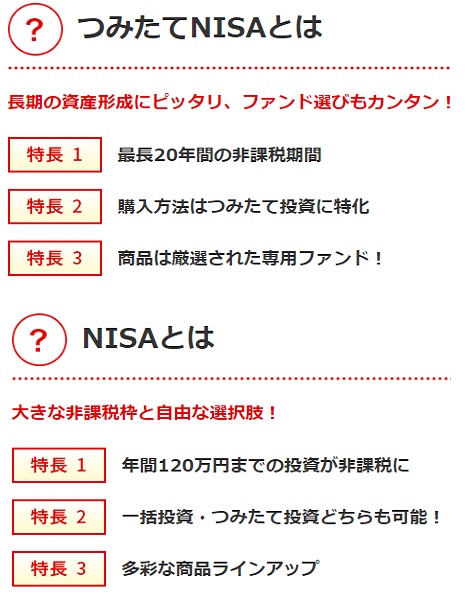

つみたてNISAとNISAを利用すると利益が非課税になる

つみたてNISAやNISAを利用して投資信託を購入すると非課税になります。つまり利益に対して税金がかからないためメリットがあります。しかし他の投資と損益通算できないデメリットも同時に発生します。

※三菱UFJ銀行公式サイト引用

通常は投資信託の決済時に利益が出ている場合は税金が発生します。

売却して得た利益や受け取った配当(分配金)に対して約20.315%の税金がかることになっています。投資を行い必ず利益が出るとは限らないためご注意ください。※復興特別所得税0.315%を含む

一般的には今後も世界経済が中長期的に成長すると言われているため、資産拡大につながると予測されています。しかし、その時々の事情により市場が下落する可能性も少なからずあると思います。

このようなことを理解しうえで投資を行いましょう。

三菱UFJ銀行の公式サイトでは、つみたてNISAとNISAを比較すると以下のようになります。

| 項 目 | つみたてNISA | NISA |

| 年間の投資上限額 | 40万円 | 120万円 |

| 非課税期間 | 最長20年間 | 最長5年間 |

| 購入方法 | つみたて投資 | 一括投資またはつみたて投資 |

| 対象となる当行商品 | つみたてNISA専用ファンド (株式投資信託) | 当行で取り扱う株式投資信託 ※つみたてNISA専用ファンド、一部の外国投資信託等を除く |

NISAを利用する場合は5年後にNISA非課税投資枠を利用して「ロールオーバー」することも可能です。

また、わかりやすいシュミレーションとして、投資を行い100万円利益が出ている場合に決済すると約20万円の税金が発生します。※復興特別所得税がかかるため厳密には税率20.315%になります

その税金を非課税口座であれば支払わなくて済みます。このメリットは大きいと思います。

つみたてNISA・NISAについては三菱UFJ銀行の公式サイトに説明があるので投資前に確認しておきましょう。

三菱UFJ銀行で投信つみたてを行うとPontaポイントがたまる!!口コミの探し方

三菱UFJ銀行で投信つみたてを行うとPontaポイントが毎月たまります。

スーパー普通預金(メインバンク プラス)のご利用に加え、月内に投信つみたての自動振替が行われた場合などの条件があるため詳しくは公式サイトをご確認ください。

スーパー普通預金(メインバンクプラス)とは取引内容に応じて所定期間中、ATM利用手数料等が優遇となる普通預金口座です。

Pontaポイントをためるには三菱UFJダイレクトの利用とポイントサービスの申込みが必要になります。申込に費用はかからないため利用しておいたほうが賢そうです。

また、口コミの探し方になりますがTwitterで探すとリアルな口コミを探すことができると思います。私は投資情報を探す場合にTwitterを利用して探すことが多いです。

三菱UFJ銀行🏦

— yu_yu (@yuyu68575130) September 25, 2022

投信積立始めてみました🥰

毎月Ponta300ポイント狙いです。

引落日=約定日かわからないけど

とりあえずやってみます🔥 pic.twitter.com/CeTM2v8i4v

100,000円積立で月300pもらえる三菱UFJ銀行の投信(即売勢)を始めてちょうど1年になりました。今月は負けたけど、1年間の利益は5,098円 pic.twitter.com/zGVN92a0eW

— Sylveon (@pocketcamp1128) June 22, 2022

Pontaポイントは「投信つみたて」と三菱UFJダイレクト(インターネットバンキング)ログインでためることができます。詳しくは公式サイトをご確認ください。

Twitter確認では既に利用者がいたため驚いています。皆さんポイ活に励んでいるようでした。

三菱UFJ銀行で投資信託を購入する評判と口コミまとめ!メリットとデメリットも考察

三菱UFJ銀行で投資信託を購入する場合のメリットとデメリットをまとめました。

※三菱UFJ銀行公式サイト引用

投資信託には買付手数料、信託報酬、信託財産留保額(解約)などの手数料が発生します。特にこれから投資をはじめる方はコスト面に気を付けてください。

私はコスト面がわからずに初心者の頃に失敗しています。おかげで現在は投資前によく調べるようにしています!

- 1万円程度から投資信託を購入できる

- 積立投資を1,000円から始められる

- 毎月普通預金口座から自動的に一定金額の引き落としが可能

- ノーロードファンドが多く用意されている

- ウェブで口座開設から投資信託の購入まで全て完結できる

- Pontaポイントが毎月たまる

- つみたてNISAやNISAが利用できる

- 株の購入ができない

- ネット証券のほうが手数料面で優位な場合がある

- 商品を自分で選ばなければならない

- 元本が保証された投資ではない

- 短期投資だと結果が出にくい

三菱UFJ銀行で投資信託を購入するメリットとデメリットは上記のようになります。※デメリットには三菱UFJ銀行を利用する際のデメリットが含まれています

三菱UFJ銀行を既に利用している方は簡単に投資信託を購入できるため手間がかかりません。ノーロード商品であれば購入時手数料もかかりません。

ただ売却時には信託財産留保額(解約)が発生する商品もあります。上記でご紹介したeMAXIS Slimシリーズだと解約手数料が必要ない商品もあります。

投資前にしっかり確認しておくことをおすすめします。じゃないと私のように投資信託で失敗する可能性があります。

投資商品で迷ったら「eMAXIS Slimシリーズ」がおすすめだと思います。業界最低水準の運用コストを将来にわたって目指しているファンドシリーズですからね。

投資信託の中にはハイリスクハイリターン商品もあるので色々比較してみると面白いと思います。

kimu

kimu 最後に三菱UFJ銀行で投資信託を購入する流れを再確認してみます!

三菱UFJ銀行の普通預金口座を開設しインターネットバンキングを申込みます。そしてメインバンクとポイントサービスの申し込みを行っておくとよさそうです。

つみたてNISAとNISAに関しては利用したほうがよいと思いますが、本人の投資スタイルにより考えが異なると思います。利用にはメリットとデメリットがあるため、どこで利用するのかよく考えたほうがよいと思います。

投資信託を探す場合は、公式サイトに用意されている投資信託検索サイトやランキングから探す方法が個人的に便利でいいと思います。

私も投資信託を資産の一部として積み立てています。将来的にどうなるのかわかりませんが個別株のように分析をあまりしなくて良いため気楽に投資しています!

銀行経由の投資が面倒だと思った方はクラウドファンディングへの投資は如何でしょうか?

上場企業のアイフル(8515)子会社が運営するAGクラウドファンディングの「アイフルファンド」だと投資リスクが低そうです。

利回り狙いなら「不動産担保ローンファンド」への投資が良いと思います。期間限定になりますが口座開設特典が付いています。詳しくは下記記事で説明しています。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。