東海ソフト(4430)が東証2部に新規上場承認されました。予想外に高い初値を付けそうな気もしますが、東証2部IPOは個人投資家にあまり人気がありません。それでも初値1.3倍~1.5倍くらいは付けそうな気がします。公開株数は600,000株、オーバーアロットメント90,000株になり主幹事は野村証券が執り行います。

事業は「ソフトウェア受託開発及びソフトウェア開発に係る役務提供」となり悪くありません。創業48年以上の実績があり老舗と言ってよい企業です。直近の売上は伸びており前期は57.9億円の売上に対し利益が2.2億円となっています。

車載関連開発では車体関連機器を制御するECUやセキュリティ系ECUのソフトウエア開発を行って言います。自動運転技術を持っているわけではないようですが、最近のIPOではそこそこ人気がある事業を行っています。民生機器や産業機器の制御ソフトウエア開発や生産ライン、物流システムの搬送装置等の監視を行う制御ソフトウエア開発なども手掛けています。

産業機器では人工知能(AIシステム)やモバイルソリューション、車載ソフトウエア開発なども手掛けています。取引先にはトヨタ自動車や東洋ビジネスエンジニアリングの名前もあります。

東海ソフト(4430)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | 東証2部、名古屋証券取引所 |

| 業種 | 情報・通信業 |

| 事業内容 | ソフトウェア受託開発及びソフトウェア開発に係る役務提供 |

| 公開予定 | 2月27日 |

| ブックビルディング期間 | 2月08日~2月15日 |

| 想定価格 | 1,290円 |

| 仮条件 | 1,410円~1,500円 |

| 公開価格 | 2月18日 |

| 企業情報 | http://www.tokai-soft.co.jp/ |

【手取金の使途】

手取概算額683,085千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限107,392千円と合わせて、設備資金、借入金の返済及び運転資金に充当する予定であります。具体的には、以下の通りであります。

①設備資金

本社エレベータ及び本社貨物エレベータ等の改修(平成31年5月期に35,000千円、平成32年5月期に35,000千円)、基幹業務システムの改修(平成31年5月期に6,000千円、平成32年5月期に35,000千円、平成33年5月期以降に9,000千円)及びサーバ等IT投資(平成31年5月期に44,000千円、平成32年5月期に44,000千円、平成33年5月期以降に45,000千円)の合計253,000千円の一部241,237千円を充当する予定であります。

②借入金の返済

長期借入金の返済として平成31年5月期に312,898千円を充当する予定であります。

③運転資金

人材採用費、研究開発費及び当社業務システム及びITインフラの維持管理費の169,500千円を充当する予定であります。

また、残額につきましては、教育研修費及び研究開発費のための運転資金に充当する方針でありますが、具体化している事項はありません。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

| 項目 | 株数データ |

| 公募株数 | 580,000株(自己株式処分58,200株含む) |

| 売出株数 | 20,000株 |

| 公開株数(合計) | 600,000株 |

| オーバーアロットメント | 90,000株 |

| 上場時発行済み株数 | 2,246,800株(公募分を含む) |

| 想定ベースの時価総額 | 約28.98億円 |

| 幹事団 | 野村證券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 むさし証券 ←前受け金不要 みずほ証券 SMBC日興証券 SBI証券 東海東京証券 岡三証券 岡三オンライン証券 ←前受け金不要 エース証券 |

東海ソフト(4430)上場評判とIPO分析

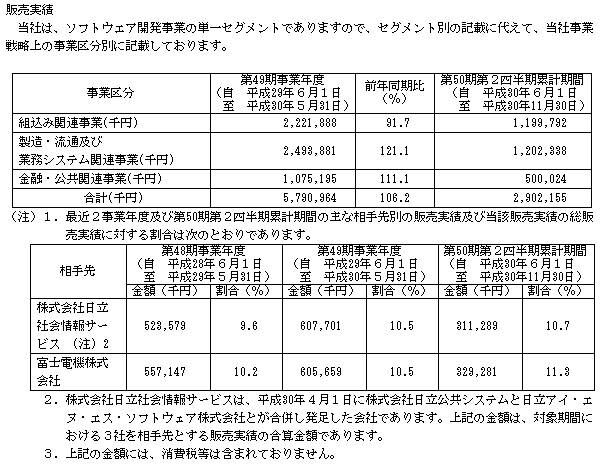

想定発行価格1,290円を基に吸収金額を算出すると約7.7億円となり、オーバーアロットメントを含めると約8.9億円規模の上場となります。上場規模が小さく公開価格を大きく超えてきそうです。同社は独立系ソフトウエア開発会社で多くのソフトウエア開発の協力会社を活用し、ソフトウエア受託開発及びソフトウエア開発に係る役務の提供を主たる事業としています。事業戦略上、「組込み関連事業」「製造・流通及び業務システム関連事業」「金融・公共関連事業」の3つの事業に区分されます。

組込み関連事業は、自動車をはじめ船舶・工事及び農業用特殊車両等に搭載されるECUのソフトウエア開発に係る車載関連開発及びデジタル家電から自動販売機やATM等の制御ソフトウエアの開発に係る民生・産業機器関連開発を主たる事業としています。

車載関連開発では、自動車をはじめ船舶・工事及び農業用特殊車両等に搭載される動力系を制御するECUから、車体関連機器を制御するECUや情報・セキュリティ系ECUのソフトウエア開発を受託又は派遣の形態で行っており、エアバッグ制御や電源制御、ドア・照明制御、ステアリング制御、変速機制御関連、ナビゲーション関連、キーリモコン制御のECU開発実績があります。

民生・産業機器関連開発では、デジタル家電から自動販売機やATM(現金自動預け払い機)まで様々な民生・産業機器の制御ソフトウエア開発を行っています。

製造・流通及び業務システム関連事業は、工場の生産ラインや物流システムの搬送装置等を監視・制御するソフトウエア開発を中心とした製造・流通システム関連開発及び製造業向けの生産管理、在庫管理、品質管理等を中心とした業務システム関連開発を主たる事業としています。

金融・公共関連事業は、大手SIerの協力会社として、主に大手金融機関向けのソフトウエア開発及び各種省庁、地方自治体、大学、公益法人等のソフトウエア開発を主たる事業としています。

取引先大手には日立社会情報サービスや富士電機の名前があげられています。日立社会情報サービスは、日立システムと日立アイ・エヌ・エス・ソフトウェアが合併してできた会社だそうです。

東海ソフト(4430)の企業財務情報と配当性向

| 回次 | 第48期 | 第49期 |

| 決算年月 | 平成29年5月 | 平成30年5月 |

| 売上高 | 5,450,465 | 5,790,964 |

| 経常利益 | 219,054 | 312,263 |

| 当期純利益 | 156,903 | 221,879 |

| 資本金 | 221,150 | 221,150 |

| 純資産額 | 1,333,094 | 1,531,004 |

| 総資産額 | 2,908,573 | 3,270,524 |

| 1株当たり純資産額 | 825.44 | 947.99 |

| 1株当たり当期純利益 | 97.15 | 137.38 |

| 自己資本比率(%) | 45.83 | 46.81 |

| 自己資本利益率(%) | 12.43 | 15.49 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | 16.47 | 11.65 |

| 営業活動によるキャッシュ・フロー | △139,247 | 392,716 |

| 投資活動によるキャッシュ・フロー | △45,969 | 62,407 |

| 財務活動によるキャッシュ・フロー | △164,335 | 24,892 |

| 現金及び現金同等物の期末残高 | 564,232 | 1,044,248 |

第50期第2四半期累計期間(平成30年6月01日~平成30年11月30日)

売上高2,902,155千円

営業利益207,414千円

経常利益202,826千円

四半期純利益132,311千円

組込み関連事業につきましては、継続して車載向け組込み関連開発体制の強化を目指した、株式会社ネクスティエレクトロニクスとの資本事業提携に従い、新たな開発手法を有する人材の育成を進めると共に、AUTOSAR準拠の国産車載ソフトウエアプラットフォームに関する受託開発を拡大してまいりました。

製造・流通及び業務システム関連事業につきましては、従来からの産業向けパッケージソフトウエアの活用に加え、新たに取組んだ製造管理のパッケージソフトウエアの関連開発が受注へつながりました。また、当社IoT関連の受託開発の成果を基に製品化した「FlexSignal」の引合いが拡大する等、今後新たな領域での受注・売上の拡大を目指してまいります。

金融・公共関連事業につきましては、大型金融機関向け開発が終息に向かう中、活発化してきた公共関連開発に対応できる要員の拡充を行うべくパートナー企業の人材教育と増員を進め開発体制の充実に努めてまいりました。

東海ソフト(4430)従業員と株主の状況

会社設立は1970年5月30日、愛知県名古屋市西区新道二丁目15番1号に本社を構えます。社長は伊藤秀和氏(昭和34年8月18日生まれ)、株式保有率は9.79%です。従業員数は446人で平均年齢36歳3ヶ月、平均勤続年数11年11ヶ月、平均年間給与5,613,102円です。| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 東海ソフト社員持株会 | 434,580 | 26.07 |

| 水谷 慎介 | 432,000 | 25.92 |

| 水谷 多嘉士 | 197,000 | 11.82 |

| 伊藤 秀和 | 163,250 | 9.79 |

| 大川 稔 | 72,000 | 4.32 |

| 長尾 正己 | 67,000 | 4.02 |

| 株式会社りそな銀行 | 60,000 | 3.60 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人である水谷多嘉士及び貸株人である水谷慎介並びに当社株主である伊藤秀和、大川稔、長尾正己、株式会社りそな銀行、株式会社大垣共立銀行、株式会社三菱UFJ銀行、三井住友信託銀行株式会社、仲原龍、水谷茂斗子及び山下一浩は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年5月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)は行わない旨合意しております。

当社株主である株式会社OKBキャピタルは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年5月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

上位株主には90日間(平成31年5月27日まで)のロックアップが付与されています。ベンチャーキャピタルの株式会社OKBキャピタルは90日間ロックで解除倍率が発行価格の1.5倍と別途定められています。株数は30,000株で保有率は1.8%です。

東海ソフト(4430)IPO大手初値予想と各社配分

想定発行価格1,290円に対して、仮条件範囲は大幅に引き上げられ1,410円~1,500円に決定しました。上限1,500円による市場からの吸収額は約9億円、オーバーアロットメントを含めると約10.4億円です。類似企業は多く存在するため新奇性は感じられませんが、IPOでは人気の事業になるため初値は高くつきそうです。ロックアップは90日間となりロックアップ解除倍率は1.5倍です。VC保有の30,000株は2,250円で解除となる試算ができます。

2019年単独業績予想は売上3.6%増、経常利益12.18%増(3,800万円増)の増収増益見込みとなっています。EPS127.68を基にPERを算出すると約11.75倍、BPS1,112.78を基にPBRを算出すると約1.35倍になります。配当は20円予定されており配当利回りは1.33%と低い水準です。上場ご数日間で熱が覚めるパターンでしょう。

初値予想2,500円~3,000円

| 幹事名 | 配分単位(株) |

| 野村證券(主幹事) | 510,000 |

| 三菱UFJモルガン・スタンレー証券 | 24,000 |

| むさし証券 | 24,000 |

| みずほ証券 | 12,000 |

| SMBC日興証券 | 6,000 |

| SBI証券 | 6,000 |

| 東海東京証券 | 6,000 |

| 岡三証券 | 6,000 |

| エース証券 | 6,000 |

| 類似企業 | PER | PBR |

| ソーバル(2186) | PER17.96倍 | PBR2.66倍 |

| コア(2359) | PER19.78倍 | PBR2.16倍 |

| アドソル日進(3837) | PER25.01倍 | PBR4.17倍 |

独立系ソフトウエア開発を行っている企業なので東証2部でも人気が高いと思います。昨年度はイーソル(4420)の株価が爆昇しているため少しは意識してくると思います。イーソルは組込み機器向けのOS開発や組込みソフトウエアの受託開発を行っていました。まさかの展開も期待したいと思います。

野村證券からの申し込みを行いつつ、口座がある証券会社からすべて申し込みを行うつもりです。エース証券以外の口座はすべて開設しているので申し込みやすいと個人的に思います。むさし証券や岡三証券委託の岡三オンライン証券は前受け金が不要で抽選に参加できるので申し込んでおきましょう。

この他、東海東京証券も口座がない方はこの機会に口座を開設しておくとよいかもしれません。たまに主幹事を行うことがあります。証券口座を開設するのも労力が必要なので時間を持て余したときに行動をしておきましょう。

東海ソフトのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| ストックオプション制度の採用はありません | – | – |

ストックオプション(新株予約権)の採用はありません。ライツプランについても同様に採用されていません。上場前の段階では持株会が筆頭株主になっています。

東海ソフト(4430)IPO私見と申し込みスタンス

東海ソフトは東証2部上場でも公開価格を超えてくると予想します。設立当初は産業向けコンピュータシステム開発1本だったようですが、その後は金融・公共関連事業の請負、組込み関連事業の一環として車載関連開発を開始したりと多角的に事業運営を行っているようです。上場承認段階では悪くないと思いますが、売上に対しての収益率が少し低いように思います。また、東証2部上場と言うことで配当設定も行われる可能性が高いと思います。前期の配当性向は11.65%、自己資本比率は46.81%になります。

野村證券主幹事のためやや当選しにくいでしょうが、申込者が少ないことを祈りたいと思います。個人的には全力申し込み銘柄です。もう少し株数が多ければ当選期待も高くなりますが、オーバーアロットメントを含めて690,000株となっています。引受幹事が多いため申し込みが面倒だと思う方は主幹事のみの申し込みでもよいかもしれません。

前受け金不要でIPO抽選に参加できる貴重な証券会社 【むさし証券は穴場証券かも?】

⇒ むさし証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。