イーエムネットジャパン(7036)IPOが新規上場承認されました。主幹事はみずほ証券となり公開株式226,000株、オーバーアロットメント33,900株、上場に伴う市場からの吸収額は想定発行価格ベースで約7.6億円となります。親会社が韓国KOSDAQ市場に上場しており、同社の筆頭株主となっています。

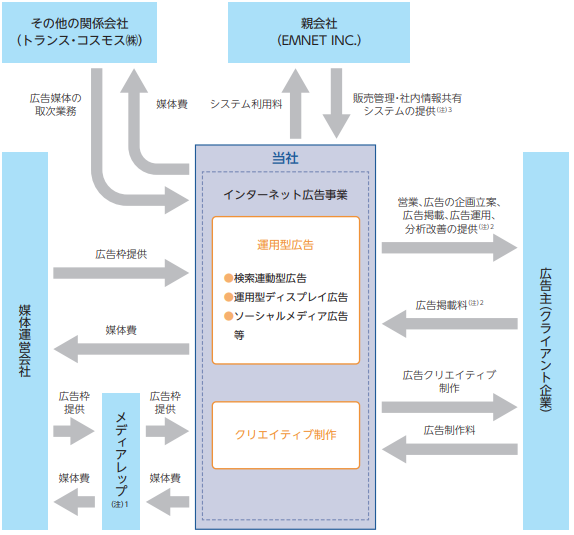

事業は検索連動型広告(リスティング広告)と運用型ディスプレイ広告を中心としたインターネット広告事業を行っており、業績は好調に推移しているように思います。また、東証1部上場のトランス・コスモス(9715)は親会社の株式を保有していることから関連会社となっています。

日本の総広告費は6年連続で増加し前年比1.6%増の6兆3,907億円の市場規模となっているそうです。インターネット広告市場は前年比15.2%増の1兆5,094億円、そのうちインターネット広告媒体費市場は前年比23.6%増の1兆2,206億円になっているそうです。同社が主力事業とする運用型広告市場は前年比27.3%増の9,400億円になるデータが電通より発表されています。

イーエムネットジャパン(7036)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 検索連動型広告(リスティング広告)、運用型ディスプレイ広告を中心とした運用型広告を企画から運用、効果分析、改善提案まで一括して提供するインターネット広告事業を展開 |

| 公開予定 | 9月21日 |

| ブックビルディング期間 | 9月04日~9月10日 |

| 想定価格 | 2,940円 |

| 仮条件 | 2,880円~3,000円 |

| 公開価格 | 9月11日 |

| 企業情報 | https://emnet.co.jp/ |

【手取金の使途】

手取概算額130,240千円については、全額運転資金に充当する予定であります。具体的には、人材採用費、当社の認知度向上のための広告宣伝費、人員増に伴う人件費、教育研修費に充当し、残額を平成33年12月期以降の人材採用費、認知度向上のための広告宣伝費、人員増に伴う人件費、教育研修費などに充当いたします。なお、手取金の充当予定時期は以下のとおりであり、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 176,000株 |

| 公開株数(合計) | 226,000株 |

| オーバーアロットメント | 33,900株 |

| 上場時発行済み株数 | 920,000株(公募分を含む) |

| 想定ベースの時価総額 | 約27億円 |

| 幹事団 | みずほ証券(主幹事) SBI証券 エイチ・エス証券 いちよし証券 岩井コスモ証券 東洋証券 マネックス証券 エース証券 東海東京証券 ←ネット申込可能 丸三証券 あかつき証券 |

イーエムネットジャパン(7036)上場評判とIPO分析

想定発行価格2,940円を基に吸収金額を算出すると約6.6億円となり、オーバーアロットメントを含めると約7.6億円規模の上場となります。株数が少なく上場規模も小さいため人気となりそうです。事業はインターネット広告事業になり、主力サービスである検索連動型広告をはじめ運用型ディスプレイ広告の他、ソーシャルメディア広告、動画広告、アフィリエイト広告、アドネットワーク広告、DSP、DMP、スマートフォン向け広告、ネイティブ広告、アプリ広告、純広告などを行っています。

企業特徴として、一人の担当者がクライアント企業に対して営業、広告の企画提案・運用・分析・改善までをワンストップで行う専任制を敷いているためインターネット広告に関するコンサルタントとして総合的かつ専門的な見地からサービスを提供できるそうです。

また、運用型広告を主軸に置いたサービス提供をしてきた背景から、広告効果を最大限に高めるための効率的なPCDAサイクルの運用やアクセス解析を得意としているそうです。

さらに、クライアント企業のユーザーとなるペルソナの構築から、行動仮説を立て最適な媒体の選定・配信方法を提供すること、常に最新の情報を把握しタイムリーな広告施策を実行すること、これらを徹底することでクライアント企業の最適なマーケティング活動を支援しているようです。

目論見にはYahoo!マーケティングソリューションパートナーゴールド認定、Google Partnerプレミアバッジ取得、LINE株式会社よりMarketing Partner ProgramのSales Partner(Basic)に認定、witter Japan株式会社の認定代理店に登録、Facebook,Inc.のFacebook agency directoryの認定代理店に登録などの実績があるようです。

インターネット広告事業には、運用型広告の他にクリエイティブ制作があり、これまで扱ってきた多くのクライアント企業のECサイトに対する広告運用の実績からノウハウがあり、広告効果を更に高めるためのランディングページ、クリエイティブ制作を受注して自社で行っているそうです。

イーエムネットジャパン(7036)の企業財務情報と配当性向

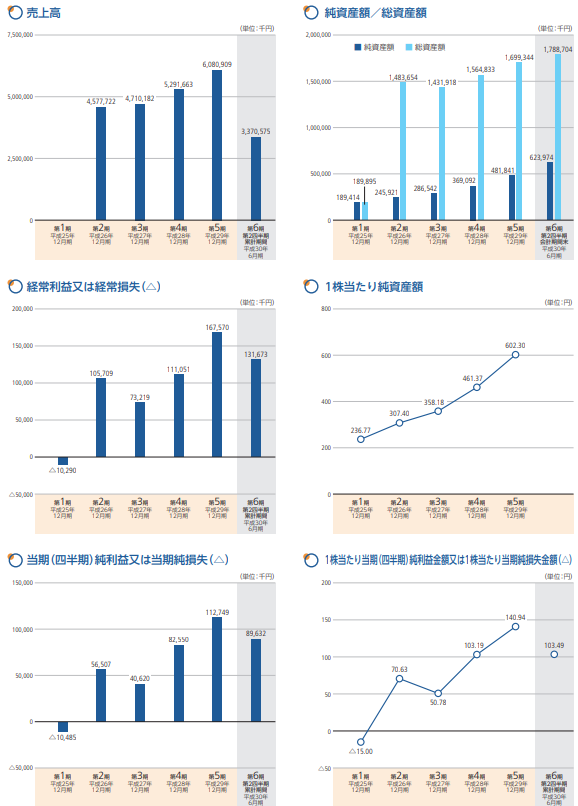

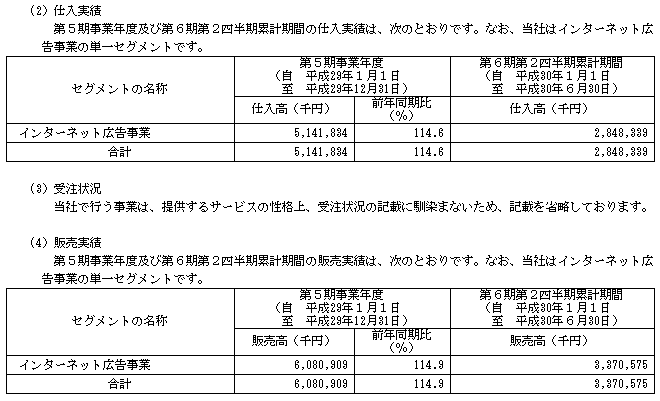

| 回次 | 第4期 | 第5期 |

| 決算年月 | 平成28年12月 | 平成29年12月 |

| 売上高 | 5,291,663 | 6,080,909 |

| 経常利益 | 111,051 | 167,570 |

| 当期純利益 | 82,550 | 112,749 |

| 資本金 | 199,900 | 199,900 |

| 純資産額 | 369,092 | 481,841 |

| 総資産額 | 1,564,833 | 1,699,344 |

| 1株当たり純資産額 | 461.37 | 602.30 |

| 1株当たり当期純利益金額 | 103.19 | 140.94 |

| 自己資本比率(%) | 23.6 | 28.4 |

| 自己資本利益率(%) | 25.2 | 26.5 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 194,470 | △9,113 |

| 投資活動によるキャッシュ・フロー | △4,228 | △7,030 |

| 財務活動によるキャッシュ・フロー | △100,734 | △42,458 |

| 現金及び現金同等物の期末残高 | 477,452 | 418,850 |

第6期第2四半期累計期間(平成30年1月01日~平成30年6月30日)

売上高3,370,575千円

営業利益134,891千円

経常利益131,673千円

四半期純利益89,632千円

当社が属するインターネット広告市場は、引き続き堅調であり、当社は人材採用・人材教育に引き続き注力することで販売体制のさらなる強化を図り、既存のクライアント企業からの受注拡大、及び新規クライアント企業の獲得に注力して参りました。

イーエムネットジャパン(7036)従業員と株主の状況

会社設立は2013年4月22日、東京都新宿区西新宿六丁目10番1号に本社を構えます。社長は山本臣一郎氏(昭和46年9月04日生まれ)、株式保有率は3.2%です。

従業員数は82人で平均年齢28.5歳、平均勤続年数2.8年、平均年間給与4,738,000円になります。

親会社(EMNET INC.)が韓国のKOSDAQ市場に上場しており、インターネット広告事業を手掛けているそうです。その他関係会社ではトランス・コスモス(9715)が親会社のEMNET INC.の株式を25.14%保有しているため、その他の関係会社に該当します。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| EMNET INC. | 800,000 | 85.38 |

| 株式会社Y’s corporation | 60,000 | 6.40 |

| 山本 臣一郎 | 30,000 | 3.20 |

| 高橋 和之 | 16,000 | 1.71 |

| 村井 仁 | 12,000 | 1.28 |

| イーエムネットジャパン従業員持株会 | 4,000 | 0.43 |

| 文字 佑子 | 1,400 | 0.15 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるEMNET INC.は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年3月19日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)等は行わない旨合意しております。

EMNET INC.には180日間(平成31年3月19日まで)のロックアップが付与されています。またロックアップ解除倍率の記載は目論見にありません。その他の株主には制限がないようです。

イーエムネットジャパン(7036)IPO大手初値予想と各社配分

想定発行価格2,940円に対し、仮条件範囲は2,880円~3,000円に決定し上限は60円の引き上げとなります。これに伴い吸収額は約6.8億円、オーバーアロットメントを含めて約7.8億円となります。株数などの変更は行われていません。2018年12月単体業績予想は売上7.5%増、経常利益12.6%増(2,100万円増)の増収増益となります。EPS147.36を基にPERを算出すると約20.35倍、BPS863.68を基にPBRを算出すると約3.47倍となります。配当はありません。

初値予想5,400円~6,000円

初値予想(第2弾)5,400円~6,000円

リスティング広告は入札方式ともいわれており、広告枠を幾らと言った形で買いうのではなく、リアルタイムで入札をかけて行って仕組みになります。Googleやヤフーなども個人がリスティング広告を出すことは可能です。類似企業も多い分野ですが、親会社が広告代理店となり同社は日本子会社です。

初値は2倍に届けば良さそうな雰囲気となっています。ロックアップは180日間となり、ストックオプションは行使期限を迎えていないため需給は良さそうです。

| 幹事名 | 配分単位(株) |

| みずほ証券(主幹事) | 192,100 |

| SBI証券 | 9,100 |

| エイチ・エス証券 | 4,800 |

| いちよし証券 | 4,800 |

| 岩井コスモ証券 | 2,500 |

| 東洋証券 | 2,500 |

| マネックス証券 | 2,500 |

| エース証券 | 2,500 |

| 東海東京証券 | 2,500 |

| 丸三証券 | 2,500 |

| あかつき証券 | 1,200 |

| 類似企業 | PER | PBR |

| オプトホールディング(2389) | PER50.87倍 | PBR2.93倍 |

| セプテーニ・ホールディングス(4293) | PER33.27倍 | PBR1.42倍 |

| レントラックス(6045) | PER24.68倍 | PBR4.09倍 |

公開株式とOAを合わせて259,900株しかない割に、幹事引受企業が多いようです。こうなると当選しにくいと感じますが、申し込みが出来る企業から忘れずに申し込みをしておきましょう。運よく当選できるかもしれません!

証券会社によって引受株数が少ないとネット抽選に回さない企業も出てきます。この辺りは各自確認が必要となりそうです。申し込みが面倒だと感じるのであれば主幹事みずほ証券とSBI証券からの申し込みをお勧めします。

SBI証券はIPOチャレンジポイントによるIPO当選が狙えるため確実にポイントを貯めておきましょう。1ポイント1,000円~3,000円になる可能性があります。

イーエムネットジャパンのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成31年12月14日~平成39年12月13日 | 67,000 | 750 |

どの企業も似たような内容となりますが、新株予約権の割当てを受けた者は、権利行使時においても、同社取締役、監査役及び従業員の地位にあることが定められています。また、新株予約権の譲渡は行ってはならないことになっています。

イーエムネットジャパン(7036)IPO私見と申し込みスタンス

イーエムネットジャパンの当選は特に難しいように思います。事業からIPOでは人気の部類に入るものの韓国企業の収益となるのは何となくトーンダウンと言ったことろです。しかし、上場時には相当な買い需要が発生する可能性があり人気でしょう。キーワード的には、「アドネットワーク」「DSP」「DMP]「ビッグデータ」「ネイティブ広告」「SNS]など豊富にあります。

株主にベンチャーキャピタルはなく公開株式以外の株が流通する可能性も比較的少ないようです。IT系の事業はIPOで特に好まれるため積極的に申し込みを行っておいて間違いないでしょう。株価設定も高いことから当選すれば大きな利益になることが予想されます。

イーエムネットジャパン(7036)IPO幹事です! 【完全平等抽選のマネックス証券】

⇒ マネックス証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。