2019年に上場するエネクス・インフラ投資法人(9286)の初値利益が出るのか過去のインフラファンド初値を基に予想してみました。今回のエネクスでインフラファンド上場銘柄は6社目になります。その中で公開価格を超えたのは第一号のタカラレーベン・インフラ投資法人の1社だけです。

上場日前後の地合いがよく公開価格が引き上げられた銘柄も中にはあったように思いますが、まったくもって不発状態が続いているのがインフラファンドなんです。

【株式会社日立総合計画研究所抜粋】

インフラファンドとは、電力、交通、水道などインフラ事業への投資を専門とするファンドの通称です。ファンドとは、複数の投資家から資金を集め、その資金を事業・資産に投資し、得られた利益を投資家に分配する仕組みです。通常はインフラ事業運営のための特定目的会社に出資を行い、事業の運営から得られる収入の一部を投資家に配当します。

インフラファンドは分配利回りが高いことで個人投資家に人気がありますが、初値だけを見ると損をする可能性が高いためIPOで利益を狙う方法はあまりお勧めできません。上場後数ヶ月し、利回りが7%を超えたあたりで買いを入れるほうが賢いでしょう。

| 銘柄名 | 気配運用の内容 |

| タカラレーベン・インフラ(9281) | 公開価格10.0万円⇒ 初値10.99万円(騰落率9.9%) |

| いちごグリーンインフラ(9282) | 公開価格10.0万円⇒ 初値9.61万円(騰落率-3.9%) |

| 日本再生可能エネルギーインフラ(9283) | 公開価格9.3万円⇒ 初値8.92万円(騰落率-4.09%) |

| カナディアン・ソーラー・インフラ(9284) | 公開価格10.0万円⇒ 初値9.5万円(騰落率-5%) |

| 東京インフラ・エネルギー(9285) | 公開価格9.7万円⇒ 初値9.26万円(騰落率-4.54%) |

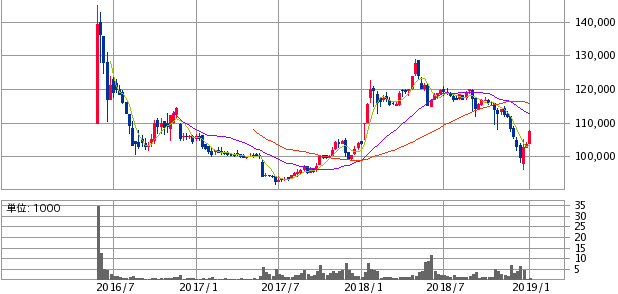

見て頂くとわかりますが、4%~5%の公開価格割れは覚悟をしなければなりません。ただ、上場後値を戻すようなこともあるためその際に売却をするのもありです。株価が戻す保証はどこにもありませんが、分配金が出ていればその分利益になります。タカラレーベン・インフラは2016年上場なので株価推移がわかりやすいと思います。

公募組も初値で買った方も持ち続けていれば利益が出ていそうですね。現在の分配金利回りは6.42%(株価107,500円算出)になります。2018年に上場をした東京インフラ・エネルギーを確認してみると下記のようになります。

ホルダーの方は泣きたくなるような下落となっています。ただ、株数が少なければ大きな損失にはならないと思います。私も通常のリートやインフラリートを保有していますが、地味に株価が下落しているだけです(涙)

リート全体に言えるのかもしれませんが、知名度が低いリートは上場後しばらく上向かないと思っておいてよいと思います。それと分配金が出る月を確認しておきましょう。株価安定を望むのであれば格付けが付いている通常のリートを購入したほうが良いかもしれません。ただ株価も高く分配利回りも低いため投資家の好みでわかれると思います。

これだけデメリット的な目線で書いておいて、公開価格を上回る可能性もないとはいえませんが、仮条件が大幅にディスカウントされなければ投資家が参戦してこないと考えています。よくて公開価格同値ではないでしょうか?

さらに悪いことに上場日はエスコンジャパンリート投資法人(2971)と被っているため個人的には魅力がさらに薄く感じています。上場日が2月13日になっているため、その前に通常のIPOが出てくれば完全スルーも考えています。どちらにせよ人気がないと現在のところ考えています。

貸付先は主に上場企業で1円から投資が可能! 【リスクを下げる工夫が凄い】

⇒ Funds(ファンズ)公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。