富士ソフトサービスビューロ(6188)初値予想とIPO分析記事になります。同日上場の中では一番人気のIPOか?株数も若干多いのでネット配分期待ですね。野村證券主幹事となり公開株数は70万株程度あります。想定価格が低いため利益もそれほど出ないと思いますが欲しいIPOです。

業種:サービス業

市場:JASDAQタンダード

公開予定:03/15

BB期間:02/26~03/03

100株単位

公募株数 352,000株

売出株数 352,000株

合計株数 704,000株(7040枚) ←やや期待が出来そう♪

※オーバーアロットメントによる売出105,600株

想定価格 890円 ⇒ 8.9万円必要

仮条件 800円~890円に決定しました!

【幹事団】

野村證券

みずほ証券

SMBC日興証券 ←IPO取扱が多く1口座1抽選なんです

大和証券

SBI証券 ←IPOポイントを貯めるとIPOに当選出来る

仮条件は想定価格を上限として下限方向へ広げられています。

吸収金額は約6.3億円でオーバーアロットメントを含めて算出すると

約7.2億円となります。

小粒上場で人気になるのではないでしょうか。

↑クリックで拡大します 岩井コスモ証券のIPO概要(後期型は申込忘れ多し)

↑クリックで拡大します 1回取引15,000円可能タイアップ特典!シストレ24

民間企業や官公庁に対して、運用業務や業務処理の受託などを行うBPO事業

を行う企業です。またコールセンターサービス事業があり、年金に関する問合わせ

業務やITヘルプデスク、受注センターなどがあります。

BPO事業では、顧客が設置している事務センターなどで行う業務を受託し、

自社センターにおいて顧客に代わって業務処理を行うサービスです。

クレジットカード会社、生損保会社等の顧客の事務センターで行われている業務や、

官公庁、自治体からの各種資料のデータ入力、一般企業からの契約書・図面等の

重要書類のスキャニングによる電子化などの業務委託を受け、自社センターを中心

にサービスの提供を行っています。

【トレーダーズ・ウェブ】

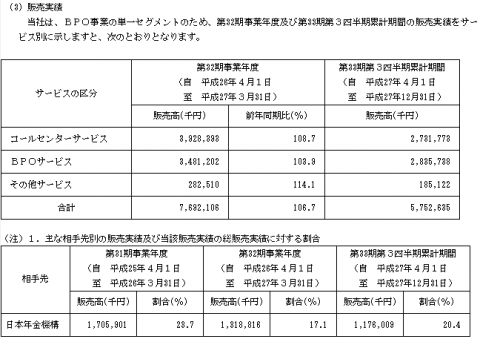

2015年3月期の連結売上高構成比は、コールセンターサービス51.1%、BPOサービス45.3%、その他サービス3.7%。主な販売先は日本年金機構17.1%

富士ソフトサービスビューロ初値予想1300円

【幹事配分】

野村證券 492,800株

みずほ証券 70,400株

SMBC日興証券70,400株

大和証券 35,200株

SBI証券 35,200株

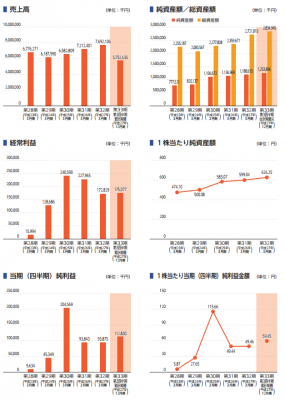

【業績等の概要】 平成26年4月1日~平成27年3月31日

売上高76億92百万円(前期比6.7%増)

経常利益は1億72百万円(前期比24.2%減)

当期純利益は93百万円(前期並み)

【類似企業】

りらいあコミュニケーションズ(4708)PER23.33倍

プレステージ・インターナショナル(4290)PER17.09倍

トランス・コスモス(9715)PER14.92倍

ロックアップは90日間で解除倍率は目論見に記載無しです。

ベンチャーキャピタル出資は無くストックオプションもありません。

公開株式以外の株の流通は限定され初値においてもプラス材料です。

親会社が9割以上の株式を保有しているのでセカンダリー面でもプラス材料

になるでしょう。

⇒ 富士ソフトサービスビューロ(6188)IPOが新規上場承認記事へ

EPS74.85を基に仮条件上限の890円でPERを算出すると11.89倍になります。

事業内容よりもその他の面でプラス材料があり配当も20円出るので

中々良い初値を付ける可能性があります!(配当利回り2.25%)

親会社の富士ソフトが9割りを保有しているので初値形成後も安泰か?

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。