リクルートホールディングス(6098)IPOが新規上場承認されました。3月に上場したジャパンディスプレイ(6740)が3347億円の吸収となります。同月上場のすかいらーく(3197)が約1126.4億円(OA込み)なのでそれを上回っています。上場時期が近いのでしっかりと見極めなければいけません!

業種:サービス業

市場:東証1部又は東証2部 (東証1部になると思います)

公開予定:10/16

BB期間:09/30~10/03

【事業内容】

当社は、持株会社として当社グループの経営方針策定・経営管理を担当しており、当社グループは、当社、連結子会社119社及び関連会社9社(平成26年7月末日現在)で構成されております。当社グループは、昭和35年に大学新聞に各企業の求人広告を掲載し、学生に求人情報を提供することから始まりました。設立以来、クライアント(企業等)とユーザー(個人等)を結びつけるプラットフォームを創造、運営しております。現在、様々な事業に取り組み、幅広い事業領域を有するとともに、各領域において一定程度のマーケットシェアを獲得しております。

当社グループは、事業の種類別に「販促メディア事業」、「人材メディア事業」、「人材派遣事業」及び「その他事業」の4つを報告セグメントとしております。

まとめると⇒ 販促メディア事業、人材メディア事業、人材派遣事業等を営む子会社の経営管理及びそれに付帯関連する事業

【資金使途】

上記の差引手取概算額20,948百万円については、海外募集における差引手取概算額57,380百万円と併せて、過去に実施した長期運転資金・企業買収を目的として借り入れた金融機関からの借入金の返済のため平成27年3月期末までに8,250百万円を充当する予定であります。また、残額につきましては、当社の長期ビジョン(注2)実現のための成長投資に充当する予定であります。

100株単位

公募株数 新株式発行3,665,000株 自己株式処分25,841,200株

売出株数 34,070,000株

合計株数 63,576,200株(635,762枚) ←かなり多くて容易に当選可能でしょうか

想定価格 2800円 ⇒ 28万円必要!

仮条件 2800円~3100円に決定(公募価格は10/6)

【幹事団】

野村證券

みずほ証券

SMBC日興証券

三菱UFJ・MS (委託でauカブコム証券)

大和証券

マネックス証券

いちよし証券

岩井コスモ証券

エース証券

SMBCフレンド証券

SBI証券

岡三証券

極東証券

東海東京証券

丸三証券

水戸証券

【ロイター】

売り出しには、既存株主の三井物産(8031.T: 株価, ニュース, レポート)、野村信託銀行、みずほキャピタルなどが応じる。公開価格は10月7日に決定する予定。新たに発行される株式とあわせ、上場時のリクルートの時価総額は約1.6兆円になる見込み。

日本企業のIPOは年初来、37社・6691億円に上り、前年に比べて社数は増加。IPOの総額も前年同期の7677億円と同様に高水準を維持している。ただ、今年は昨年に比べ、初値の公開価格割れが増え、地合いを懸念する声もある。3月のジャパンディスプレイや日立マクセル(6810.T: 株価, ニュース, レポート)は、依然として公開価格を割ったまま軟調に推移しており、市場は、リクルートを含む今後の公開価格の水準により神経質になっている。

■ リクルートホールディングスIPOのポイント

オーバーアロットメントによる売出:5,397,900株

想定発行価格2800円に基づく吸収金額は約1780億円となり、

オーバーアロットメントを含めて算出すると約1931億円の巨額IPOとなります。

リクルートホールディングスHP⇒ 「まだ、ここにない、出会い」

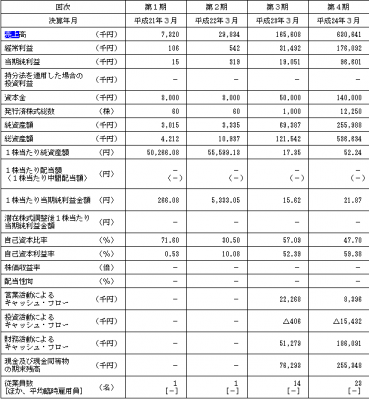

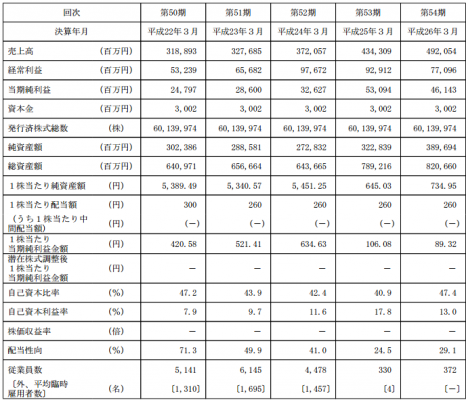

↑クリックで拡大します

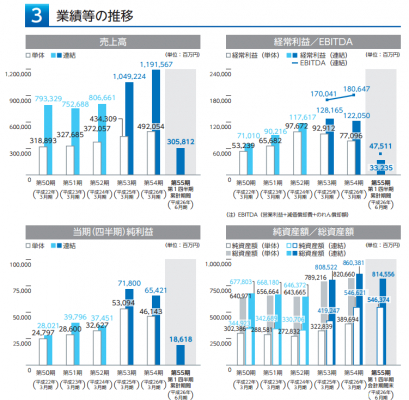

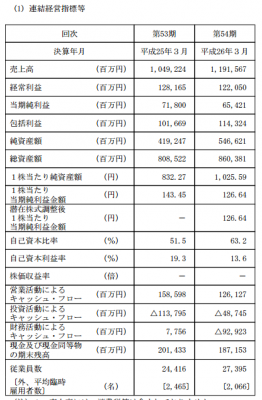

↑クリックで拡大します(連結決算)

↑クリックで拡大します

業績を見ますと、売上・利益ともに順調と言ってよいでしょう。

26年3月期決算では売上1.19兆円を売り上げている巨大企業なので、投資を行っている

方以外にもほとんどの方が知っている大企業です。

リクルートの前身は大学新聞広告社という屋号で営業していたそうです。

現在のグループ企業は連結子会社119社及び関連会社9社で構成されています。

会社設立は1963年8月で、東京都中央区銀座にあります。

社長は峰岸真澄氏となり現役バリバリの50歳です。

社員数は414名を抱えており平均年齢は35.7歳、平均勤務年数は6.6年となります。

平均年間給与は約985万円となり私の知り合いが言っていた数値と合致します(笑)

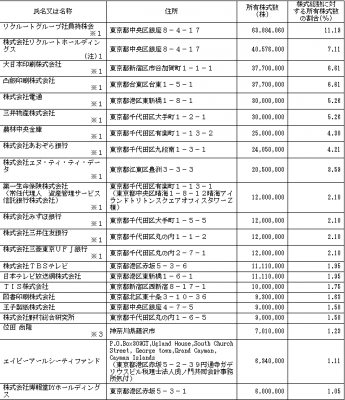

↑クリックで拡大します

【ロックアップ】

グローバル・オファリングに関連して、売出人である三井物産株式会社、当社株主である大日本印刷株式会社、凸版印刷株式会社、株式会社エヌ・ティ・ティ・データ、第一生命保険株式会社、株式会社みずほ銀行、株式会社三井住友銀行、株式会社三菱東京UFJ銀行、株式会社TBSテレビ、日本テレビ放送網株式会社、TIS株式会社、図書印刷株式会社、王子製紙株式会社、株式会社野村総合研究所、位田尚隆、株式会社博報堂DYホールディングス、河野栄子、日本製紙株式会社、新日鉄住金ソリューションズ株式会社、株式会社CAC Holdings、大王製紙株式会社、日本生命保険相互会社、株式会社フジ・メディア・ホールディングス、株式会社テレビ朝日ホールディングス、リクルートグループ役員持株会、朝日紙業株式会社、明治安田生命保険相互会社、共同印刷株式会社、株式会社インターネットイニシアティブ、株式会社北斗社、トランス・コスモス株式会社、柏木斉、池内省五、峰岸真澄、中村恒一、水谷智之、藤原章一、島宏一、出木場久征及び尾形宏明並びに貸株人である株式会社電通は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の平成27年4月13日(当日を含む。)までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売付等(ただし、引受人の買取引受けによる国内売出し、海外売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨を約束する書面を平成26年10月6日付で差し入れる予定であります。

また、当社株主である農林中央金庫及びジャフコ・スーパーV3共有投資事業有限責任組合は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の平成27年1月13日(当日を含む。)までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売付等(ただし、売却価格(立会外取引の場合、当該売却に係る手数料相当額を控除した額)が国内募集における発行価格の1.5倍以上であって、ジョイント・グローバル・コーディネーターとの間であらかじめ定めた売却先に対してまたは売却方法に従ってなされる売却等は除く。)を行わない旨を約束する書面を平成26年10月6日付で差し入れる予定であります。

リクルートHDのロックアップは90日間と180日間に分かれており

ロックアップ解除は1.5倍となっています。

個人的な意見ですが、すかいらーくIPOの上場と近すぎます。

1週間程度あけたようですが・・・・厳しいでしょうか。

配当性向は25%を目安としているようですが、もう少し欲しいところでしょうか。

株主名簿をみても知っている大企業の名前がズラリですね~

リクルートはリクルート事件がきっかけでダイエーグループに入る事になりましたが、その他

かなりの問題を抱えていた企業です。(ダイエーの業績悪化で2000年に離脱)

創業者の江副浩正氏有罪判決確定もですが、リクルート過労死裁判も社会に影響を与えた

一つではないでしょうか。

どの程度市場が受け入れるのかレポートなどを見ながらIPOに参加するスタンスを決めたいと考えています。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。