INFORICH(インフォリッチ)[9338]のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。違和感あるIPOなので人気化するのか?と心配です。

主幹事は大和証券が務め公開株数56,100株、オーバーアロットメント8,400株です。上場規模は想定発行価格4,400円から計算すると約2.8億円になります。

少しの需要で初値2倍は軽いような気もしますがこの銘柄も微妙です!

![INFORICH(インフォリッチ)[9338]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2022/11/fc6c9abddba552b18d5dd3f854215eb9.jpg)

※インフォリッチ公式サイト引用

モバイルバッテリーシェアリングサービスを主力としている企業です。同社はSDGsの観点から社会全体で利用をシェアするスマートフォン補完充電のインフラ整備が不可欠だと考えているようです。

IPOとしての魅力は事業よりも公開規模の小ささ、株数が少ないこと、そして超値がさ株になりそうです。

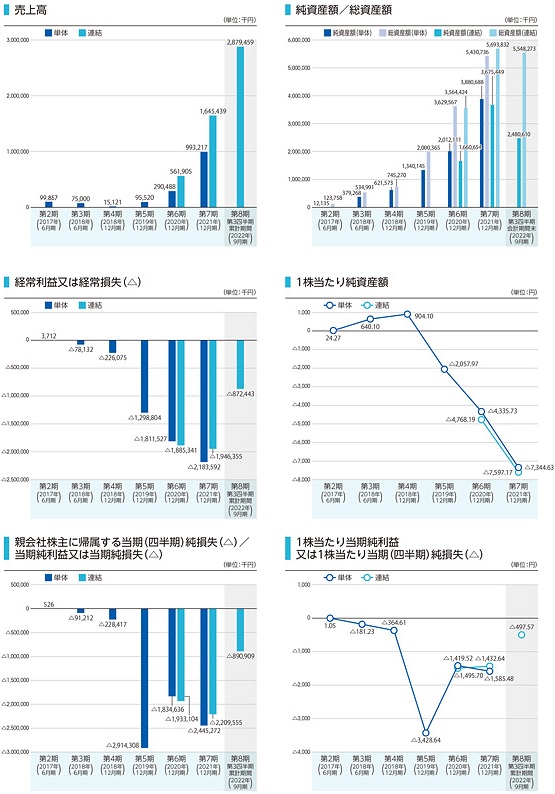

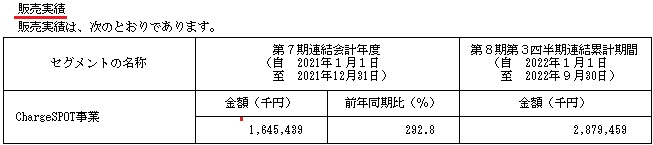

業績は売上が伸びるも現時点で赤字体質の企業となっています。直近のIPOは「まぎれて上場してしまえ」と個人的に感じる部分があります。コロナ禍で優良企業ばかりが上場していたため余計に反動を感じます。

同社の場合はどうでしょうか。

今期売上が劇的に伸びていますが赤字を埋めることは厳しそうです。黒字化したとしても業績に波がありそうな気がします。

株主を確認するとベンチャーキャピタル保有株も多いんですよね。上場時だけでも「賑わうのか?」と思っています。面白そうなのでIPOチャレンジポイントをつぎ込む方もいるかもしれません!

INFORICH(インフォリッチ)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月20日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | モバイルバッテリーシェアリングサービス「ChargeSPOT」の運営、「ChargeSPOT」に付随するサイネージ広告の販売及び運営 |

| ブックビルディング | 12月05日~12月09日 |

| 想定価格 | 4,400円 |

| 仮条件 | 4,400円~4,600円 |

| 公開価格 | 4,600円 |

| 初値結果 | 10,510円(公開価格2.28倍) |

| 企業情報 | https://inforich.net/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 | 設備資金(モバイルバッテリー及びバッテリースタンドの取得)として2023年9月までに充当する予定 |

| 項目 | 株数データ |

| 公募株数 | 56,100株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 56,100株 |

| オーバーアロットメント | 8,400株 |

| 上場時発行済み株数 | 1,846,620株(公募分を含む) |

| 想定ベースの時価総額 | 約81.3億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 楽天証券 岡三証券 丸三証券 ちばぎん証券 ひろぎん証券 |

| 委託見込 | CONNECT 岡三オンライン |

INFORICH(インフォリッチ)の事業内容と上場に伴う評判を考察してみました

想定発行価格4,400円を基に吸収金額を算出すると約2.5億円となり、オーバーアロットメントを含めると約2.8億円規模の上場となります。同社はSNSマーケティング連動型プリンターサービスの運営を目的として2015年9月に設立しています。しかし事業転換し2018年4月に香港でモバイルバッテリーシェアリングサービスを展開する「INFORICH ASIA HOLDINGS LIMITED」と業務提携しChargeSPOT事業を開始しています。

ChargeSPOTはスマートフォンのモバイルバッテリーシェアリングサービスです。

ChargeSPOT事業は2018年4月のサービス開始から順調に成長し、2022年9月現在、国内のバッテリースタンド設置台数は35,352台、月間レンタル回数892.5千回、月間アクティブユーザー数478.3千人、累計アプリダウンロード数4,234千回となっています。

また、海外バッテリースタンド設置台数は香港3,280台、台湾6,697台、中国本土4,099台、タイ546台となるそうです。

※有価証券届出書引用

同社グループが提供するサービスは、日本初の持ち運び可能なスマホ充電器のシェアリングサービスとなるモバイルバッテリーシェアリングサービスです。

また、当該モバイルバッテリーのバッテリースタンドそのものをシェアリング媒体として広告サービスを提供するサイネージサービスの2つで構成されています。

モバイルバッテリーシェアリングサービス「ChargeSPOT」は、「どこでも借りられて、どこでも返せる」をコンセプトに開始したスマートフォン向けの充電器の貸出サービスです。

INFORICH(インフォリッチ)によれば、2018年4月に競合他社に先駆けてモバイルバッテリーシェアリングサービスを開始したとあります。

こういうのは日本人が思うよりも世界で利用されていると思います。しかし業績を確認すると色々心配ですよね。

※有価証券届出書引用

サイネージサービスでは、各バッテリースタンドのサイネージ画面を広告枠として広告主や設置先等に提供し広告収入を得ています。

配信内容は全国規模のPRから近隣地区への告知までエリアや業種業態、ブランドやターゲットに合わせた自由なカスタマイズが可能です。

バッテリースタンドの設置場所は都市部を中心とし、駅や娯楽施設、コンビニエンスストアや飲食店等に集中して展開しています。

また、ラウンダーと呼称するスタッフが各設置場所を巡回しモバイルバッテリーの補充や回収を行うそうです。2022年9月末現在で国内で35,352台の設置を実現しているそうです。

※有価証券届出書引用

海外では香港や台湾、中国本土、タイでChargeSPOT事業を展開しているとあります。海外事業は連結子会社が行います。

貸し出しするモバイルバッテリーは独自に開発した製品で、従来のコンセント式やBOX型充電器とは異なります。

また、充電ケーブル端子は3種類附属していて国内で流通する殆どのモバイル機器で使用可能といった特徴があるそうです。

INFORICH(インフォリッチ)の株主状況とロックアップについて調べました

会社設立は2015年9月02日、東京都渋谷区神宮前6-31-15に本社を構えます。社長は秋山広宣氏(1980年11月10日生まれ)、株式保有率は17.16%(356,780株)です。従業員数93人で臨時雇用者13人、平均年齢34.8歳、平均勤続年数1.8年、平均年間給与5,373,000円です。連結従業員数は189人で臨時雇用者は13人です。

セグメントはChargeSPOT事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 秋山 広宣 | 356,780株 | 17.16% | ○ |

| 日本郵政キャピタル株式会社 | 115,025株 | 5.53% | ○ |

| GMCM Venture Capital Partners I Inc. | 108,370株 | 5.21% | ○ |

| ゴールドマン・サックス・リアルティ・ジャパン有限会社 | 106,500株 | 5.12% | ○ |

| WISELY HARVEST LIMITED | 105,000株 | 5.05% | ○ |

| MRA Investments Pte,LTD | 100,900株 | 4.85% | × |

| コタエル信託株式会社 | 61,670株 | 2.97% | △ |

上位株主には90日間(2023年3月19日まで)のロックアップが付与されています。ロックアップ解除倍率は発行価格の2倍となっています。※その他条件あり

また、一部のVCや株主には180日間(2023年6月17日まで)のロックアップ付与、そしてこちらもロックアップ解除倍率は発行価格の2倍となっています。※その他条件あり

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けはAnimoca Brands株式会社が取得金額30百万円に相当する株式数を上限として要請を行う予定となっています。

INFORICH(インフォリッチ)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が想定発行価格を下限として4,400円~4,600円に決定し、吸収金額は最大で約3.0億円、時価総額約84.9億円になります。

IPOは成功させてくる観測が出ていますが、中長期的には業績が改善しない限り資金繰りに行き詰まると判断されているようです。

売上が伸びていること自体は好感が持てます。日本国内にこれまでなかったサービスのため新奇性はありますが、業績改善の目処があるのか?と心配になる銘柄です。

大手情報ではナスダックに上場する「怪獣充電」という銘柄があり、同社も成長余地があるとの観測です。この辺りは材料としてはどうでしょうね。

日本ではテレビメディアの「がっちりマンデー!!」に登場し儲かっているとアピールしたようですが、本当は儲かっていないのでは?と感じます。

年商とかよりも純利益が出ていなければ企業として儲かっているとは言えませんよね。まあ、初物意識で軽く吸収してしまうと思いますが、早く黒字化しなければ本当に資金に行き詰まる可能性がありそうです。

上場で得た資金は設備資金として利用される予定となっていますが、たった3億円ですからね。

修正値5,000円~6,000円

直前予想7,000円

※注目度B

業績を確認すると2022年12月期の連結予想を確認することができました。売上43.29億円となり前期比163.16%増、経常利益-11.99億円となり前期-19.46億円からの赤字縮小となります。

四半期利益は-11.63億円となり前期-22.09億円から赤字額が大幅に縮小する予想が出ています。

公開価格が4,600円決定の場合の指標はEPS-649.01からPERは算出不可、BPS1,317.33からPBR3.49倍になります。配当や株主優待の設定は現時点でありません。

直近の第三者割当増資は11,465.6円になるため大幅なダウンラウンド案件です。某紙によれば事業開始直後の増資金額が4,955円とあるため、割安という表現を使うのであれば「超割安案件」だと思います。

ただ企業成長しているのか?と言われると倒産は免れている。と言った感じにも捉えられます。

このままベンチャーキャピタルファンドが損失を計上するとは思えないため何か起きる気がします。公募組は利益が出ればさっさと売り逃げるスタンスでいいと思います。

kimu

kimu セカンダリー投資は投機的としか言いようがありません!!

来期予想でも出れば考え方が変わりますが、現状の情報だけでは投資対象に考えるのは難しそうです。原価率や販管費率の改善は見られますが、来期も赤字縮小とは簡単に言えない状況だと思います。

来期黒字となる予想があるなら1年後に上場してもいい気がします。VCにとっては本来そちらの方がいいはずなんですよね。また株価6,000円の場合はPSR2.56倍になるそうです。

事業としての目の付け所は良いのかもしれませんが、結果が出る前に上場するため不安が先行します。

IPOとしては吸収金額が低いためリスクがある状況でも利益が見込めるようです。今の市場であれば買い越しで始まる可能性は高そうです。

結局、公開株数が少ないためIPOには当選できないでしょうけどね。

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 50,700株 | 90.37% |

| SBI証券 | 2,000株 | 3.57% |

| 楽天証券 | 1,100株 | 1.96% |

| 岡三証券 | 1,100株 | 1.96% |

| 丸三証券 | 400株 | 0.71% |

| ちばぎん証券 | 400株 | 0.71% |

| ひろぎん証券 | 400株 | 0.71% |

需給不安はないと思うので利益が見込めると考えています。しかし機関投資家の判断をまって投資を行いたいと思います。

赤字でも事業内容がもう少し投資家うけが良ければ安心できるんですけどね。

と言うことで準備だけ行っておきたいと思います!今回も大和証券主幹事なのでCONNECT(コネクト)から申込みを行うつもりです。

ただ株式購入や投資信託購入で買い付け余力がないかもしれません。忘れないように入金したいと思います。奥さんは資金不足のはずです。もしくはギリギリ入金しているかもしれません。

IPOルールは下記記事にまとめています。

これまで抽選に申込み続けて気が付きましたが、大和証券と同じでIPO抽選に申込めば資金不足でも抽選に参加可能です!

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

トモタクで投資で使えるトモタクポイントを2,000円分プレゼントしています。

この他、ご投資返礼ギフトキャンペーンが行われています!頻繁にキャンペーンが行われているため面白みのある企業です。

劣後出資やマスターリース契約を行い投資リスク軽減を行っています。1万円から投資が可能なので下記記事でまとめてみました。

トモタク(TOMOTAQU)の口座開設で2,000円分のポイントが貰えます。1ポイント1円相当になりファンド出資の際に利用できます。この他にもAmazonギフト券(アマギフ)キャンペーンなどが定期的行われています。トモ …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ビジョン(9416) | PER43.16倍 | PBR5.89倍 |

| ワイヤレスゲート(9419) | PER75.14倍 | PBR3.27倍 |

| 日本通信(9424) | PER80.37倍 | PBR36.35倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年3月16日~2029年3月16日 | 6,000株 | 4,955円 |

| 2019年3月16日~2029年3月15日 | 65,500株 | 4,977円 |

| 2019年3月16日~2029年3月15日 | 34,500株 | 4,977円 |

| 2023年11月02日~2031年11月02日 | 54,855株 | 10,319円 |

| 2021年11月02日~2033年11月01日 | 11,700株 | 51,645円 |

| 2021年11月02日~2033年11月01日 | 1,513株 | 51,645円 |

| 2021年11月02日~2033年11月01日 | 12,334株 | 51,645円 |

| 2024年4月01日~2034年10月30日 | 58,500株 | 7,025円 |

| 2024年4月01日~2034年10月30日 | 7,565株 | 7,025円 |

| 2024年4月01日~2034年10月30日 | 61,670株 | 7,025円 |

ストックオプション(新株予約権)は131,547株が上場時に行使期限を迎えるようです。

発行済株式総数及び潜在株式数の合計2,079,110株に対する新株予約権の割合は13.88%に相当します。

新株予約権による潜在株式数は288,590株と目論見にあります。少し誤差があるようです。

また、発行済株式総数1,790,520株のうち202,070株はベンチャーキャピタル等が所有しています。

INFORICH(インフォリッチ)IPOの評価と申し込みスタンス!まとめ

INFORICH(インフォリッチ)のIPOは申し込みすると思います。ただ利益が見込めると思いつつ少し怖さもあります。仮条件を待って判断したいと思います!!

![INFORICH(インフォリッチ)[9338]IPOのまとめ](https://ipokimu.jp/wp-content/uploads/2022/11/c2d4263ccbcf2b672f8052555abd4d87.jpg)

※インフォリッチ公式サイト引用

ChargeSPOT事業の魅力は3つあり、短い投資回収期間、大口顧客に対する低い依存度、バッテリースタンド設置台数及び粒度とレンタル稼働率の相関関係となっています。

投資回収期間は30.5日の短期間、少額課金の積み上げにより構成されるため大口に頼らなくていいビジネスモデル、そしてバッテリースタンドを視認性が高くユーザー利用が見込める場所に適切設置することで収益化に結び付けているようです。

しかしながら業績は赤字なんです。

競合を調べると同社はバッテリースタンドの設置台数ベースで約8割と業界トップのシェアを有しているそうです。そう考えるとかなり優位性があります。

ただ利益を考えると費用などの面で厳しいのかもしれません。目論見では「競合他社との競争優位性を獲得している状況」と書かれています。

あとは利益が出ればという状況のようです。2021年12月期の純損失が連結で約22.1億円はきついですけどね。

ダーウィンファンディングの口座開設でAmazonギフト券が1,000円分貰えるため詳しく調べました。

独自ルートで仕入れた不動産をファンド化しています。1万円から投資でき、利回りが高く運用期間も短めの企業です。

ダーウィンファンディング(DARWIN funding)の口座開設でPayPayポイントが500円分貰えるキャンペーンが行われています。新規投資家登録を行うと貰うことができます。スマートフォンなどネット環境があれば1口1万円 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。