テスホールディングス(5074)のIPOが東証1部に新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は大和証券証券が単独で務め公開株数9,800,000株、オーバーアロットメント1,470,000株です。上場規模は想定発行価格1,700円から計算すると約191.6億円になります。

吸収金額が適度にあり株数も多いことから当選確率は高そうです!また簡易的なグローバルオファリングを採用し海外配分が行われる予定です。

※テスホールディングス公式サイト引用

再生可能エネルギー発電関係のIPOはあまり人気化しないと思います。今回は東証1部への直接上場になり公開規模もそれなりにあるため、初値10%程度の上昇であれば成功のパターンでしょう。

日本政府が第5次エネルギー基本計画で、国内電源構成に占める再生可能エネルギーの割合を2030年までに22%~24%程度の目標を立てていることから、再生可能エネルギー発電所の設置が今後も増加していくとされています。

再生エネルギーはFIT制度(固定価格買い取り制度)の価格低下や、買取価格の決定方法が入札に移行するなど見直しが大きく行われています。

同社は今後、バイオマス燃料や水素、蓄電池、ERAB、地熱発電などの新しいエネルギー分野に既存の技術基盤を応用し展開する意向があるため投資材料は豊富だと思います。

では詳しく事業内容を確認してみたいと思います!

テスホールディングス(5074)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証1部 |

| 業種 | 建設業 |

| 事業内容 | 再生可能エネルギー発電所の開発・売電、小売電気事業、コージェネレーションシステムを始めとした各種環境・省エネ対策システム等の設計・調達・施工・オペレーション&メンテナンスほか |

| 上場日 | 4月27日 |

| ブックビルディング期間 | 4月12日~4月16日 |

| 想定価格 | 1,700円 |

| 仮条件 | 1,470円~1,700円 |

| 公開価格 | 1,700円 |

| 初値結果 | 2,010円(公開価格1.18倍) |

| 企業情報 | https://www.tess-hd.co.jp/ |

| 監査人 | 仰星監査法人 |

【手取金の使途】

手取概算額11,136百万円及び「1新規発行株式」の(注)5に記載の第三者割当による自己株式の処分の手取概算額上限2,349百万円については、連結子会社のテス・エンジニアリング株式会社への投融資資金として全額充当する予定であります。

なお、投融資資金は、テス・エンジニアリング株式会社において、①木質バイオマス発電プロジェクトへの出資にかかる出資資金として2,566百万円、②同社子会社であるPT PTEC RESEARCH AND DEVELOPMENTにおける設備投資資金(EFBペレット製造設備)のための投融資資金として197百万円に充当する予定であります。

また残額は、③同社が大規模太陽光発電設備建設(EPC)等にかかるプロジェクト資金として調達した短期借入金の返済資金の一部に充当する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 7,000,000株 |

| 売出株数 | 2,800,000株 |

| 公開株数(合計) | 9,800,000株 |

| オーバーアロットメント | 1,470,000株 |

| 上場時発行済み株数 | 35,069,100株 ※新株予約権の権利行使により増加する可能性がある |

| 想定ベースの時価総額 | 約596.2億円 |

| 幹事団 | 大和証券(主幹事) 三菱UFJモルガン・スタンレー証券 野村證券 SMBC日興証券 みずほ証券 岡三証券 いちよし証券 丸三証券 岩井コスモ証券 SBI証券 松井証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

テスホールディングス(5074)上場評判とIPO分析

想定発行価格1,700円を基に吸収金額を算出すると約166.6億円となり、オーバーアロットメントを含めると約191.6億円規模の上場となります。新味はありませんが時代にマッチした企業になり一定の注目を集めそうです。同社グループは、テスホールディングスを持株会社として、テス・エンジニアリング株式会社を中核とする子会社18社と持分法適用関連会社3社で構成されています。

持続可能な社会の実現に向けて「再生可能エネルギーの主力電源化」「省エネルギーの徹底」「エネルギーのスマート化」を注力領域として、エネルギープラントやユーティリティ設備のEPCを行うエンジニアリング事業を行います。

またオペレーション&メンテナンス、再生可能エネルギー発電所の所有・運営・売電、電気の小売供給及びその他を行うエネルギーサプライ事業の2つの事業を展開しています。

同社グループは独立系の立場を活かして、産業分野の様々な顧客が抱える環境対策、省エネ対策、エネルギーコスト対策等の課題を解決するための総合的なソリューションを提供しているそうです。

※有価証券届出書引用

同社グループは都度受注型ビジネスである「エンジニアリング事業」、ランニング収益(ストック)型ビジネスである「エネルギーサプライ事業」を展開しています。この2つの事業が相互につながりを持ち、顧客に対してエネルギー分野に関するワンストップ・ソリューションを提供しています。

エンジニアリング事業は、エネルギープラントやユーティリティ設備のEPCを行い省エネルギー領域と再生可能エネルギー領域の2つを主たる事業領域としています。

なお同社グループにおいては「テス・エンジニアリング」がコージェネレーションシステム、太陽光発電システム及びユーティリティ設備等のEPCを「共立エンジニアリング」がユーティリティ設備のEPCを行っています。

※有価証券届出書引用

省エネルギー系設備とは、エネルギー消費量の削減やエネルギーコストの削減、環境対策等を求める顧客に対して工場や事業所の省エネルギー診断を行います。

顧客のエネルギーに関する課題やニーズを特定し、コージェネレーションシステム、燃料転換設備及び各種ユーティリティ設備等による省エネルギー設備を提案することによりEPCを受注しています。

再生可能エネルギー系設備とは、太陽光・バイオマス燃料・風力・地熱等を活用して発電を行う設備です。

再生可能エネルギー固定価格買取制度(FIT制度)活用を目的とした発電用途を中心とし、一部は産業分野の顧客向けに自家消費用発電設備に係るエンジニアリングを提供しています。

近年はFIT制度を活用する太陽光発電システムがその大部分を占めていますが、バイオマス発電システムへの取り組みを強化しているほか、小型風力発電システムについて将来を見据えた研究開発を実施しているとのことです。

※有価証券届出書引用

エネルギーサプライ事業は、オペレーション&メンテナンス、再生可能エネルギー発電所の所有・運営・売電、電気の小売供給及びその他の各種サービスを提供するランニング収益(ストック)型のビジネスです。

テス・エンジニアリングがO&M、再生可能エネルギー発電所の所有・運営・売電及び電気の小売供給をテス・アセットマネジメント合同会社がアセットマネジメント業務、プライムソーラー合同会社をはじめとするSPC及び匿名組合が再生可能エネルギー発電所の所有・運営・売電を行っているそうです。

オペレーション&メンテナンスとは納入したコージェネレーションシステム及び再生可能エネルギー系設備のオペレーションとメンテナンスを行うサービスです。

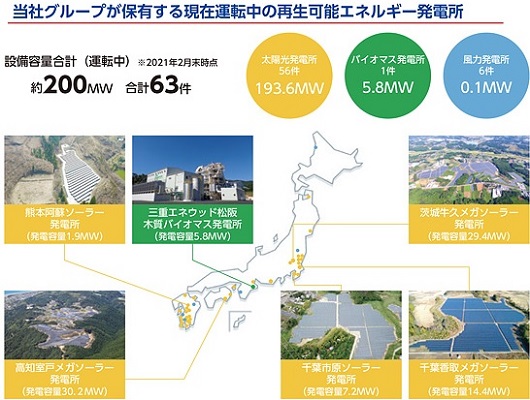

再生可能エネルギー発電所の所有・運営・売電とは、太陽光発電所を中心として、バイオマス発電所及び風力発電所等、FIT制度を活用した再生可能エネルギー発電所の所有・運営・売電を行うことです。

発電された電気は一般送配電事業者、又は小売電気事業者に販売しています。FIT制度で定められた買取期間及び買取価格により、長期安定収益の獲得を図っています。

同社グループにおいては既存発電所に加えて、大型案件を含む新たな電源開発にも注力するほか、連結グループ外の第三者が保有する稼働中再生可能エネルギー発電所の取得に関する取り組みも行っているそうです。

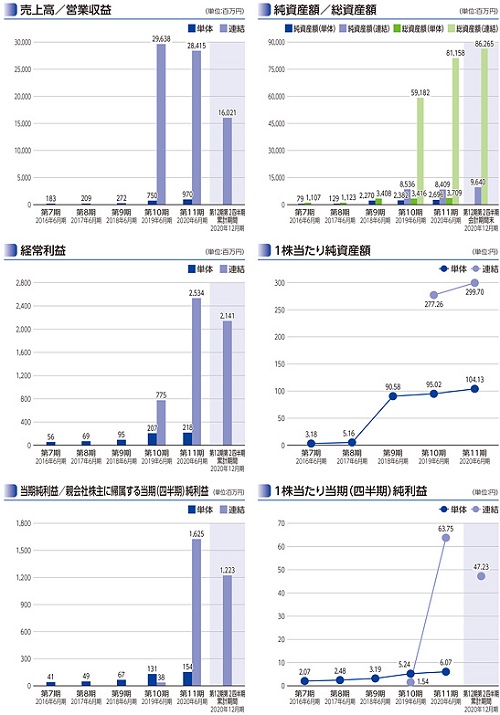

テスホールディングス(5074)の企業財務情報と配当性向

| 回次 | 第10期 | 第11期 |

| 決算年月 | 2019年6月 | 2020年6月 |

| 売上高 | 29,638 | 28,415 |

| 経常利益 | 775 | 2,534 |

| 親会社株主に帰属する当期純利益 | 38 | 1,625 |

| 包括利益 | 129 | 1,763 |

| 純資産額 | 8,536 | 8,409 |

| 総資産額 | 59,182 | 81,158 |

| 1株当たり純資産額 | 277.26 | 299.70 |

| 1株当たり当期純利益金額 | 1.54 | 63.75 |

| 自己資本比率(%) | 11.74 | 9.56 |

| 自己資本利益率(%) | 0.55 | 22.09 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 1,181 | △1,608 |

| 投資活動によるキャッシュ・フロー | △8,427 | △15,348 |

| 財務活動によるキャッシュ・フロー | 7,649 | 19,220 |

| 現金及び現金同等物の期末残高 | 6,872 | 9,094 |

- 売上高16,021百万円

- 営業利益2,490百万円

- 経常利益2,141百万円

- 親会社株主に帰属する四半期純利益1,223百万円

世界のエネルギー情勢としては、2015年の国連による持続可能な開発目標(SDGs)の提唱や、パリ協定締結を契機に世界的にエネルギーの脱炭素化に向けた取り組みが加速している状況です。

このような外部環境の中で同社グループは「再生可能エネルギーの主力電源化」「省エネルギーの徹底」「エネルギーのスマート化」の3つの事業領域に注力しながら事業を展開しています。

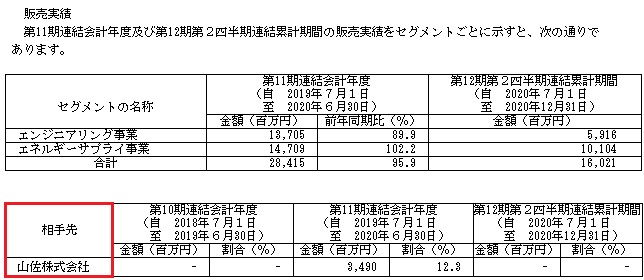

売上高はエンジニアリング事業、エネルギーサプライ事業ともに順調に推移しています。エンジニアリング事業においては再生可能エネルギー系設備、省エネルギー系設備のEPCによるものです。エネルギーサプライ事業においてはオペレーション&メンテナンス、再生可能エネルギー発電所の所有・運営・売電、電気の小売供給が順調に推移したことや、稼働済み太陽光発電所の連結グループ外への販売によるものとなっています。

テスホールディングス(5074)の株主状況とロックアップについて

会社設立は2009年7月09日(実質上1979年5月26日)、大阪市淀川区西中島六丁目1番1号に本社を構えます。社長は石脇秀夫氏(1948年3月21日生まれ)、株式保有率は25.13%(6,775,300株)です。従業員数45人で臨時雇用者0人、平均年齢36.3歳、平均勤続年数7.3年、平均年間給与6,280,000円です。

連結従業員数は316人になり、セグメント別ではエンジニアリング事業132人、エネルギーサプライ事業120人、全社共通64人になります。臨時雇用者は連結でも0人です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 石脇 秀夫 | 6,775,300株 | 25.13% | ○ |

| 合同会社ストーンサイド | 2,600,000株 | 9.64% | ○ |

| TESSグループ従業員持株会 | 2,391,900株 | 8.87% | ○ |

| 合同会社たかおか屋 | 2,365,500株 | 8.77% | ○ |

| 株式会社K | 2,151,650株 | 7.98% | ○ |

| 株式会社瑛 | 2,000,000株 | 7.42% | ○ |

| 髙崎 敏宏 | 1,379,000株 | 5.11% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、当社株主、売出人、貸株人である石脇秀夫、当社株主かつ売出人である山本一樹、髙崎敏宏、藤井克重、石田智也、飯田豊治及び渡務、並びに当社株主である合同会社ストーンサイド、TESSグループ従業員持株会、株式会社K、合同会社たかおか屋、株式会社瑛、株式会社三菱UFJ銀行及びオーナンバ株式会社は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年10月23日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く)を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年10月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。そのため対象者は基本的に180日間の売却が行えません。

また、上場前の第三者割当等による募集株式の割当等に関し、割当を受けた者との間で継続所有等の確約を行っています。

親引けは日本GLP株式会社が340,000株を引受ける予定です。

さらにTESSグループ従業員持株会が、取得金額97,000千円に相当する株式数を上限として親引けを行う予定となっています。

テスホールディングス(5074)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。多くの投資家は積極的に参戦するつもりのようですが、機関投資家の読みだと初値利益はあまり期待できないそうです。個人的には2,000円あたりを付けてくる可能性は高いと考えています。

仮条件は想定発行価格を上限として1,470円~1,700円に決定しています。上場規模は最大で191.6億円になり時価総額は596.2億円です。思いのほか仮条件下振れとなっています。

上場承認時から言われていましたが株価設定が高く類似企業比較では割高とされていました。今期は業績拡大となる見通しのため許容範囲と考える投資家も多いようです。セカンダリー向きのIPOとも言われているため上場が楽しみです。

修正値1,700円前後

※注目度A

再生エネルギー関連の銘柄は政府のさじ加減により上にも下にも動きそうです。環境関連株は日本でも積極的な投資が行われておりテーマ性が高く面白みがあります。

大手証券もSDGs関連の投資信託などを積極的に販売していることから投資家の注目度も高いと考えられます。

大和証券主幹事となりグローバルオファリングのため、上場当日の引け後に業績予想のレポートが出ると予想されています。そのため上場当日は投機的な投資になりそうです。将来的には業績拡大となる期待はあると思いますがどうでしょうね。

業績面では2021年6月期の連結業績予想が開示されていました。売上は339.68億円になり前期比19.54%増、経常利益36.12億円になり前期比42.54%増になります。

四半期利益は22.50億円となり前期比38.46%増を見込みます。またEPS82.90からPERは20.54倍、BPS618.81からPBRは2.75倍になります。配当は20.52円を予想しており配当利回りは1.21%になります。

初値利益が期待できると考えていましたが、どうやらセカンダリー向きの銘柄として推奨されているようです。同社のIPOが終わればしばらく上場する企業がないため、公開価格前後で初値が付けば面白い展開が期待できそうです。

もっと人気があると考えていましたが初値利益は低そうですね。地合いが好転しても初値2,000円が目処になると考えています。

結論的には全力でIPOの抽選に参加し複数銘柄をGETできるように努力してみたいと思います。500株くらい配分があれば面白そうです。大手予想は初動は鈍くなると出ているようです!!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 7,938,000株 | 81.00% |

| 三菱UFJモルガン・スタンレー証券 | 490,000株 | 5.00% |

| 野村証券 | 490,000株 | 5.00% |

| SMBC日興証券 | 196,000株 | 2.00% |

| みずほ証券 | 196,000株 | 2.00% |

| 岡三証券 | 98,000株 | 1.00% |

| いちよし証券 | 98,000株 | 1.00% |

| 丸三証券 | 98,000株 | 1.00% |

| 岩井コスモ証券 | 98,000株 | 1.00% |

| SBI証券 | 73,500株 | 0.75% |

| 松井証券 | 24,500株 | 0.25% |

当選を狙うのであれば大和証券からだと思います。ただ利益が見込めるのか微妙なところです。

公開価格割れもないと思うので積極的に参加すると思いますが、地合い悪化となっているタイミングでブックビルディングが行われると消極的に参加する可能性があります。

その場合はネット系の証券会社から申込を行うことになりそうです。岡三証券が幹事入りしているため岡三オンラインで当選を目指す方法もよいと思います。公開価格割れでもまだ当選したことがない証券会社のため私は申込を行うつもりです。

補欠当選は何度かありますがまだ当選したことがありません!

取引手数料が100万円まで無料にできるため利用者が増えているようです。岡三オンライン証券さんとはタイアップさせて頂いているためよかったら3,500円を頂いてください。期間限定になります!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

また、資金不要でIPO抽選に参加できる野村證券やいちよし証券が幹事入りしています。

松井証券

資金不要でIPO抽選に参加できる証券会社は下記記事にまとめています!

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

未上場企業への投資をお考えの方はファンディーノ(FUNDINNO)に投資をしたら儲かるのか?と考えてみました。メリットとデメリットを取上げています。

ファンディーノさんともタイアップさせて頂いています。当サイト独占のタイアップになるためこちらもよかったら頂いてください!!

ファンディーノ(FUNDINNO)に投資をしたら儲かるのか真剣に考えてみました。IPO投資をされている方には興味がある領域だと思います。上場を目指す未上場(非上場)株を買えるチャンスなのでECF投資は魅力でしょう。ただ …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 霞ヶ関キャピタル(3498) | PER21.55倍 | PBR4.24倍 |

| イーレックス(9517) | PER19倍 | PBR3.62倍 |

| レノバ(9519) | PER130.41倍 | PBR14.14倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年2月16日~2029年2月15日 | 995,000株 | 179円 |

| 2021年12月14日~2029年12月13日 | 67,000株 | 201円 |

ストックオプション(新株予約権)は995,000株が上場時点で行使期限を迎えます。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。テスホールディングス(5074)IPOの評価と申し込みスタンスまとめ

テスホールディングスIPOはそれほど人気化しないと思いますがIPOに当選するチャンスです。IPOに当選したことがない方は申込んでみるとよいかもしれません。IPOって当選しないよね?と思っている方もいますが、多分取り組み方が緩いと思います。儲かる市場なので片手間で投資を行う方と常に全力で投資を行う方ではスタンスが大きく異なります。

一度、ご自分の投資スタイルを考えてみましょう!!

※テスホールディングス公式サイト引用

同社の場合は再生可能エネルギー発電所の開発も行っています。太陽光発電が上場承認時で56件と多いようですが、バイオマス発電や風力発電にも取り組んでいます。

そして今後の事業を左右するのはFIT法でしょう。

同社では既にFIT認定を取得している再生可能エネルギー発電所に対する取り組みや、固定買取価格が低下していない小型バイオマス発電や地熱発電への取り組みを進めているそうですが、長期的には気になるところです。

この辺りは自社で対応するには限界がありますが、日本政府のスタンスが変わることがあるかもしれません。上場時点では気にかけている程度で問題ないでしょう。

また設備費がかなり発生するのでは?と思ったので調べると2020年6月期末における連結総資産額に占める有利子負債の割合は80.1%となっていました。業績悪化に転じると不安な数値かもしれません。

大規模な自然災害が起きなければ中長期的に利益を出せると思います。設備トラブルなどはある程度対応してくるでしょう。

IPOの投資スタンスとしてはブックビルディング段階で判断したいと思います。利益が大きく見込めれば全力参加にスイッチしたいと思います。

朗報!貸付ファンドで有名なファンズでAmazonギフト券が1,000円分貰えます。期間限定となっているため今がチャンスだと思います。抽選で500名様となっていますが当選確率は高いと考えています。

ファンド組成が上場企業を主に対象としていることで安心感があります。実際に投資を行っているのでよかったら下記記事を参考にしてください。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。