香陵住販(3495)IPOがJASDAQスタンダードに新規上場承認されました。主幹事はみずほ証券となり、公開株式369,000株、オーバーアロットメント55,300株、市場から吸収する金額は約7.2億円となります。事業は「不動産の売買、賃貸、仲介、管理等」となっており、業績は拡大傾向にあります。

上場日が9月13日と言うことで、マリオン(3494)と同日上場となります。マリオンも不動産業となり上場規模が想定ベース算出で約6.1億円です。また上場市場もJASDAQとなり似ています。どちらが人気か?と言えばマリオンだと思いますが、香陵住販は創業37年になり業績も安定感があります(マリオンは創業32年)

業績比較では「香陵住販」のほうが売上・利益ともによいですが、公開株式がマリオンよりも多いためこの辺りで差が出そうです。また業績がよいということは配当期待ができるため配当設定により人気に差が生まれそうです。不動産業の上場は配当設定をあらかじめ行ってくる企業が多いように思います。株主優待は定番のクオカードでしょう。

香陵住販(3495)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | 不動産業 |

| 事業内容 | 不動産の売買、賃貸、仲介、管理等 |

| 公開予定 | 9月13日 |

| ブックビルディング期間 | 8月28日~9月03日 |

| 想定価格 | 1,700円 |

| 仮条件 | 1,600円~1,700円 |

| 公開価格 | 9月04日 |

| 企業情報 | https://www.koryo-j.co.jp/ |

【手取金の使途】

上記の手取概算額396,640千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限86,489千円と合わせた、手取概算額合計上限483,129千円について、全額を不動産流通事業における販売用不動産の取得費用に充当する予定であります。本手取金の充当時期につきましては、機動的な物件取得に活用するという目的から特定の時期や物件内容を明示することはできませんが、平成31年9月期中に充当する方針であります。

※なお、上記調達資金につきましては、具体的な支出が発生するまでは安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 260,000株 |

| 売出株数 | 109,000株 |

| 公開株数(合計) | 369,000株 |

| オーバーアロットメント | 55,300株 |

| 上場時発行済み株数 | 1,248,000株(公募分を含む) |

| 想定ベースの時価総額 | 約21.2億円 |

| 幹事団 | みずほ証券(主幹事) 水戸証券 マネックス証券 野村證券 大和証券 SMBC日興証券 岡三証券 岡三オンライン証券 いちよし証券 |

香陵住販(3495)上場評判とIPO分析

想定発行価格1,700円を基に吸収金額を算出すると約6.3億円となり、オーバーアロットメントを含めると約7.2億円規模の上場となります。上場規模は小さいため公開価格割れになるようなことはないはずです。同社は茨城県および東京都において、不動産の売買や賃貸、仲介、管理を中心にその他不動産に関わる事業を展開しています。また、不動産の仲介(賃貸・販売)を主とする「不動産流通事業」と、賃貸不動産の管理業務を主とする「不動産管理事業」にわかれています。

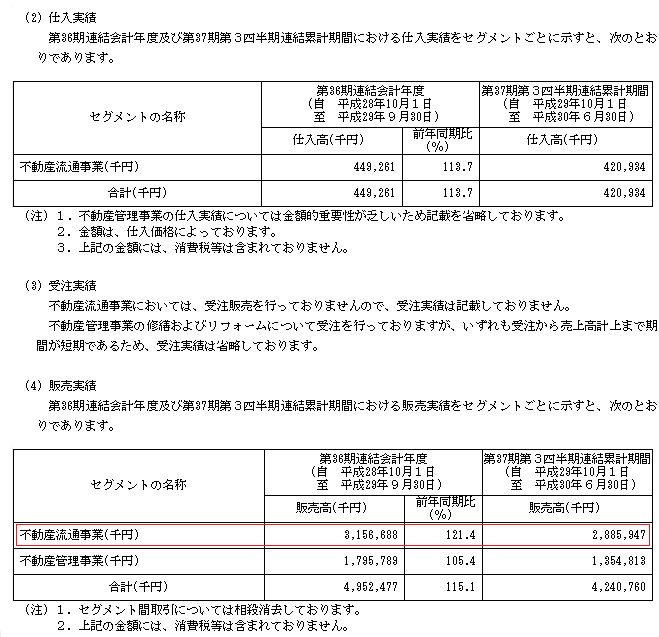

不動産流通事業では賃貸不動産の仲介業務及び売買不動産の仲介業務、また賃貸不動産の家賃保証業務等を行っている「仲介事業収益」。仕入不動産商品及び自社企画投資用不動産の販売業務を行う「不動産売上高」にさらにわかれています。

不動産管理事業では、賃貸不動産の管理業務を行う「管理事業収益」。同社グループの不動産の賃貸、賃貸不動産を借上げた後の転貸、同社グループが所有または借上げた不動産にてコインパーキング・コインランドリー事業を行う「賃貸事業収益」。自社所有の太陽光発電設備による売電を行う「太陽光売電事業収益」。同社グループにて不動産の建設工事および土地造成工事を行う「建設売上高」にわかれています。

連結子会社は茨城県水戸市にジャストサービス株式会社が1社あるそうです。事業は、自社保有物件および当社管理物件のリフォーム、家賃保証業務等を行っています。同社に対して本社社屋を賃貸しているそうです。店舗は平成28年10月に16店舗目とあります。少し遅いような気もしますが、インターネットによる不動産取扱を主とした「ネット店」の業務開始が平成25年8月となっています。

香陵住販(3495)の企業財務情報と配当性向

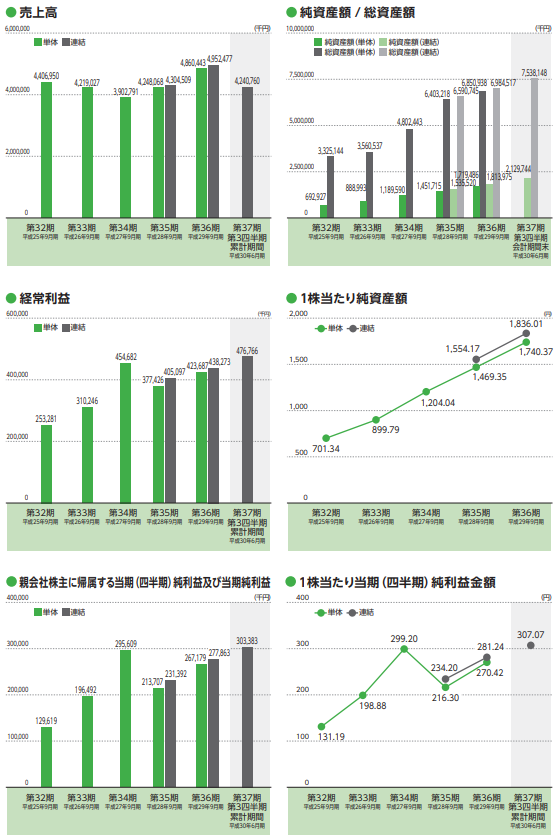

| 回次 | 第35期 | 第36期 |

| 決算年月 | 平成28年9月 | 平成29年9月 |

| 売上高 | 4,304,509 | 4,952,477 |

| 経常利益 | 405,097 | 438,273 |

| 親会社株主に帰属する当期純利益 | 231,392 | 277,863 |

| 包括利益又は四半期包括利益 | 232,414 | 282,406 |

| 純資産額 | 1,535,520 | 1,813,975 |

| 総資産額 | 6,590,745 | 6,984,517 |

| 1株当たり純資産額 | 1,554.17 | 1,836.01 |

| 1株当たり当期純利益金額 | 234.20 | 281.24 |

| 自己資本比率(%) | 23.3 | 26.0 |

| 自己資本利益率(%) | 16.3 | 16.6 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 233,010 | 1,097,855 |

| 投資活動によるキャッシュ・フロー | △1,360,674 | △938,829 |

| 財務活動によるキャッシュ・フロー | 1,162,390 | △183,338 |

| 現金及び現金同等物の期末残高 | 451,447 | 427,134 |

第37期第3四半期連結累計期間(平成29年10月01日~平成30年6月30日)

売上高4,240,760千円

営業利益492,402千円

経常利益476,766千円

親会社株主に帰属する四半期純利益は303,383千円

当社グループが属する不動産業界におきましては、日銀によるマイナス金利政策の継続等による良好な資金調達環境を背景に、不動産市場への資金流入が続いており、投資家層の拡大と多様化が期待されております。このような状況のもと、当社グループは、不動産商品の仕入れ販売および不動産管理戸数の拡大に注力致しました。

香陵住販(3495)従業員と株主の状況

会社設立は1981年10月05日、茨城県水戸市南町二丁目4番33号に本社を構えます。社長は薄井宗明氏(昭和26年5月14日生まれ)、株式保有率は47.64%です。

従業員数は168人で臨時雇用者数は52人、平均年齢36歳、平均勤続年数5.9年、平均年間給与4,370,000円となります。連結従業員数は174人で臨時雇用者数53人です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 薄井 宗明 | 519,000 | 47.64 |

| 菅原 敏道 | 137,000 | 12.57 |

| 小野瀬 益夫 | 40,000 | 3.67 |

| 金子 哲広 | 26,500 | 2.43 |

| 豊田 正久 | 26,000 | 2.39 |

| 菊本 真透 | 26,000 | 2.39 |

| 神長 春美 | 16,500 | 1.51 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である薄井 宗明、売出人である菅原 敏道、小野瀬 益夫、薄井 ひろ子及び薄井 志賀子並びに当社株主である金子 哲広、豊田 正久、菊本 真透、神長 春美、小林 康弘、中野 大輔、菊池 秀一、須能 享及び前嶋 公夫は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の平成30年12月11日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

上位株主には90日間(平成30年12月11日まで)のロックアップが付与されています。ロックアップ解除倍率は発行価格の1.5倍となります。株主名簿にはベンチャーキャピタルなどはないため公開株式以外の株が流通する可能性は低そうです。

香陵住販(3495)IPO大手初値予想と各社配分

想定発行価格1,700円を上限として仮条件範囲1,600円~1,700円に決定しています。市場から吸収する金額は約6.3億円、オーバーアロットメントを含めて約7.2億円と変わりなしです。2018年連結業績予想は売上2.16%増、経常利益2.74%(1,200万円増)となり増収増益見込みとなります。EPS289.08からPERを算出すると約5.88倍、BPS2,010.10からPBRを算出すると約0.85倍となります。配当の設定はないようです。

初値予想2,200円~2,500円

初値予想(第2弾)2,200円~2,500円変化なし!

依然として日銀マイナス金利による恩恵を受けている企業になり、積極的な事業展開期待が見込まれます。ただ特段目新しい事業ではなく普通の不動産業になるため東京進出による収益確保が当面の課題になるかもしれません。地場ではかなり戦略的に事業展開をしているようです。

| 幹事名 | 配分単位(株) |

| みずほ証券(主幹事) | 323,300 |

| 水戸証券 | 14,700 |

| マネックス証券 | 7,300 |

| 野村證券 | 5,500 |

| 大和証券 | 5,500 |

| SMBC日興証券 | 5,500 |

| 岡三証券 | 3,600 |

| いちよし証券 | 3,600 |

| 類似企業 | PER | PBR |

| 東武住販(3297) | PER9.21倍 | PBR1.51倍 |

| アズ企画設計(3490) | PER9倍 | PBR1.83倍 |

| 日住サービス(8854) | PER21.47倍 | PBR0.65倍 |

みずほ証券からの申込みとマネックス証券の申込みは必須になるでしょう。みずほ証券の場合はネット抽選が引受株数の10%になりますが、マネックス証券は引受けた株を全て抽選に回します。上位幹事になるためマネックス証券からの申込みもお勧めします。

水戸証券に口座がある方は優位そうですが、持っている方は限られているでしょう。近県の方しかいないと思われます。野村證券や岡三オンライン証券は前受け金が不要なので申し込んでおきましょう。岡三オンライン証券は株主優待本を貰うことができます(現金2,000円タイアップあり)

香陵住販のストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成31年5月17日~平成39年5月16日 | 102,000 | 1,012 |

ストックオプションの行使期限は平成31年5月となっているため上場時点では関係がありません。また株数も少ないことから行使期限を迎えてもそれほど株価に影響はなさそうです。新株予約権の行使の条件には、「同社もしくは同社子会社の取締役、監査役および従業員の地位にあること」となっているため市場に出る可能性も低そうです。

香陵住販(3495)IPO私見と申し込みスタンス

香陵住販IPOの個人的な意見ですが、初値はそれほど高くなることはないと思います。同日上場もあるため資金分散も起きやすいと思いますし、同社の屋号が今風ではないためIPO投資家にもあまり好まれないでしょうか。過去には高いパフォーマンスを出した不動産業もありますが、事業詳細を確認しても普通の不動産屋に近い印象があります。同社が携わった案件や物件を確認するも、ビルなどは少なく本年度完成の鉄筋コンクリート造12階建マンション(全60戸)が最大物件のようです。

東京都よりも地場の茨城県水戸市に注力した経営スタイルのため東京支社も1店舗となっています。無難な初値を付け、無難な株価と言った流れでしょうか。マザーズではなくジャズダック市場を選んでいることからも安定しているイメージが強いように思います。

上場による手取り金の使途は全額を「不動産流通事業における販売用不動産の取得費用に充当する予定」とあるため積極性はあると思います。初値は1.5倍を目指すような展開になるのではないかと現時点で予想します。IPOに当選すれば利益が出ると思われるため個人的に全力申し込みです!

香陵住販(3495)IPO幹事です! 【完全平等抽選のマネックス証券】

⇒ マネックス証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」Cocolive(ココリブ)[137A]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/01/82ded0b3f042a082eb517cec4befc1df.jpg)