ビープラッツ(4381)IPOが新規上場承認されました。IPOで好まれる「IoT」や「クラウド」などのワードが入る企業です。公開株数が少なく上場規模も小さいIPOのため人気になると思いますが、初値が高くなりすぎると注意が必要になると思います。主幹事は野村証券となっています。

将来性ある企業だと思うため初値買い需要は大きいかもしれません(もしくはマネーゲーム)

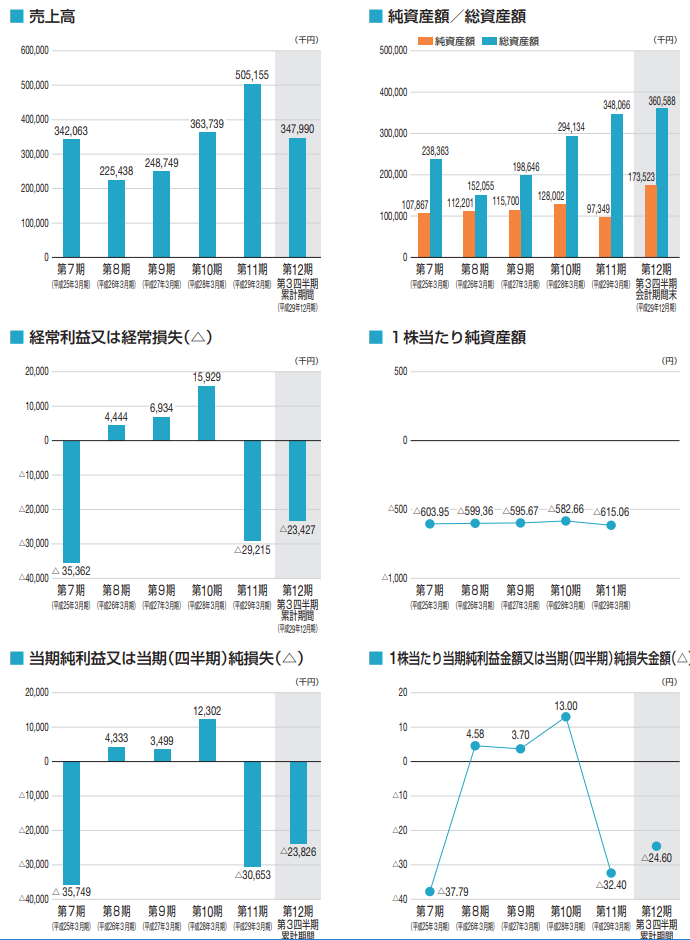

ただし、業績推移をみても赤字額のほうがかなり大きいため少し考えたいところはあります。個人的な意見では申込んだとしても当選する運は持ち合わせていないため全力申し込みになると考えています。

ブティックス(9272)IPOも赤字上場となっています。どちらもそれほど心配ないと思いますけどね。

ビープラッツ(4381)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 継続課金の販売・管理プラットフォームの提供 |

| 公開予定 | 4月04日 |

| ブックビルディング期間 | 3月15日~3月22日 |

| 想定価格 | 1,860円 |

| 仮条件 | 1,950円~2,200円 |

| 公開価格 | 3月23日 |

| 企業情報 | http://www.bplats.co.jp/ |

【手取金の使途】

手取概算額166,120千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限38,502千円と合わせて、全額をソフトウエア開発に係る設備資金として以下に充当する予定であります。

「ソフトウエア開発」

サブスクリプション事業の拡大を図るための自社プロダクト(Bplats®)の開発に係る資金として、平成31年3月期に全額を充当する予定であります。資金の具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

| 項目 | 株数データ |

| 公募株数 | 100,000株 |

| 売出株数 | 50,000株 |

| 公開株数(合計) | 150,000株 |

| オーバーアロットメント | 22,500株 |

| 上場時発行済み株数 | 1,109,480株(公募分を含む) |

| 想定ベースの時価総額 | 約20.6億円 |

| 幹事団 | 野村證券(主幹事) みずほ証券 SMBC日興証券 SBI証券 マネックス証券 ←完全平等抽選です いちよし証券 エース証券 丸三証券 ←資金があればお勧め |

ビープラッツ(4381)上場評判とIPO分析

想定発行価格1,860円を基に吸収金額を算出すると約2.8億円となり、オーバーアロットメントを含めると約3.2億円規模の上場となります。事業はIPOにおいて特に人気があるため赤字でも初値は飛ぶと思います。株数がオーバーアロットメントを含め172,500株、上場規模も3億円程度なので間違いないでしょう。株主にベンチャーキャピタルが多いためロックアップの1.5倍以上は要注意です。一気に放出されることは無いと思いますが、初値が高くなればあり得るでしょう。

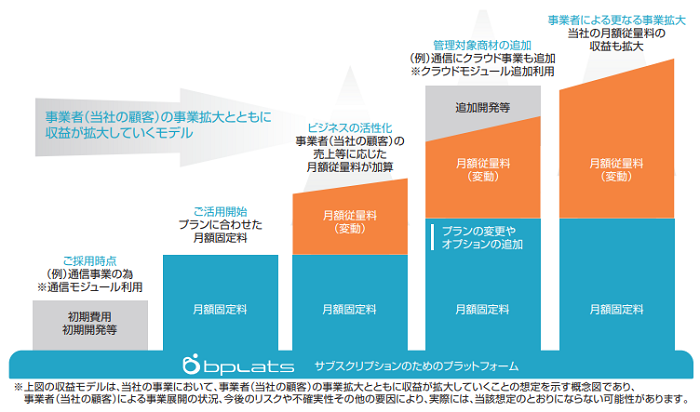

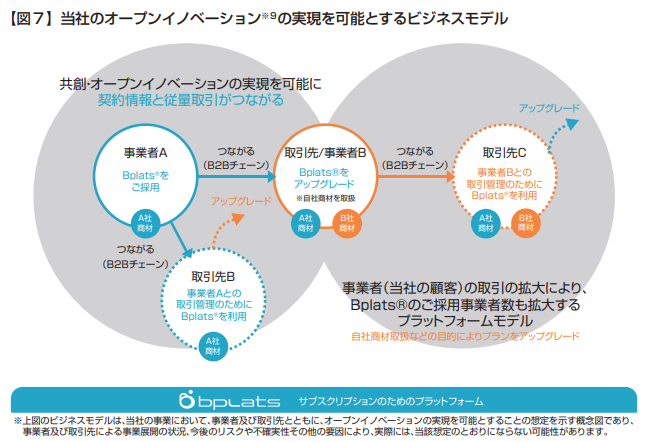

ビープラッツは事業構造の変化を支えるサブスクリプション(継続従量課金)のためのプラットフォームシステム「Bplats®(ビープラッツ)」の開発及びクラウドサービスとしての提供を「IoT」「クラウド」「通信(MVNO・光コラボレーション)」を通じて行っています。最近よくCMでも目にするIoT事業ですね。

特徴として、ユーザーに接し見積・販売や情報提供を行う機能から、注文の処理・契約管理や料金計算・請求・課金を行うバックオフィス機能までがひとつに統合され、更に事業モデル設計の機能も有することで、「Bplats®」は様々なサブスクリプション型のサービスを販売から管理まで一気通貫で行うことができ、サブスクリプションビジネスをワンストップで実現することができるそうです。

いまいち伝わってきませんが(汗)

IoTをはじめとする新たな産業は、社会に対して様々な変革をもたらす半面、変革するビジネスに対応できない企業も多く存在します。そこで同社の「Bplats®」を使えば簡単だ!といった話ですね。実際難しい話ですが、モノとインターネットをつなげたり、クラウド化するにも双方の努力が必要になるため、サービスやサポートが重要になると思います。

ユーザー(利用者)に接し見積・販売や情報提供を行う機能から、注文の処理・契約管理や料金計算・請求・課金を行うバックオフィス機能までがひとつに統合され、更に事業モデル設計の機能も有することで、「Bplats®」は様々なサブスクリプション型のサービスを販売から管理まで一気通貫で行うことが大きな特徴となっています。

ビープラッツ(4381)の企業財務情報と配当性向

| 回次 | 第10期 | 第11期 |

| 決算年月 | 平成28年3月 | 平成29年3月 |

| 売上高 | 363,739 | 505,155 |

| 経常利益 | 15,929 | △29,215 |

| 当期純利益又は当期純損失 | 12,302 | △30,653 |

| 資本金 | 302,300 | 302,300 |

| 純資産額 | 128,002 | 97,349 |

| 総資産額 | 294,134 | 348,066 |

| 1株当たり純資産額 | △582.66 | △615.06 |

| 1株当たり当期純利益金額 | – | – |

| 自己資本比率(%) | 43.5 | 28.0 |

| 自己資本利益率(%) | 10.1 | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 80,125 | △14,135 |

| 投資活動によるキャッシュ・フロー | △58,411 | △85,857 |

| 財務活動によるキャッシュ・フロー | 48,505 | 99,228 |

| 現金及び現金同等物の期末残高 | 81,217 | 80,453 |

第12期第3四半期累計期間(平成29年4月01日~平成29年12月31日)

売上高347,990千円

営業損失21,496千円

経常損失23,427千円

四半期純損失23,826千円

ビープラッツ(4381)従業員と株主の状況

会社設立は2006年11月17日、東京都千代田区内神田三丁目2番8号に本社を構えます。社長は藤田健治氏(昭和44年8月22日生まれ)、株式保有率は15.23%です。

従業員数41人で平均年齢は35歳、平均勤続年数は2.7年、平均年間給与4,824,000円です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| Globis Fund III, L.P. | 247,820 | 22.20 |

| 藤田 健治 | 170,000 | 15.23 |

| 東京センチュリー株式会社 | 160,000 | 14.33 |

| 篠崎 明 | 101,000 | 9.05 |

| 宮崎 琢磨 | 101,000 | 9.05 |

| Globis Fund III(B), L.P. | 69,700 | 6.24 |

| 株式会社Showcase Capital | 40,000 | 3.58 |

| NVCC8号投資事業有限責任組合 | 40,000 | 3.58 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、貸株人かつ売出人である藤田健治並びに売出人である篠崎明及び宮崎琢磨並びに当社株主である東京センチュリー株式会社、株式会社Showcase Capital、株式会社ネットワールド、Growth Tree Ltd、花輪正一、TKSパートナーズ株式会社、岩澤英樹、片山美枝子、任力及び斉藤純一は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年7月2日までの期間中は、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨を合意しております。

また、売出人であるGlobis Fund III, L.P.及びGlobis Fund III (B), L.P.並びに当社株主であるNVCC8号投資事業有限責任組合は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年7月2日までの期間中は、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨を合意しております。

上位株主に90日間(平成30年7月02日)のロックアップが付与されています。売出人のベンチャーキャピタルに対しては90日間の他ロックアップ解除倍率が1.5倍となっています。

東京センチュリー(8439)やGMOペイメントゲートウェイ(3769)の株主名もあります。

ビープラッツ(4381)IPO大手初値予想と各社配分

想定発行価格1,860円を大きく上回り仮条件範囲は1,950円~2,200円となりました。仮条件上限2,200円から算出される吸収額は約3.3億円、オーバーアロットメントを含め約3.8億円と小規模上場です。公開株数は17万株程度なので当選出来た方は奇跡に近いでしょう。軽く初値2倍は確定かもしれません。EPS38.24を基にPERを算出すると約57.53倍、BPS232.15を基にPBRを算出すると約9.48倍とすでに割高感があります。筆頭株主がベンチャーキャピタルとなっているあたりは警戒が必要でしょう。成長性を考えれば初期投資もあり得ると思いますが、初値が高くなれば短期的な相場となる可能性が高いと思います。

初値予想3,900円~4,500円

継続課金の販売や管理プラットフォームの提供を行っている企業です。

2018年3月の業績単独予想は、売上8.9%増、経常利益は前期2,900万円の赤字から一転し4,400万円の黒字となっています。今後も収益期待は高いようです。ロックアップ解除倍率が1.5倍となっているてんにも注意が必要です。

| 幹事名 | 配分単位(株) |

| 野村證券(主幹事) | 127,500 |

| みずほ証券 | 9,000 |

| SMBC日興証券 | 3,000 |

| SBI証券 | 3,000 |

| マネックス証券 | 3,000 |

| いちよし証券 | 1,500 |

| エース証券 | 1,500 |

| 丸三証券 | 1,500 |

| 類似企業 | PER | PBR |

| ロックオン(3690) | PER117.73倍 | PBR6.62倍 |

| ショーケース・ティービー(3909) | PER36.12倍 | PBR8.94倍 |

| テモナ(3985) | PER67.27倍 | PBR13.72倍 |

株数が少なく野村證券主幹事となるため、当選するのは奇跡に近いでしょう。平幹事からの申し込みはなおさらです。ここはSBI証券のIPOチャレンジポイントを頂くために頑張って申し込みます。

当選するようなことがあれば、SNSで当選したと言えばヒーロー扱いですね(笑)

当選する確率は低くても自分ができることをしておけば奇跡が起きる可能性はあるため、最大限の努力を私はしておきます!

ビープラッツのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成26年12月29日~平成33年12月25日 | 25,200 | 725 |

| 平成28年6月28日~平成36年6月24日 | 25,400 | 725 |

| 平成30年4月01日~平成38年3月22日 | 40,300 | 850 |

| 平成31年3月18日~平成39年3月14日 | 10,200 | 1,300 |

| 平成31年9月21日~平成39年9月14日 | 5,900 | 2,500 |

上場時に関係があるストックオプションは50,600株になります。発行価格は725円となっています。

ビープラッツ(4381)IPO私見と申し込みスタンス

東証マザーズ上場で情報・通信業になるため人気にならないわけがありません。考え方は分かれると思いますが、公開株数も少ないためチャレンジャーも多いと思います。筆頭株主がベンチャーキャピタルとなっていますが、IPOではよくあることです。

社長が三井物産(8031)に入社歴があり、実績を上げていることも高評価となりそうです。

時代の進化に対応できる企業がこれから生き残ると思われるため、どんどんビープラッツのような企業が増えてくると思います。

私の仕事もインターネットにつながっていないと何もできないため、今後はもっと難しくなってくると思います。おっさんは対応するにも時間がかかるため大変です。

やることが増えていくのに効率化につながっているのか?とたまに疑問に思います。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。