ブティックス(9272)IPOが新規上場承認です!上場市場はマザーズになり、野村証券が主幹事を務めます。ただし今期が大きな赤字となっているため精査したのちにIPOの申し込みをしたいと思います。仮条件の3月12日以降に判断したいと思います。

4月第一号のIPOが出ました。

上場規模が小さく株数も多くないため通常であれば人気化するはずですが、やはり今までの利益から考えても第3四半期当期利益の赤字はやばそうな気がします。逆にIPOに当選できるチャンスでもあります。悩みますね~

過去には赤字でも初値が大きく伸びたIPOは沢山あるためそこまで心配しなくても良いかもしれませんが、臆病な私は悩みます。

ブティックス(9272)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 小売業 |

| 事業内容 | 介護業界を対象とした商談型展示会の開催、介護事業者等のM&A仲介サービス、eコマースでの介護用品の販売等 |

| 公開予定 | 4月03日 |

| ブックビルディング期間 | 3月14日~3月20日 |

| 想定価格 | 1,270円 |

| 仮条件 | 1,270円~1,350円 |

| 公開価格 | 3月22日 |

| 企業情報 | http://btix.jp/ |

【手取金の使途】

手取概算額230,180千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限72,557千円と合わせて、事業拡大のための運転資金(人材採用費及び人件費)、事務所移転費用(敷金)、EC販売管理システム置き換えのための設備投資資金及び借入金の返済に充当する予定であり、その具体的な内容は以下の通りとなります。

①人材採用費及び人件費については、事業拡大のため、商談型展示会事業及びM&A仲介事業において、営業人員を拡大する必要があるため、平成31年3月期に80,000千円、平成32年3月期に100,000千円を充当する予定であります。

②事業拡大のために人員数を拡大する予定でありますが、予定通り人員を採用した場合は、現在の本社において人員の収容が困難となることから、本社移転を予定しており、平成31年3月期において37,000千円を敷金に充当する予定であります。

③現在使用しているECカート及びEC受発注管理システム(複数店舗の受注の一括発注機能、在庫管理機能、発送管理機能等)において、スマートフォンやアプリでの購入が増加するなど顧客の利用環境の変化に対応しておらず、新しい技術やモール等の他社サービスとの連携を実現できるシステムへの移行を要すことから、平成31年3月期に20,000千円をシステム開発費に充当する予定であります。

④残額については、財務状況の一層の安定化のために事業運転資金のために借り入れた金融機関からの借入金65,737千円の返済に、平成31年3月期に充当する予定であります。

| 項目 | 株数データ |

| 公募株数 | 200,000株 |

| 売出株数 | 214,000株 |

| 公開株数(合計) | 414,000株 |

| オーバーアロットメント | 62,100株 |

| 上場時発行済み株数 | 2,324,000株(公開株数やOA含む) |

| 想定ベースの時価総額 | 約29.5億円 |

| 幹事団 | 野村證券(主幹事) SBI証券 丸三証券 SMBC日興証券 藍澤證券 マネックス証券 |

ブティックス(9272)上場評判とIPO分析

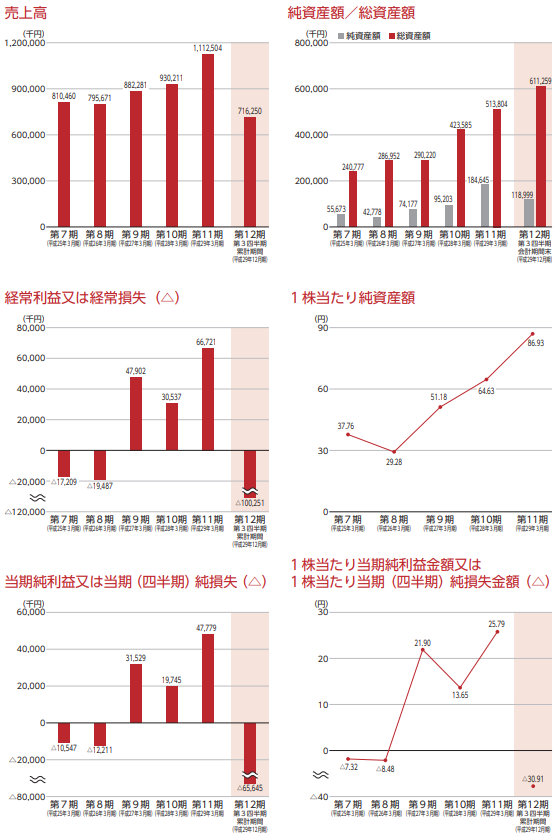

想定発行価格1,270円を基に吸収金額を算出すると約5.3億円となり、オーバーアロットメントを含めると約6億円規模の上場となります。業績で問題なことは下記画像にもあるように思いっきり今期が赤字です。今期が最大の赤字かもしれない状態です。まだ分析をしていませんが、第4四半期に何か隠れた材料でもあるのか?と疑問です。

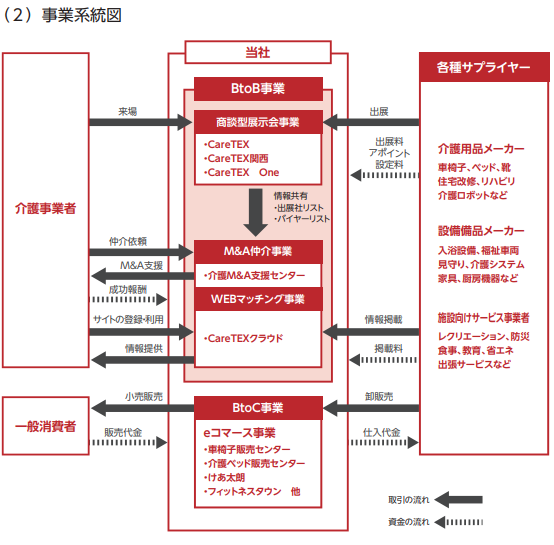

Eコマースでの介護用品の販売や介護事業者を対象とした商談型展示会の開催や介護事業者のM&A仲介サービス等のサービスを提供している企業になります。M&A市場において、オーナー社長の高齢化に伴う後継者問題や介護報酬改定に伴う介護報酬の引き下げ等の影響を背景としたM&Aによる事業承継への期待が高まっているそうです。過去にも似たようなIPOがありましたね。

BtoB事業においては、インターネットと実際の展示会で総合的にサービス提供することで、法人の取引先を中心とした多種多様なニーズにワンストップで応えるためのマッチング・プラットフォームを展開し、BtoC事業では、介護用品等の商材を各種サプライヤーから仕入れ、一般消費者に対してインターネット販売(Eコマース)を行う事業を行っています。

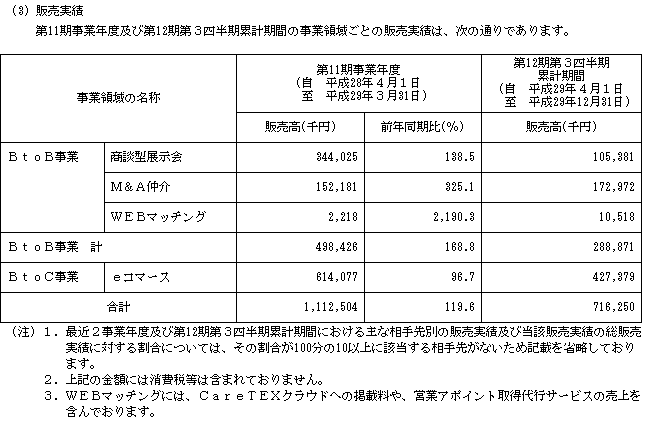

販売実績は上記のようになります。

Eコマース売上のほうが多いようですけど・・・

売上が多くても利益率が良いとは言えませんが、気になりますね~

ブティックス(9272)の企業財務情報と配当性向

| 回次 | 第10期 | 第11期 |

| 決算年月 | 平成28年3月 | 平成29年3月 |

| 売上高 | 930,211 | 1,112,504 |

| 経常利益 | 30,537 | 66,721 |

| 当期純利益又は当期純損失 | 19,745 | 47,779 |

| 純資産額 | 95,203 | 184,645 |

| 総資産額 | 423,585 | 513,804 |

| 1株当たり純資産額 | 64.63 | 86.93 |

| 1株当たり当期純利益金額又は株当たり当期純損失金額 | 13.65 | 25.79 |

| 自己資本比率(%) | 22.4 | 35.9 |

| 自己資本利益率(%) | 23.4 | 34.2 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 63,316 | 92,682 |

| 投資活動によるキャッシュ・フロー | 973 | 11,114 |

| 財務活動によるキャッシュ・フロー | 92,223 | △20,801 |

| 現金及び現金同等物の期末残高 | 289,039 | 372,034 |

第12期第3四半期累計期間(平成29年4月01日~平成29年12月31日)

売上高716,250千円

営業損失100,168千円

経常損失100,251千円

四半期純損失65,645千円

ブティックス(9272)従業員と株主の状況

会社設立は2006年11月17日、東京都品川区西五反田二丁目28番5号に本社を構えます。社長は新村祐三氏(昭和41年12月22日生まれ)、株式保有率は54.18%です。

従業員数40人で臨時雇用者は3人、平均年齢34歳、平均年齢2.3年、平均年間給与5,383,000円です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 新村 祐三 | 1,310,000 | 54.18 |

| 天池 祥子 | 170,000 | 7.03 |

| 新村 佐麻美 | 160,000 | 6.62 |

| 速水 健史 | 100,000 | 4.14 |

| 三輪 真理 | 66,000 | 2.73 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である新村祐三、売出人である天池祥子、速水健史、三輪真理、松尾由美、天野桂介、城戸沙絵子、廣瀨翔子、太田丈史、濱島弘識及び中村亮並びに当社株主である新村佐麻美及び新村理紗は、主幹事会社に対して、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年7月1日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

上位株主には90日間(平成30年7月01日)のロックアップが付与されています。

ロックアップ解除倍率の記載はありません。

ブティックス(9272)IPO大手初値予想と各社配分

想定発行価格を下限に仮条件は1,270円~1,350円となりました。市場からの吸収額は約5.6億円、オーバーアロットメントを含め約6.4億円の小規模上場となっています。4月は新年度ということもあり新しい資金が入る可能性もあるようです。

EPS29.35を基にPERを算出すると約46.00倍、BPS116.12を基にPBRを算出すると約11.63倍となります。2018年の業績単独予想は、売上19.4%増、経常利益45.5%増となります。第3四半期の段階で6,500万円以上の赤字を計上していたのは展示会を開催するための費用だったらしく、そもそもが計画どうりだったようです。業績開示を見ただけでは不安だったため一安心です。

初値予想2,700円~3,100円

その後も同値、初値予想2,700円~3,100円

BtoB事業(CareTEX)への期待は高く、現段階の株価設定以上に評価されるような話もあります。初値は高くなると思われるだけに配分があれば相当な利益も見込めそうです。また、介護事業者へのM&A仲介サービスにも積極的な企業であり、譲渡契約締結による成功報酬型による仲介手数料を最低100万円から受け取っているようです。

【トレーダーズ・ウェブ】

2017年3月期の売上高構成比は、BtoB事業44.8%(商談型展示会30.9%、M&A仲介13.7%、WEBマッチング0.2%)、BtoC事業55.2%

| 幹事名 | 配分単位(株) |

| 野村證券(主幹事) | 364,400 |

| SBI証券 | 12,400 |

| 丸三証券 | 12,400 |

| SMBC日興証券 | 12,400 |

| 藍澤證券 | 8,300 |

| マネックス証券 | 4,100 |

| 類似企業 | PER | PBR |

| Hamee(3134) | PER32.29倍 | PBR10.08倍 |

| タイセイ(3359) | PER24.53倍 | PBR3.19倍 |

| M&Aキャピタルパートナーズ(6080) | PER51.04倍 | PBR12.17倍 |

株数から野村證券狙いになると思いますが、意外に穴場なのが丸三証券かもしれません。藍澤証券の口座は持っていますがネット抽選は行われていないと思います。ログインもしてませんけどね。

ブティックスのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成25年9月01日~平成33年6月30日 | 36,000 | 50 |

| 平成28年6月01日~平成35年5月31日 | 66,000 | 50 |

| 平成29年6月01日~平成36年5月31日 | 46,000 | 50 |

| 平成30年7月01日~平成37年6月30日 | 50,000 | 60 |

| 平成31年7月01日~平成38年6月30日 | 60,000 | 70 |

| 平成32年4月01日~平成39年1月31日 | 38,000 | 170 |

ブティックス(9272)IPO私見と申し込みスタンス

M&Aするだけあってストックオプションの回数も多いですね。企業規模的に株数は少ないですが発行価格も低いようです。行使期限に入っている株数は148,000株なのでそれほど心配はいりません。

介護事業者向け情報検索・マッチングサイトである「CareTEXクラウド」の提供を開始したほか、「商談型展示会『CareTEX』」としては関西地方への初進出となる「CareTEX関西2016」を開催し、介護事業者と各種サプライヤーのデータベースの整備拡大に努めてまいりました。また、介護業界におけるM&Aによる事業承継ニーズに応える「介護M&A支援センター」は、営業人員を増加して関西圏をはじめとする地方への営業強化に取り組み、CareTEXでのセミナー開催・ブース出展も行い、新規顧客を開拓して参りました。

前期(11期)は上記のような関係で好調だったようですが、なぜ11期よりも大きな赤字が出ているのか?精査が必要のようですね。

少し悩むIPOが出てきましたが、公開価格割れを起こしてもそれほど大きな金額にはならないため申し込んでおいたほうが良いのかもしれませんね(多分)

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。