エネクス・インフラ投資法人(9286)IPOが新規上場承認されました。上場市場は東証になり、インフラファンドとしては6社目になります。基本的に人気がなく公開価格割れになる銘柄が多いようです。主幹事はSMBC日興証券と大和証券の共同主幹事になります。

上場規模は想定発行価格100,000円算出で約94.5億円になります。インフラファンドでは100億円規模の上場が多く通常規模だと考えられます。繰り返しになりますが、人気があまりないため今回も公開価格次第では公募割れ濃厚でしょう。分配金利回りが8%程度あれば逆に期待できると思います。

再生エネルギーは政府も積極的に取り組んでいますが、インフラファンドのIPO的には魅力がありません。株式になるため特定口座で保有すれば普通株式と損益通算できること、さらにNISA口座だと税金が発生しないことくらいしか思いつきません。

しばらく前に上場した伊藤忠アドバンス・ロジスティクス投資法人(3493)も個人的に塩漬けのままなのでどうしても積極的にはなれません。既に公開価格に対し20%程度下落しているため長期ホールド確定です。過去にもサムティ・レジデンシャル投資法人(3459)でつかまり3年もホールドして逃げれませんでした。

エネクス・インフラ投資法人(9286)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | 東証(REIT) |

| 決算期 | 11月末 |

| 資産運用会社 | エネクス・アセットマネジメント株式会社 |

| 公開予定 | 2月13日 |

| ブックビルディング期間 | 1月25日~1月31日 |

| 想定価格 | 100,000円 |

| 仮条件 | 92,000円の一本値に決る異例措置 |

| 公開価格 | 2月01日 |

| 企業情報 | https://www.itcenex.com/ |

【手取金の使途】

一般募集における手取金(9,000,000,000円)については、後記「第二部 ファンド情報 第1 ファンドの状況 2 投資方針 (2) 投資対象 ③ 取得予定資産の概要」に記載の本投資法人が取得予定の特定資産(投信法第2条第1項における意味を有します。以下同じです。)(当該取得予定の特定資産を本書において総称して「取得予定資産」といいます。)の取得資金の一部に充当する予定です。なお、一般募集と同日付をもって決議された第三者割当(詳細については、後記「第5 募集又は売出しに関する特別記載事項 1 オーバーアロットメントによる売出し等について」をご参照ください。)による新投資口発行の手取金上限(450,000,000円)については、本投資法人が取得予定資産の取得資金として借り入れた借入金の返済又は将来の新たな特定資産の取得資金の一部に充当する予定です。

| 項目 | 株数データ |

| 公募株数 | 90,000口 |

| 売出株数 | 0口 |

| 公開株数(合計) | 90,000口 |

| オーバーアロットメント | 4,500口 |

| 上場時発行済み株数 | 91,000(公募分を含む) |

| 想定ベースの時価総額 | 約91億円 |

| 幹事団 | SMBC日興証券(共同主幹事) 大和証券(共同主幹事) みずほ証券 野村證券 SBI証券 ←ポイント狙いだね |

【追記】

仮条件が一本値に決りましたが、どうやら公開価格割れとなる予想が出ています。これ以上リートを保有したくないためSBI証券の抽選以外は申し込みをしないことに決めました。伊藤忠アドバンス・ロジスティクス(3493)も保有しているためもういりません。

初値予想88,000円~90,000円!

エネクス・インフラ投資法人(9286)上場評判とIPO分析

想定発行価格100,000円を基に吸収金額を算出すると約90億円となり、オーバーアロットメントを含めると約94.5億円規模の上場となります。東証から発表されたデータでは上場時発行済口数が91,000口になっていますが、オーバーアロットメントが含まれていいないのでは?と考えています。あまり差はありませんけどね。同投資法人は、伊藤忠エネクスを中心とするスポンサーで構成され、再生可能エネルギー発電設備等に対し投資運用を行い、着実な資産規模の拡大と安定したキャッシュフローの創出を目指しています。また、社会インフラとして拡大が強く期待される再生可能エネルギー発電設備等への投資機会を提供し、投資主価値の最大化を目指すそうです。

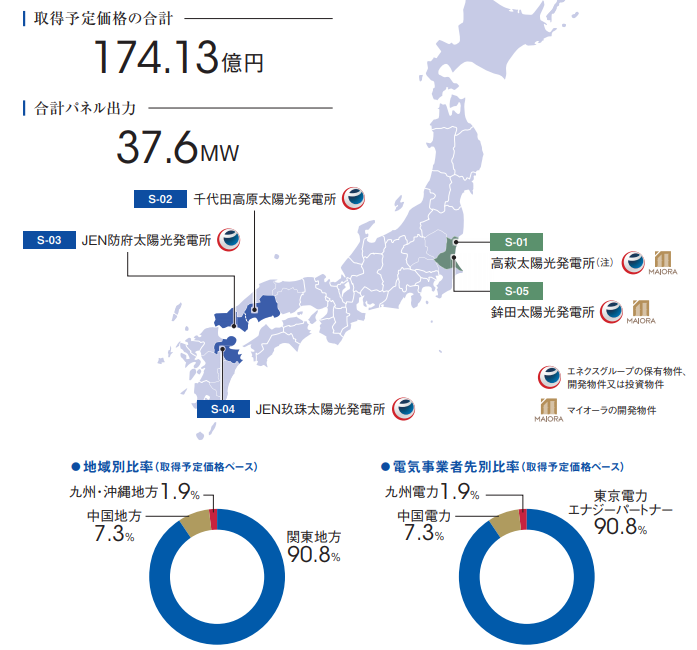

上場後のポートフォリオでは取得予定価格合計174.13億円、取得予定資産5物件、合計パネル出力37.6MWとなっています。伊藤忠エネクスを中心とするスポンサー・グループからの多様なサポートの活用が期待され、太陽光発電設備等を中心とする再生可能エネルギー発電設備等への投資、運用ストラクチャー及び賃料スキームにサポートされた長期安定的なキャッシュフローの確保が出来るそうです。

再生可能エネルギーの固定価格買取制度を通じて得られる安定した売電収入を賃料支払の原資とする賃借人の高い賃料支払能力があり、賃借人との間で、原則長期かつ基本賃料と実績連動賃料を組み合わせた賃料形態の賃貸借契約を締結することで、安定したキャッシュフローを実現出来るそうです。

| 物件名 | 所在地 | 投資比率 |

| 高萩太陽光発電所 | 茨城県日立市 | 30.5% |

| 千代田高原太陽光発電所 | 広島県山県郡 | 3.4% |

| JEN防府太陽光発電所 | 山口県防府市 | 3.9% |

| JEN玖珠太陽光発電所 | 大分県玖珠郡 | 1.9% |

| 鉾田太陽光発電所 | 茨城県鉾田市 | 60.4% |

LTVは60%を目途に保守的に運営となっていますが、保守的とは言えないのでは?と疑問も残ります。原則70%が目途になるようです。借り入れは三井住友信託銀行をアレンジャーとする協調融資団になります。三井住友信託銀行は22.5%の出資比率となります。

NOI利回りは表記がなく5物件で12.47億円になるそうです。NOI利回りは年換算のNOIを所有不動産の簿価(取得原価)で割った率のことです。利回りが高いほど収益力が高く投資家への高分配につながります。

【LTVとは】

J-REITは、一般企業と同様に資本効率を高めるため借入金(負債)によるレバレッジ効果を利用しています。一般企業の場合は、D/Eレシオで負債比率を判断することが多くなっていますが、J-REITの場合は借入金比率(LTV=Loan To Value、以下LTV)を投資指標として使う場合が大半です。

J-REITのLTVは「総資産LTV=借入金÷総資産」で算出する場合が多くなっています。また総資産LTVと併せて「鑑定額LTV=借入金÷(総資産±保有不動産の含み損益)」を開示している銘柄もあります。総資産LTVも鑑定額LTVも決算期の数値を利用するものですが、J-REITは銘柄によって決算期が異なるため銘柄間の比較をする場合には、「取得額LTV=借入金÷保有不動産取得額」を利用する場合もあります。

※SBI証券抜粋

スポンサーはそれぞれ得意分野があり、伊藤忠エネクスとマイオーラは再生可能エネルギーに関するマーケットリサーチをし、三井住友信託銀行はJ-REIT運営ノウハウやファイナンスなどの金融取引に関する知見の提供、マーキュリアインベストメントは海外上場REITの運営実績に基づく投資法人の適切な情報開示・透明性の高い運営に関するノウハウの提供などを行います。

再生エネルギーは政府主導で導入が加速化している現実がある

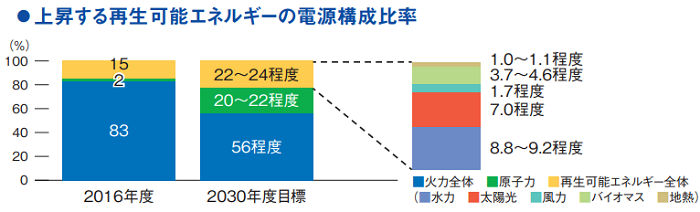

経済産業省が再生エネルギー政策を打ち出し、2030年には再生可能エネルギーが、総発電電力量の22%~24%程度を占めることを見込んでいます。2018年7月には、第5次エネルギー基本計画が閣議決定され、2030年度のエネルギーミックスに向けて、再生可能エネルギーの主力電源化に向けた取組みを引き続き積極的に推進していくそうです。世界的にも再生可能エネルギーの導入拡大が進んでいることから、発電コスト逓減の促進、系統制約の改善、事業環境の整備が政府主導で進められています。

日本の再生エネルギーは現在のところ世界に遅れをとっているためこれからもインフラファンドは増加していくことでしょう。ただ、初値利益を考えると利益が出にくいためスルーする投資家は多いと思います。2%~5%の利益を求めて10%程度損をする可能性が大きいでしょう。

売却に失敗すると長期投資に切り替えなければなりません。もしくは損失を確定させるかです。利益を安易に求めると痛い目を見そうです!下記は2018年に上場をしたリートになり全滅具合がわかると思います。

【2018年REIT上場銘柄】

CREロジスティクスファンド投資法人(3487)-5%の上昇率

ザイマックス・リート投資法人(3488)-0.95%の上昇率

タカラレーベン不動産投資法人(3492)-4.17%の上昇率

伊藤忠アドバンス・ロジスティクス投資法人(3493)-3.6%の上昇率

東京インフラ・エネルギー投資法人(9285)-4.54%の上昇率

【追記】

分配金については新しく記事を作成しました。年1回で6,000円の分配金で利益超過分が予定されています。さらに幹事引受株数も掲載しています。

⇒ エネクス・インフラ投資法人(9286)分配金は年1回の6%と低い!

エネクス・インフラの分配金に魅力があるかも?仮条件後の考察!

同社の仮条件が92,000円の一本値に決定され、参加意欲が出てきた投資家もいることでしょう。ただし分配金が貰えるのは2019年11月末です。それまで握力を強くし「株を握りしめておける方」はIPOに参加してもよいかもしれません。分配金自体はそれほど高くありませんが、利益超過分が本当に出るのであれば魅力だと思います。今年の11月末に予定されている1口分配金は6,000円になり、仮条件を基にした分配金利回りは約6.52%になります。利益超過分が2,889円予定されていることから合わせると約9.66%になります。

| 幹事名 | 配分単位(株) |

| SMBC日興証券(共同主幹事) | 63,000口 |

| 大和証券(共同主幹事) | 18,000口 |

| みずほ証券 | 5,400口 |

| 野村證券 | 2,700口 |

| SBI証券 | 900口 |

ちなみに私はディスカウントされた仮条件でも気持ちが揺らがずスルーするつもりです。伊藤忠系列では、伊藤忠アドバンス・ロジスティクス投資法人(3493)が昨年上場し、公開価格割れになっていることから今回の失態は許されない?的なレポートを見た記憶があります。

SBI証券のポイント狙いで当選するようなことがあれば購入しますが、手数料が高い証券会社で当選すると手数料負けもあり得るでしょう。個人的には公開価超えになることを期待しています!

エネクス・インフラ投資法人(9286)IPO私見と申し込みスタンス

エスコンジャパンリート投資法人(2971)と同日上場になるため資金分散が起きると思います。また、どちらも機関投資家からの購入対象になりにくいため需給面で心配です。大幅に仮条件が引き上げられることに期待したいと思います。想定発行価格から引き下げられることがなければ完全スルーのスタンスでよいと思います。2017年10月上場のカナディアン・ソーラー・インフラ投資法人を例に出すと、想定100,000円が仮条件で若干上限が引上げられ9.8万円~10.2万円の設定になり、公開価格95,000円に決定。初値は5%下回り現在の株価は94,300円になります。

上場後に上昇する切欠があり高値110,000円を付けるも1年後には初値割れとなります。ただカナディアン・ソーラー・インフラはまだ良いほうです。2018年9月に上場した東京インフラ・エネルギー投資法人は日を追うごとに下落しています。公開価格9.7万円が5ヶ月後に84,000円になっています。

インフラファンドは人気があるように思えないので、IPO抽選に参加される方は気を付けましょう。個人的な意見になってしまいましたが、こんな考えの人もいると思って頂ければよいと思います。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」Will Smart(ウィルスマート)[175A]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/03/c0fca2b409d8cef0f68e2299a9dcd718.jpg)