イントラスト(7191)IPOが新規上場承認されました。

みずほ証券主幹事案件で株数多めIPOですが、想定価格は低めなので利益が出るかも?

仮条件の価格次第で申込を考えても遅くはありません!

業種:その他金融業

市場:東証マザーズ

公開予定:12/07

BB期間:11/21~11/28

【事業内容】

当社は、株式会社プレステージ・インターナショナルを親会社とするプレステージ・インターナショナルグループに属し、総合保証サービス会社として、家賃債務保証を中心とした保証サービス及び保証サービスに関連するソリューションサービスを提供しております。

① 保証サービス(家賃債務保証、介護費用保証、医療費用保証)

② ソリューションサービス(特化型ソリューションサービス、Doc-onサービス)

まとめると⇒ 総合保障サービス事業

【資金使途】

手取概算額822,828千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限196,484千円と合わせた、手取概算額合計上限1,019,312千円について以下の使途に充当する予定であります。

設備投資資金として、基幹業務システムの開発及び既存システムの改修に405,000千円(平成29年3月期:5,000千円、平成30年3月期:54,200千円、平成31年3月期から平成33年3月期:345,800千円)、コールセンター及びオフィスの拡充に129,332千円(平成30年3月期:103,832千円、平成31年3月期:25,500千円)、新たな保証商品の開発に係る開発販売用資金及び代位弁済資金等に156,600千円(平成30年3月期:79,800千円、平成31年3月期:76,800千円)を充当し、残額については人件費等の運転資金に充当する予定です。

なお、上記調達資金については、各々の具体的な充当時期までは、安全性の高い金融商品で運用していく方針であります。

100株単位

公募株数 1,430,000株

売出株数 836,000株

合計株数 2,266,000株(22,660枚) ←かなり多いので当選出来そうです!

想定価格 630円 ⇒ 6.3万円必要

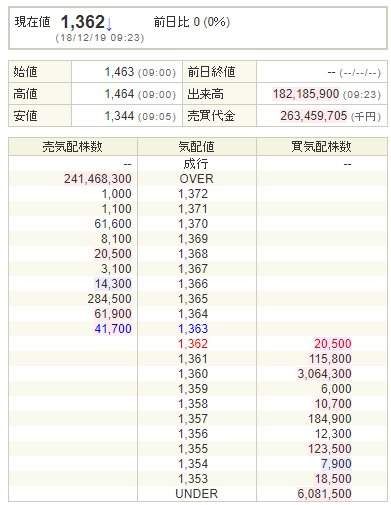

仮条件 570円~630円に決定しました!

公開価格 11/29に決定予定

【幹事団】

みずほ証券

大和証券

SMBCフレンド証券

いちよし証券

今村証券

SBI証券 ← SBI証券でIPOをはじめる3つのポイントはこれだ!

■ イントラストIPOの評判と分析

オーバーアロットメントによる売出し339,000株

想定発行価格630円を基に吸収金額を算出すると約14.3億円となり、オーバーアロット

メントを含めて算出すると約16.4億円となります。

↑クリックで拡大します ⇒ マネックス証券の完全平等抽選6月分を調べた結果

イントラストは総合保証サービス会社として、家賃債務保証を中心とした保証サービス及び

保証サービスに関連するソリューションサービスを提供している企業になります。

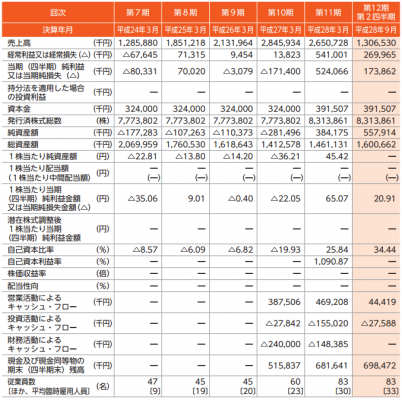

売上は順調のようですが、利益を見るとやや不安が残る財務だと思います。

第11期並みの利益が続けば文句無しでしょうが、課題は残ります。

会社設立は2006年03月、東京都千代田区麹町に本社を構えます。

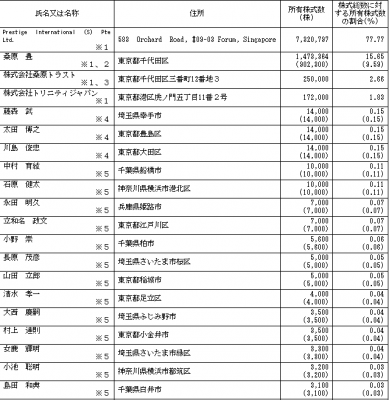

社長は桑原豊氏(58歳)、株式保有率は15.65%になります。

従業員数は83名(臨時雇用は33名)、平均年齢39.8歳、平均勤続年数3.68年、

平均年間給与約490万円です。

筆頭株主のPrestige International (S) Pte Ltd.が親会社になり、同社はプレステージ・イン

ターナショナル(4290)の完全子会社になるそうです。

↑クリックで拡大します ⇒ 東海東京証券のIPO抽選ルール詳細

【ロックアップの状況】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である桑原豊、売出人であるPrestige International(S) Pte Ltd. 及び貸株人である株式会社桑原トラスト並びに当社株主である株式会社トリニティジャパンは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日を経過する日(平成29年3月6日)までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却は除く。)等は行わない旨合意しております。

ロックアップ期間は90日間(平成29年3月6日)、ロックアップ解除倍率は1.5倍です。

ベンチャーキャピタル出資は無いようです。

株数が多いですが、単価が低いので賑わうかもしれませんが、ここ最近のIPOは

株数に敏感なので悩みどころです。

しかし、幹事的に当選期待は低いと個人的に思いますのでほぼ全力申込になるのでは

ないかと考えています。初値利益は大きくないと思いますが、公募割れになるような

事は無いと思います。12月1発目のIPOなのである意味期待したいですね

岡三オンライン証券は抽選に資金が要らない! 【JR九州取扱いありました】

岡三オンライン

※岡三オンライン証券のIPO抽選ルール詳細記事へ

----------------------------------------------------------------------–

【少しレアなIPO口座】

① 立花証券のIPOは1口座1抽選の完全平等抽選なのだ

② 楽天証券のIPOは委託幹事が狙い目かもよ?

③ むさし証券でもIPOの取り扱いは1口座1抽選の平等抽選なんです

④ 安藤証券のIPO取扱いが始まって超穴場口座だったりする

■ イントラスト(7191)初値予想とIPO分析 | 親子上場IPOは敬遠なのか?記事へ

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。